「トランプ関税」の波乱でも、好業績期待の10銘柄

投資情報部 鈴木英之/栗本奈緒実

2025/04/11

当ページの内容につきましては、SBI証券 投資情報部長 鈴木による動画での詳しい解説も行っております。東証プライム市場を中心に好業績が期待される銘柄・株主優待特集など、気になる話題についてわかりやすくお伝えします。

日本株投資戦略

※YouTubeに遷移します。

「トランプ関税」の波乱でも、好業績期待の10銘柄

日経平均は4/10(木)に反発したものの、4/11(金)には大幅安でスタート。株式市場は波乱の展開が続いています。

米中貿易戦争激化による不安が再燃している状態です。トランプ米大統領は相互関税の上乗せ部分に関し、報復措置を講じていない一部の国・地域に対し、90日間の一時停止を承認。一方、報復措置を行った中国には税率145%を課すとし、米中貿易に壊滅的な影響を及ぼすと想定される水準まで引き上げました。

トランプ米大統領による朝令暮改の政策や発言により、米国への信頼そのものが揺らいでいます。従来、米国債は安全資産として選好されていましたが、現在、価格は下落基調です。中国を筆頭に、海外大口保有者による売却懸念が広がっています。

先行きの不確実性が嫌気される中、東京株式市場では半導体や自動車など、米中貿易戦争激化による影響が大きい製造業の売りが目立っています。その際、全体の下落に伴い、影響が少ないと考えられる業種も連れ安している状態です。

そこで、今回の「日本株投資戦略」では、比較的関税の影響が少ないと思われるサービス業に限定し、好業績が期待できる銘柄を抽出するため、以下のスクリーニングを行ってみました。

① 東証プライム市場に上場

② 東証業種がサービス業

③ 2月、8月決算を除く

④ 市場予想者数が2名以上(市場予想はQuickコンセンサスを使用)

⑤ 直近四半期(3カ月)の売上高と経常利益が、前年同期比で10%以上増収増益

⑥ 来期予想/直近実績の売上高と経常利益が、20%以上の増収増益 ※3月決算企業の来期は26年3月期

⑦ 取引所または日証金、当社による信用規制・注意喚起銘柄を除く

図表の銘柄は上記のすべてを満たしています。掲載は、来期予想/直近実績の増収率が高い順です。

WEBリクエスト募集中!

気になる投資テーマ等がございましたら、こちらにご意見お待ちしております。

「トランプ関税」の波乱でも、好業績期待の10銘柄

| 取引 | チャート | ポートフォリオ | コード | 銘柄名 | 終値(円) 【4/9】 |

来期予想/直近実績 の増収率 |

来期予想/直近実績 の経常増益率 |

| 6080 | 6080 | 6080 | 6080 | M&Aキャピタルパートナーズ | 2,438 | 44.4% | 47.7% |

| 2492 | 2492 | 2492 | 2492 | インフォマート | 315 | 40.8% | 284.6% |

| 6200 | 6200 | 6200 | 6200 | インソース | 741 | 37.6% | 43.4% |

| 2124 | 2124 | 2124 | 2124 | ジェイエイシーリクルートメント | 773 | 33.3% | 33.1% |

| 6036 | 6036 | 6036 | 6036 | KeePer技研 | 3,630 | 33.0% | 41.8% |

| 6544 | 6544 | 6544 | 6544 | ジャパンエレベーターサービスホールディンク | 2,794 | 31.6% | 52.4% |

| 4681 | 4681 | 4681 | 4681 | リゾートトラスト | 1,393 | 30.7% | 34.5% |

| 9247 | 9247 | 9247 | 9247 | TREホールディングス | 1,337 | 24.8% | 165.5% |

| 7088 | 7088 | 7088 | 7088 | フォーラムエンジニアリング | 929 | 24.5% | 67.7% |

| 2150 | 2150 | 2150 | 2150 | ケアネット | 627 | 24.3% | 28.9% |

- ※Quick Workstation Astra Managerデータ、会社発表データをもとにSBI証券が作成。

- ※来期予想は、Quickコンセンサスを使用(3月決算企業の来期は26年3月期)

一部掲載銘柄を解説!

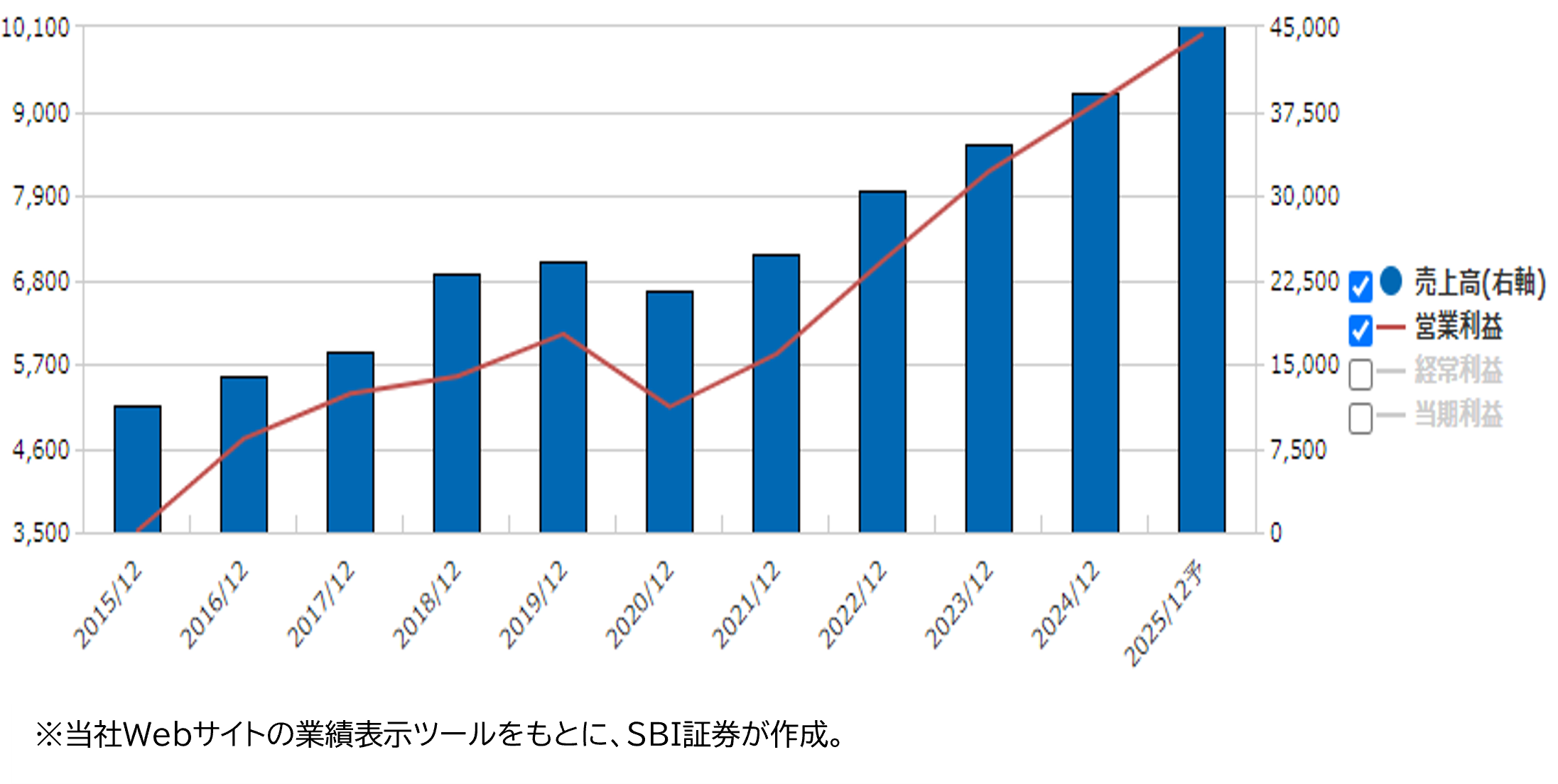

■ジェイエイシーリクルートメント (2124)~ハイクラス向けの老舗人材紹介会社

★日足チャート(1年)

★業績推移(百万円)

■ミドル~ハイクラス向けの人材紹介会社。外資・グローバル企業にも強い

ハイクラス向け人材紹介の老舗エージェントです。

元々はロンドンで海外進出する日系企業の人材採用支援会社として創業。その後、1988年に日本に進出した「逆輸入型企業」です。創業の背景から、英文レジュメの作成アドバイスも可能で、外資・グローバル企業への転職にも強みを有しています。

36歳以上のハイクラス/プロフェッショナル人材が同社のメインターゲットです。人材紹介マ―ケットが年平均成長率13%(2008年~2023年度)で成長する中、36歳以上が転職者全体に占める割合が高まっており、2008年から約2倍に増え、2023年度は全体の約3割を占めるまでになりました(同社資料より)。

競合であるビジョナル(4194)やリクルートホールディングス(6098)は、転職希望者が直接求人を検索するサイト運営も行っており、収益源は多様です。一方、同社はコンサルタントによる紹介料手数料が売上のほとんどを占めています。

■国内での高額案件領域に重点

前期(24.12期)は、売上高・営業利益・経常利益は過去最高を更新。純利益はのれんの発生等の一過性要因により減少し、会社計画を下回りました。国内人材紹介事業の伸びが、全体に寄与した格好です。

今期(25.12期)会社計画では、売上高449億円(前期比14%増)、経常利益100億円(同9%増)と過去最高を連続で更新する見通しです。

海外人材市場は世界経済の先行き不透明から縮小傾向がみられるとし、米トランプ政権による関税政策も重しとなると想定されます。これに対し同社は、前期(24.12期)から外資系企業の採用減速傾向を踏まえ、日系企業のウェイトを拡大。今期(25.12期)は高額化戦略や地方拠点の強化等を戦略として掲げています。

また、2025年の転職市場に関し、同社の業種別売上高(国内人材紹介事業)の99%以上を占める5業種は、「活況」であるとの見通しを会社側は述べています。

■株価は上場来高値を更新

配当性向60%~65%を目途とし、今期(25.12期)は5期連続となる増配を実施予定です。1株当たりの会社計画の予想年間配当金は32円で、4/10(木)の終値での予想配当利回りは3.9%超と高水準です。

4/1(火)に取引時間中の上場来高値を更新しましたが、翌日、トランプ関税による全体の下落に連れ安。しかし、すぐに最高値近辺まで値段を戻しました。820円台突破後、上値の軽い展開になると期待されます。

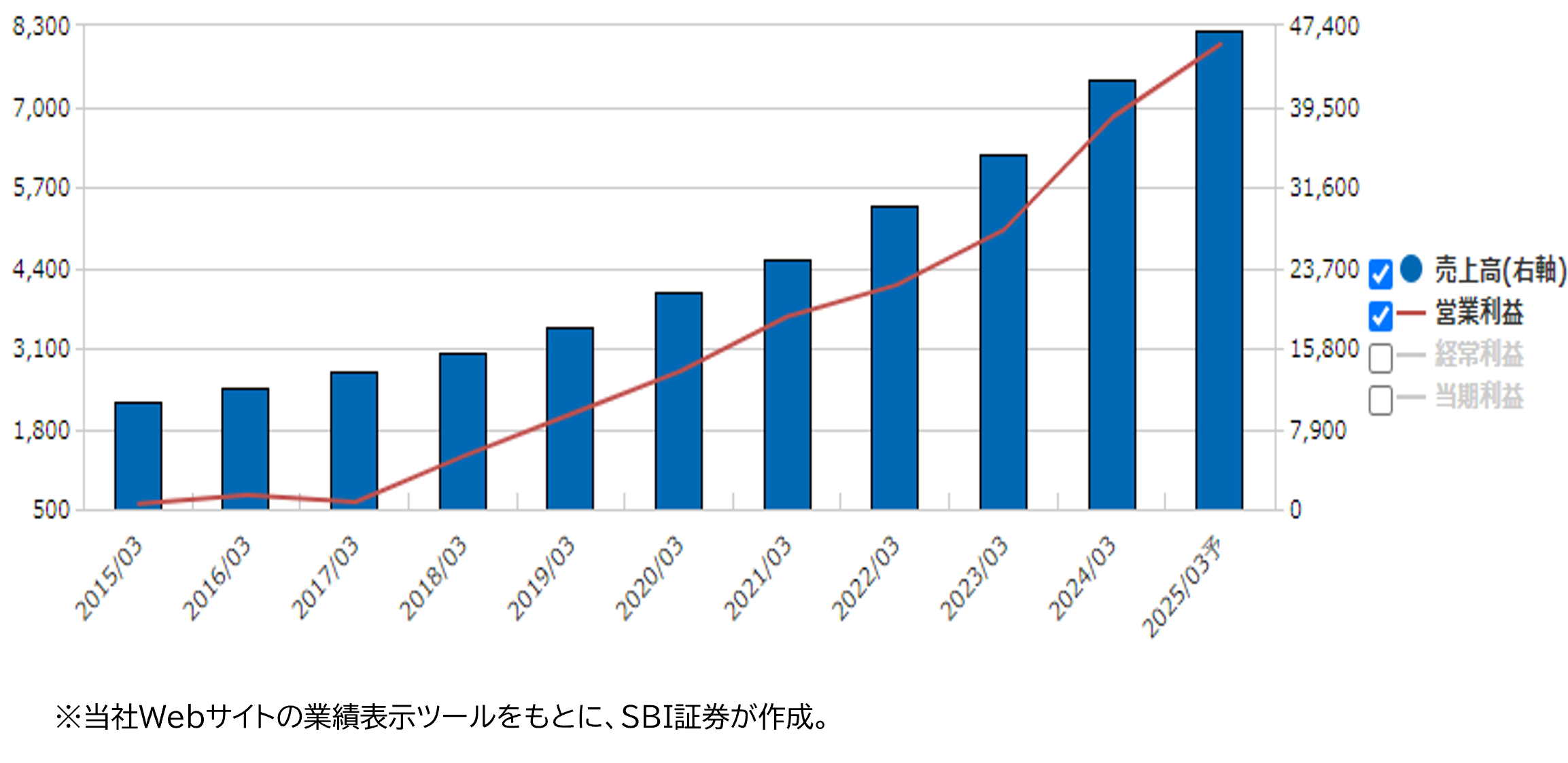

■ジャパンエレベーターサービスホールディングス (6544)~連続増収増益のエレベーター等メンテナンス企業

★日足チャート(1年)

★業績推移(百万円)

■独立系エレーベーター・エスカレーターメンテナンス企業

1994年に設立された独立系のエレベーター・エスカレーターのメンテナンス企業です。三菱電機ビルソリューションズ、日立ビルシステム、東芝エレベータ、日本オーチス・エレベータ、フジテック等の国内主要メーカーの機種に対応した保守・保全業務(2024年3月期売上構成比62.8%)およびリニューアル業務(同33.8%)などを行っています。

国内には約110万台のエレベーターがあり、その約8割(会社資料)は、メーカー系のメンテナンス会社が保守・保全等を行っています。残りの約2割を独立系メンテナンス会社が担当し、その中では同社のシェアは約45%(会社資料)を占めています。

強い価格競争力が強みです。メーカーのメンテナンス料金(月額保守料金)は開発製造コストを吸収するため高くなる傾向ですが、同社は開発製造コストがかからない分、安く設定することができます。またライバルの独立系メンテナンス企業に対しては、唯一上場している知名度や、独自の研修プログラムを活用して磨き上げた高い技術力が強い競争力につながっています。

■売上・利益成長継続へ

経営上重視される指標としては、保守契約台数があります。2006年3月期9,200台から、毎期着実に増加し、2024年3月期には約10万台まで、年率約14%で増加。それに伴い売上高も毎期増加を続けてきました。東証マザーズ市場(当時)に上場した2017年3月期から2024年3月期まで、売上高は年率15%で拡大してきました。

営業利益についても2018年3月期から2024年3月期まで7期連続で増益を継続し、売上高営業利益率はこの間8.8%から16.1%に大きく伸びています。

2025年3月期3Q累計(2024.4-12月期)業績は売上高355億円(前年同期比16%増)、営業利益61.2億円(同28%増)と成長が続いています。通期では売上高470億円(前期比11%増)、営業利益80億円(同17%増)が会社計画です。保守・保全業務の安定成長が続き、リニューアル業務の強いニーズが続いているようです。

中期計画では最終年度の2027年3月期に売上高600億円、営業利益率20%を目指します。市場(Quickコンセンサス)では同期の売上高は632億円、営業利益125億円の予想です。現在は首都圏が中心ですが、西日本での契約拡大や、DXの活用による顧客情報の見える化、リニューアル事業の強化等により事業成長を目指します。

新着記事(2025/04/11)

国内株式

「トランプ関税」に強い?中小型株8選

「トランプ関税」が株式市場の下落に拍車をかけています。相互関税の内容が、想定以上に広範かつ高税率で、景気先行きに対する懸念が拡大しました。その後、中国は米国に報復措置を発表。さらにこれに対し、トランプ米大統領は自身のSNSで、中国が報復関税...

投資情報部 鈴木 英之 栗本奈緒実

2025/04/09

国内株式

はじめての日本株!どんな銘柄を選んだらいいの?

新年度がスタートしました。新生活とともに、「資産形成をはじめてみよう!」と考える方も多いのではないでしょうか。近年は、NISAやiDeCoなど、個人の資産形成を応援するための制度も拡充しており、メディアなどで取り上げられることも増えてきまし...

投資情報部 栗本奈緒実

2025/04/09

先物・オプション

「トランプ関税ショック」に反転の兆し?

4月第1週(3/31~4/4)の日経平均は、前週末比3,339円75銭(▲9.0%)の大幅安となりました。 4/2(水)、米トランプ政権が相互関税の詳細を発表。関税対象が予想以上に広範かつ高税率であったため、米スタグフレーション懸念が...

投資情報部 鈴木英之 栗本奈緒実

2025/04/08

投資信託

2025/4/7の相場下落と過去から考える積立投資の有効性

4/7(月)の日経平均は2,644円下落、下落率は▲7.83%となっています。 先週から続く相場の急変を受けて、“積立をやめた方がいいのでは”と感じる人もいるかもしれません。 しかし、積立投資においては、過去を振り返って長期の視点で考え...

投資情報部 川上雅人

2025/04/07

口座開設・管理料は

無料!

信用取引口座開設

信用取引を行うには、信用取引口座の開設が必要になります。 WEBサイト上でのお手続きだけで「最短翌日」口座開設完了!

※信用取引において必要となるその他諸費用の詳細は信用取引のサービス概要をご確認ください。

ご注意事項

※本ページでご紹介する個別銘柄及び各情報は、投資の勧誘や個別銘柄の売買を推奨するものではありません。

※NISA口座で上場株式等の配当金を非課税で受け取るためには、配当金の受領方法を「株式数比例配分方式」に事前にご登録いただく必要があります。詳細はこちら

免責事項・注意事項

・本資料は投資判断の参考となる情報提供のみを目的として作成されたもので、個々の投資家の特定の投資目的、または要望を考慮しているものではありません。投資に関する最終決定は投資家ご自身の判断と責任でなされるようお願いします。万一、本資料に基づいてお客さまが損害を被ったとしても当社及び情報発信元は一切その責任を負うものではありません。本資料は著作権によって保護されており、無断で転用、複製又は販売等を行うことは固く禁じます。

【手数料及びリスク情報等】

SBI証券で取り扱っている商品等へのご投資には、商品毎に所定の手数料や必要経費等をご負担いただく場合があります。また、各商品等は価格の変動等により損失が生じるおそれがあります(信用取引、先物・オプション取引、商品先物取引、外国為替保証金取引、取引所CFD(くりっく株365)では差し入れた保証金・証拠金(元本)を上回る損失が生じるおそれがあります)。各商品等への投資に際してご負担いただく手数料等及びリスクは商品毎に異なりますので、詳細につきましては、SBI証券WEBサイトの当該商品等のページ、金融商品取引法等に係る表示又は契約締結前交付書面等をご確認ください。