日経平均株価が高値更新!今後は?

投資情報部 鈴木英之 栗本奈緒実

2025/08/12

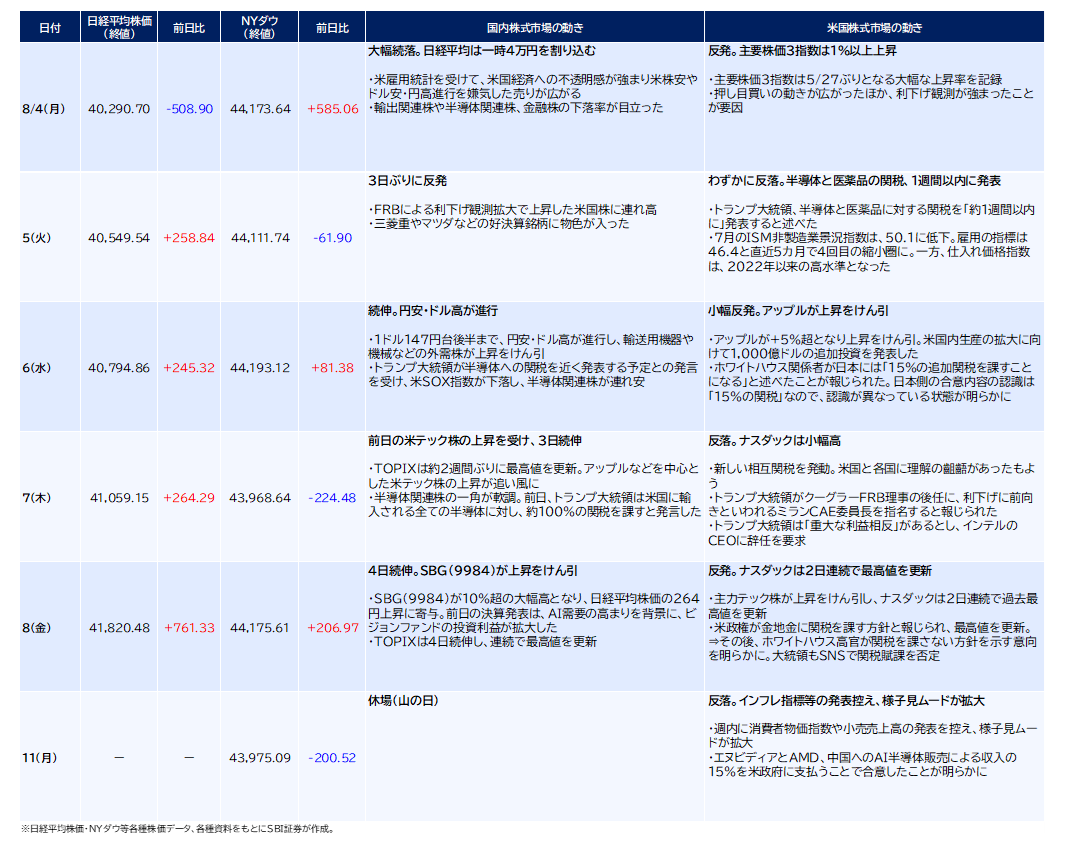

日米株式市場で最高値更新。当面は米インフレ指標の発表に注目

8月第1週(8/4~8/8)の日経平均株価は、前週末比1,020円88銭高(+2.50%)と週足ベースで大幅反発。海外短期筋と見られる先物主導の買いが入った格好です。好決算の主力の値がさ株を中心に、日本株全体が堅調となり、TOPIXは8/7(木)~8(金)と2日連続で最高値を更新。日経平均株価は4万2,000円台目前の水準まで迫りました。8/1(金)に発表された米7月雇用統計や、8/5(火)のISM非製造業景況指数が弱含みとなり、FRBによる利下げ観測が拡大。米テック株の上昇も日経平均株価の上昇に寄与しました。

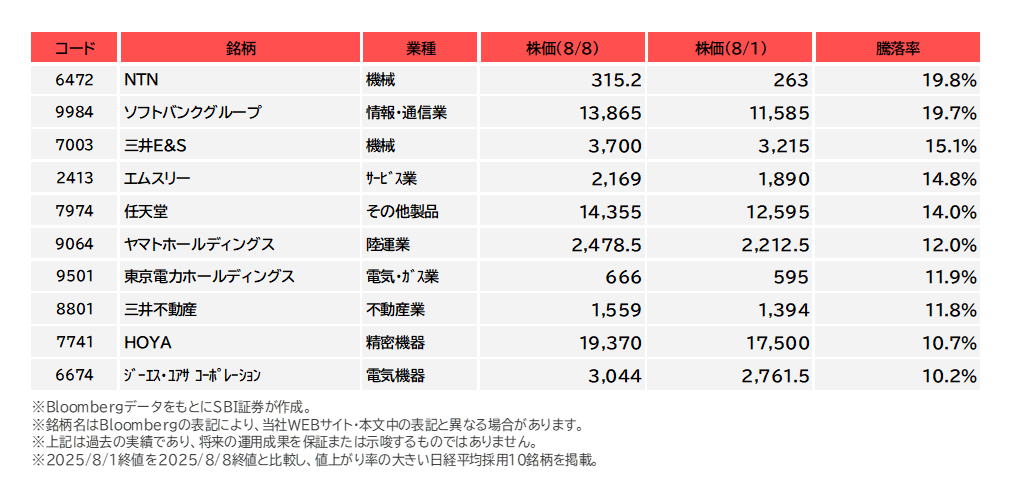

日経平均株価採用銘柄の騰落率上位(8/1~8/8、図表7)は、期中の決算内容や見通しが好感された銘柄がほとんどでした。中でも、日経平均株価構成銘柄の6%超を占めるソフトバンクG(9984)の上昇が指数全体の上昇に大きく寄与した形です。同社は8/7(木)の大引け後に4-6月期決算を発表。4-6月期として4期ぶりの最終黒字となり、2四半期連続の黒字を達成。AI需要の高まりを背景に、傘下の英アームを筆頭としたビジョン・ファンドでの投資収益が拡大しました。

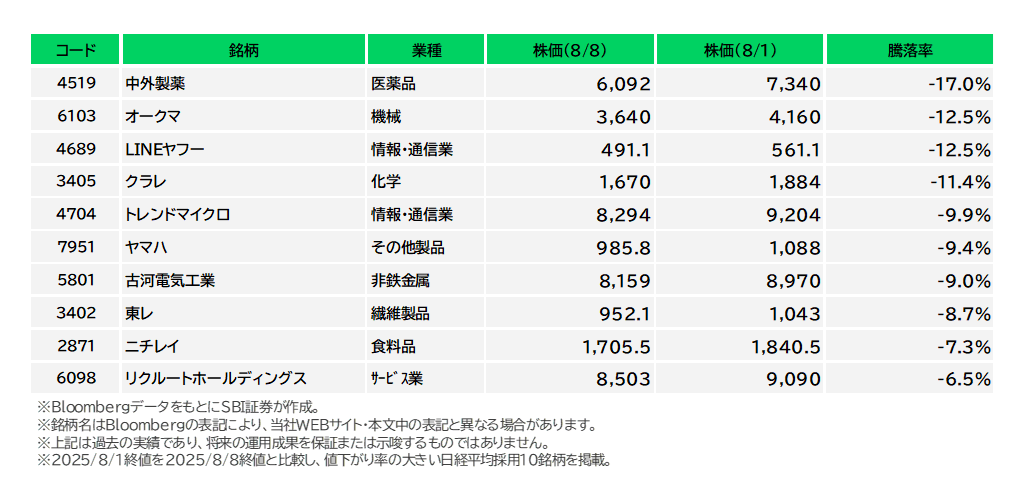

日経平均株価採用銘柄の騰落率下位(8/1~8/8、図表8)は、期中の決算発表が嫌気された銘柄がほとんどですが首位の中外製薬(4519)は、別材料で売られました。同社が創薬し、米イーライ・リリーに開発・販売権を譲渡した経口肥満薬の最終段階の臨床試験結果は、体重減少率が市場の期待に届かず、失望売りにつながりました。

8月第2週の日経平均株価は、8/12(火)の前引け時点では、取引時間中に最高値を更新。前週末に米国株が上昇し、ナスダックが最高値を更新したこと、8/8・8/11累計では同指数がプラスを維持したこと等が好感されています。当面の注目材料は、米インフレ指標です。8/12(火)に米7月消費者物価指数(CPI)が発表予定で、市場予想では、米インフレ抑制が確認されれば、FRBによる利下げ観測期待が高まり、日経平均株価のさらなる高値更新も期待されます。

図表1 日経平均株価およびNYダウの値動きとその背景

図表2 日経平均株価

図表3 NYダウ

図表4 ドル・円相場

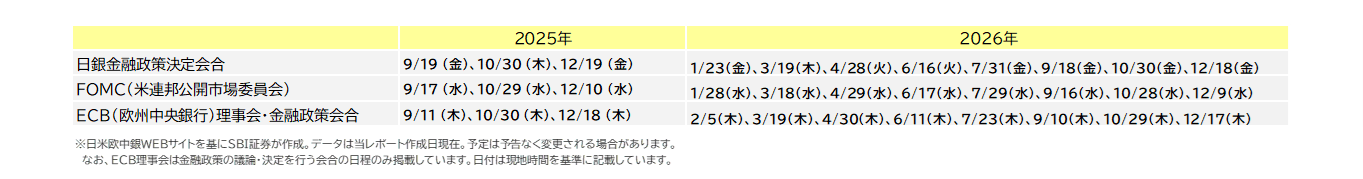

図表5 主な予定

図表6 日米欧中央銀行会議の結果発表予定

図表7 日経平均株価採用銘柄の騰落率上位(8/1~8/8)

図表8 日経平均株価採用銘柄の騰落率下位(8/1~8/8)

日経平均株価が高値更新!今後は?

連休明け8/12(火)の東京株式市場では、日経平均株価が2024/7/11取引時間中に付けた高値42,426円を上回り(8/12午前取引終了時点)、史上最高値となりました。前日の米国株式市場では、主要3指数が下落しており、特に好材料が見当たらない中「日本株強し」を印象付ける動きになっています。

東京株式市場では、8/7(木)にソニーグループ(6758)、ソフトバンクグループ(9984)、トヨタ自動車(7203)、レーザーテック(6920)の四半期決算発表が実施されました。前2社は好決算から発表後に買われる展開となりましたが、関税の影響を織り込んで諸利益の会社予想を下方修正したトヨタ自動車、新年度の減益見通しを発表したレーザーテックも売り一巡後には買い直される展開になりました。折しも8/7(木)は新たな相互関税が適用開始となったタイミングに一致しています。東京株式市場は決算発表と関税について、一気にアク抜けのタイミングを迎え、その勢いを持続した形となっています。

日経平均株価は重要な上値抵抗ラインを突破したことにより、当面は上昇が加速しやすい形になっています。株価は長い揉み合いから上抜けた後、テクニカル指標がいったん過熱感を示すものの、上昇を続けるケースが多々あります。相場格言では今が「懐疑の中で育つ」局面かもしれません。ただ、8/13(水)も上昇が続いた場合、日経平均株価が43,500円近辺に達すると、25日移動平均からのかい離率が7%近辺に達してくる可能性があり、テクニカル的な過熱感が台頭してきそうです。

今後、関税政策のしわ寄せが米国経済に表面化してくる可能性は小さくありません。また、トランプ米大統領の政策を疑問視している国も少なくないでしょう。仮に、現在の日本株の予想外の強さの背景に「米国一極集中の是正」があるとすれば、日経平均株価の上昇は、意外に長続きするかもしれません。

なお、「米国一極集中の是正」であれば、欧州への資金流入も有望でしょうが、中核的存在であるドイツDAX指数はすでに、3年連続で高値更新ペースが続いているうえ、アナリストによる業績見通し(Bloombergの予想EPSコンセンサス)も6月末比1%弱下落。それに対し日本は、デフレ経済からインフレ経済への転換点とみられるうえ、企業改革への評価も徐々に高まりつつあるようで「再評価」の余地は大きいと言えるかもしれません。アナリストによる業績見通し(同)も6月末比6%超上昇しています。

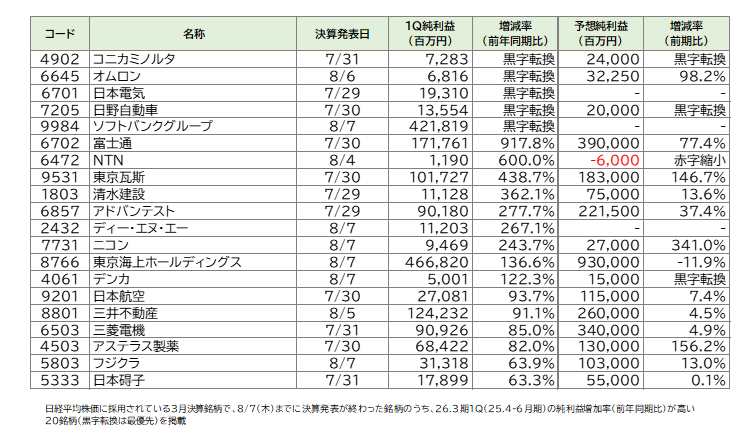

日経平均株価の上昇をけん引する「日経平均採用銘柄」は何でしょうか。図表9は、8/7(木)までに1Q(25.4-6月期)決算を発表した3月決算銘柄で増益率の高い銘柄です。このうちの一部がけん引役になる可能性もありそうです。日経平均への寄与度が大きいソフトバンクグループの好決算は、平均株価にとっての下支え要因になりそうです。

図表9 日経平均株価採用の3月決算銘柄で、1Q(4~6月期)純利益の増益率が高い上位20銘柄

損失は限定的!日経平均の予想に応じたオプション取引戦略を動画でご紹介

※外部サイトに遷移します。

新着記事(2025/08/12)

外国株式

アメリカNOW! 今週の5銘柄 ~パランティア、アリスタ、ドアダッシュなど先週の好決算銘柄~

先週の米国株式市場は、労働市場の鈍化を受けて9月FOMCでの利下げ期待が高まって相場を支えたほか、新たな税率による相互関税は大きな混乱なく発動され、戻り基調となっています。今週の株価材料として、トランプ関税の行方、7月小売売上高、物価指標な...

投資情報部 榮 聡

2025/08/12

外国株式

1分でチェック!今週の米国株式「CPIや小売売上高のほか、米中関税の一部停止措置延長に関する詳細などが注目ポイント」

先週から11日までの米国株は、アップル(AAPL)の大型投資計画や地区連銀総裁などによる利下げ示唆を背景にナスダックが史上最高値を更新する場面がありました。週間ベースではS&P500やナスダックなどの主要株価3指数ともに反発となりました。S...

投資情報部 齊木 良

2025/08/12

投資信託

残高最大+過去最高値 S&P500ファンドを20%上回った 6ヵ月好成績ファンドは?

国内公募の追加型株式投資信託(ETFを除く)で残高首位ファンドのeMAXIS Slim 米国株式(S&P500)(以下、S&P500ファンド)が、2025年8月1日に純資産総額8兆円を突破しました。また、同日の基準価額(34,806円)は、...

投資情報部 川上雅人

2025/08/12

少ない資金で大きな利益が狙える先物・オプション取引って何?

信用取引のご注意事項

信用取引に関するリスク

信用取引は、差し入れた委託保証金額の約3倍の取引を行うことができます。そのため、現物取引と比べて大きなリターンが期待できる反面、時として多額の損失が発生する可能性も含んでいます。また、信用取引の対象となっている株価の変動等により、その損失の額が、差し入れた委託保証金額を上回るおそれがあります。この場合は「追加保証金」を差し入れる必要があり状況が好転するか、あるいは建玉を決済しない限り損失が更に膨らむリスクを内包しています。

追加保証金等自動振替サービスは追加保証金が発生した際に便利なサービスです。

信用取引の「二階建て」に関するご注意

委託保証金として差し入れられている代用有価証券と同一銘柄の信用買建を行うことを「二階建て」と呼びます。当該銘柄の株価が下落しますと信用建玉の評価損と代用有価証券の評価額の減少が同時に発生し、急激に委託保証金率が低下します。また、このような状況下でお客さま自らの担保処分による売却や、場合によっては「追加保証金」の未入金によって強制決済による売却が行われるような事態になりますと、当該株式の価格下落に拍車をかけ、思わぬ損失を被ることも考えられます。よって、二階建てのお取引については、十分ご注意ください。

ご注意事項

・ 本資料は投資判断の参考となる情報提供のみを目的として作成されたもので、個々の投資家の特定の投資目的、または要望を考慮しているものではありません。投資に関する最終決定は投資家ご自身の判断と責任でなされるようお願いします。万一、本資料に基づいてお客さまが損害を被ったとしても当社、および情報発信元は一切その責任を負うものではありません。本資料は著作権によって保護されており、無断で転用、複製、または販売等を行うことは固く禁じます。

・ 必要証拠金額は当社証拠金(発注済の注文等を加味した証拠金×100%)-ネット・オプション価値(Net Option Value)の総額となります。

・ 当社証拠金、およびネット・オプション価値(Net Option Value)の総額は発注・約定ごとに再計算されます。

・ 証拠金に対する掛け目は、指数・有価証券価格の変動状況などを考慮のうえ、与信管理の観点から、当社の独自の判断により一律、またはお客さまごとに変更することがあります。

・ 「HYPER先物コース」選択時の取引における建玉保有期限は原則新規建てしたセッションに限定されます。なお、各種設定においてセッション跨ぎ設定を「あり」とした場合には、プレクロージング開始時点の証拠金維持率(お客さま毎の証拠金掛目およびロスカット率設定に関わらず必要証拠金額は証拠金×100%で計算)が100%を上回っていれば、翌セッションに建玉を持ち越せます。「HYPER先物コース」選択時は必要証拠金額は証拠金×50%~90%の範囲で任意に設定が可能であり、また、自動的に決済を行う「ロスカット」機能が働く取引となります。

・ 先物・オプションの証拠金についてはこちら(日本証券クリアリング機構のWEBサイト)

・ 指数先物の価格は、対象とする指数の変動等により上下しますので、これにより損失を被ることがあります。市場価格が予想とは反対の方向に変化したときには、比較的短期間のうちに証拠金の大部分、またはそのすべてを失うこともあります。その損失は証拠金の額だけに限定されません。また、指数先物取引は、少額の証拠金で多額の取引を行うことができることから、時として多額の損失を被る危険性を有しています。

・ 日経平均VI先物取引は、一般的な先物取引のリスクに加え、以下のような日経平均VIの変動の特性上、日経平均VI先物取引の売方には特有のリスクが存在し、その損失は株価指数先物取引と比較して非常に大きくなる可能性があります。資産・経験が十分でないお客さまが日経平均VI先物取引を行う際には、売建てを避けてください。

・ 日経平均VIは、相場の下落時に急上昇するという特徴があります。

・

日経平均VIは、急上昇した後に数値が一定のレンジ(20~30程度)に回帰するという特徴を持っています。

日経平均VIは、短期間で急激に数値が変動するため、リアルタイムで価格情報を入手できない環境での取引は推奨されません。

・ 指数オプションの価格は、対象とする指数の変動等により上下しますので、これにより損失を被ることがあります。なお、オプションを行使できる期間には制限がありますので留意が必要です。買方が期日までに権利行使又は転売を行わない場合には、権利は消滅します。この場合、買方は投資資金の全額を失うことになります。売方は、市場価格が予想とは反対の方向に変化したときの損失が限定されていません。また、指数オプション取引は、市場価格が現実の指数に応じて変動しますので、その変動率は現実の指数に比べて大きくなる傾向があり、場合によっては大きな損失を被る危険性を有しています。

・ 未成年口座のお客さまは先物・オプション取引口座の開設は受付いたしておりません。

・ 「J-NETクロス取引」で取引所 立会市場の最良気配と同値でマッチングする場合、本サービスをご利用いただくお客さまには金銭的利益は生じないものの、SBI証券は委託手数料を機関投資家から受け取ります。

・ J-NETクロス取引の詳細は適宜修正される可能性がありますのでご留意ください。

・ SBI証券で取り扱っている商品等へのご投資には、商品毎に所定の手数料や必要経費等をご負担いただく場合があります。また、各商品等は価格の変動等により損失が生じるおそれがあります(信用取引、先物・オプション取引、商品先物取引、外国為替保証金取引、取引所CFD(くりっく株365)では差し入れた保証金・証拠金(元本)を上回る損失が生じるおそれがあります)。各商品等への投資に際してご負担いただく手数料等及びリスクは商品毎に異なりますので、詳細につきましては、SBI証券WEBサイトの当該商品等のページ、金融商品取引法等に係る表示又は契約締結前交付書面等をご確認ください。