個人型確定拠出年金「iDeCo(イデコ)」に加入する金融機関を決めたら、まず口座開設の手続きをします。口座を開設するためには、金融機関から申込用紙を取り寄せて必要事項を記入する必要がありますが、記入漏れや書類の不備が数多く発生しています。自分は大丈夫だと思っていても、思わぬところでミスは起きてしまうものです。スムーズに開設できるよう、申込書類を記入する際のポイントをお伝えします。

iDeCo(イデコ)の加入申出書を記入する際の注意点

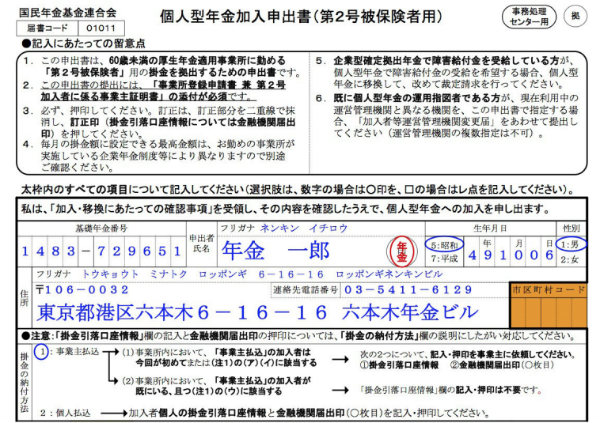

iDeCoに加入する際、提出が必要なのが「個人型年金加入申出書」です。この加入申出書は自分の住所や氏名、基礎年金番号などの基本情報を記入する、いわゆる申込用紙のことです。公的年金制度の被保険者区分によって用紙が分けられているので、自分に合ったものを使用してください。金融機関によっては、あらかじめ書類を取り寄せる際に被保険者区分を申告して専用の用紙のみが送られてくる場合もあります。

それでは、申出書に記入する際、特に注意が必要な項目について見ていきましょう。今回は第2号被保険者(会社員)の例を取り上げます。

まず、基礎年金番号の記入が必要です。手元に年金手帳がある場合はいいのですが、勤め先に年金手帳を預けている場合など、すぐに確認が取れない場合には事前に基礎年金番号を調べておかなければなりません。

(出典: iDeCo公式サイト)

1年に一度、誕生月に送られてくる「ねんきん定期便」で確認できるだろうと思われるかもしれませんが、実はハガキのねんきん定期便には、第三者が本人になりすまして「ねんきんネット」を利用するリスクを低くするため、基礎年金番号の記載がありません。年によっては、記載がある場合もありますが、基本的には年金手帳での確認が必要です。

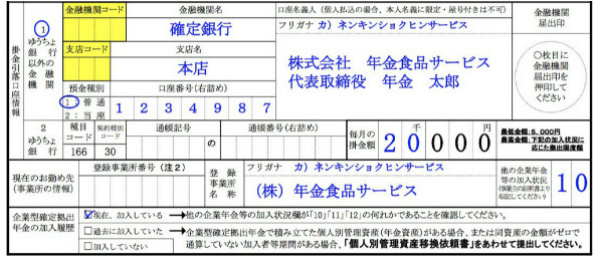

掛金の引き落としに設定する金融機関にも注意が必要です。口座振替が可能なのはiDeCoの実施母体である国民年金基金連合会と口座振替契約を締結している金融機関のみです。ネット系銀行や信託銀行の一部などでは口座振替ができませんので、手続きの案内パンフレットを確認し必ず口座振替可能な金融機関を設定しましょう。

意外なことに記入漏れが非常に多いと言われているのが掛金額の欄です。目立たない場所に記入欄があるため見落としが多いようです。掛金の最低額は5,000円で、上限額は被保険者区分や勤め先の企業年金の加入状況によって異なりますので、その限度額内で設定します。

(出典: iDeCo公式サイト)

会社員なら勤め先で記入してもらう書類もある

第2号被保険者である会社員や公務員の場合、「事業所登録申請書兼第2号加入者に係る事業主の証明書」を勤め先に書いてもらう必要があります。

大手企業であれば担当者も記入に慣れているでしょうが、規模の小さな会社だと担当者がこの書類そのものを初めて見るという場合があるかもしれません。証明書に記入してもらい受け取ったら、自分でも記入漏れがないか最終確認を行いましょう。

申し込みから口座開設までは1〜2ヵ月かかる

申込用紙を提出してから口座開設までは1〜2ヵ月ほどかかると言われています。これは、国民年金基金連合会で加入希望者の条件確認を一人ひとり行っているためです。審査が完了すると国民年金基金連合会から加入確認通知書が、記録関連運営管理機関からIDと商品登録完了のお知らせが届きます。記録関連運営管理機関とは加入者の資産残高の記録・管理などを行う機関のことです。

申し込んだ金融機関によって提携先が異なり、日本インベスター・ソリューション・アンド・テクノロジー(JIS&T)、日本レコード・キーピング・ネットワーク(NRK)、損保ジャパン日本興亜DC証券、SBIベネフィット・システムズの4社のうちいずれかが該当します。忘れた頃に通知が届くので、見落とさないように注意が必要です。

注意が必要なポイントを押さえ、不備をなくそう

iDeCoはすぐに始めたくても加入手続きに時間がかかります。さらに、書類に不備があれば返送や再提出のやりとりでさらに時間を費やしてしまいます。そうならないためにも、提出前にしっかりと確認を取って記入漏れやミスを防ぐことが肝心です。

iDeCo公式サイト(https://www.ideco-koushiki.jp/start/)には記入例も出ているので、一度見ておくと安心です。手続きに手間取ってくじけないよう、時間にも心にも余裕を持って取り組みましょう。

【オススメ記事】

・なぜ主婦(夫)が確定拠出年金に入れるようになったのか

・意外と知られていない個人型確定拠出年金「iDeCo」の落とし穴

・確定給付年金との違いをおさらい

・銀行預金は税金を引かれている!?それを防止できるiDeCoとは?

・確定拠出年金で選べる金融・投資商品はどんなものがあるのか