非上場株式の相続税評価額の計算方法を解説

創業者一族や親族だけで株を保有している中小企業など、限られた人しか売買できない株を「非上場株式」といいます。

非上場株式は上場株式のように市場価格が存在しないため、会社の規模や状況に応じて、国税庁が定めたルールに則って「時価」を計算する必要があります。

この記事では、非上場株式の相続税評価額の算出方法について解説します。

なお、非上場株式の評価額の算出は複雑であるため、税理士へ依頼することをおすすめします。

非上場株式の相続税評価額の算出方法

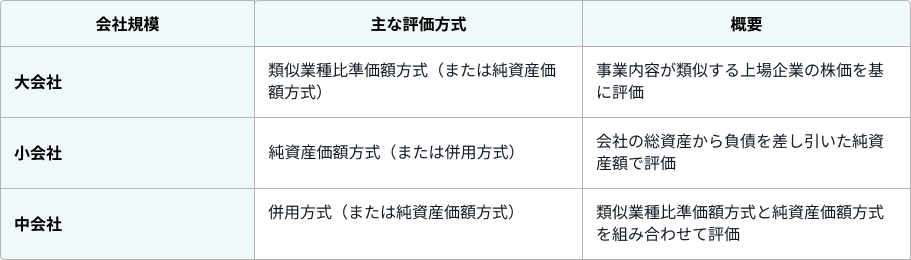

非上場株式の相続税評価額の算出方法は以下の3つです。会社の規模や業種、取得者によって評価方法が異なります。

この他にも、少数株主の場合に適用される配当還元方式などがあります。

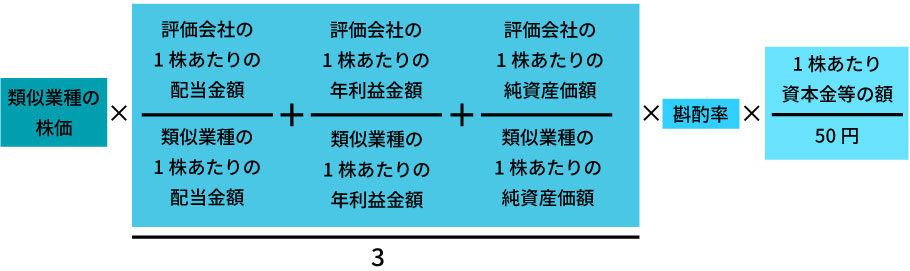

類似業種比準価額方式

類似業種比準価額方式は、事業内容が似ている上場企業の株価を参考に、自社の株価を計算する方法です。

計算式は以下の通りです。

1株あたりの評価額=A×[(B/b+C/c+D/d)/3]×斟酌率×1株あたり資本金等の額/50円

A:類似業種の株価

B:評価会社の1株あたりの配当金額

C:評価会社の1株あたりの年利益金額

D:評価会社の1株あたりの純資産価額(帳簿価額によって計算した金額)

b:課税時期の属する年の類似業種の1株あたりの配当金額

c:課税時期の属する年の類似業種の1株あたりの年利益金額

d:課税時期の属する年の類似業種の1株あたりの純資産価額(帳簿価額によって計算した金額)

「課税時期」とは相続発生日(被相続人の亡くなった日)を指します

※斟酌率(しんしゃくりつ):会社の規模(大・中・小)に応じて自社株の株価を調整するために使われる係数 大会社0.7、中会社0.6、小会社0.5

例えば、従業員数25名、総資産価額3億円、取引価格3億円の小売業の会社があり、1株あたりの配当金が10円、1株あたりの利益が200円、1株あたりの純資産価額が500円、1株あたりの資本金等の額が600円、斟酌率が0.6だったとします。

類似業種の1株あたりの配当金が20円、1株あたりの利益が400円、1株あたりの純資産価額が1,000円、株価が300円だったとします。

この場合の1株あたりの評価額は、300円×[(10円/20円+200円/400円+500円/1,000円)/3]×0.6×600円/50円=1,080円となります。

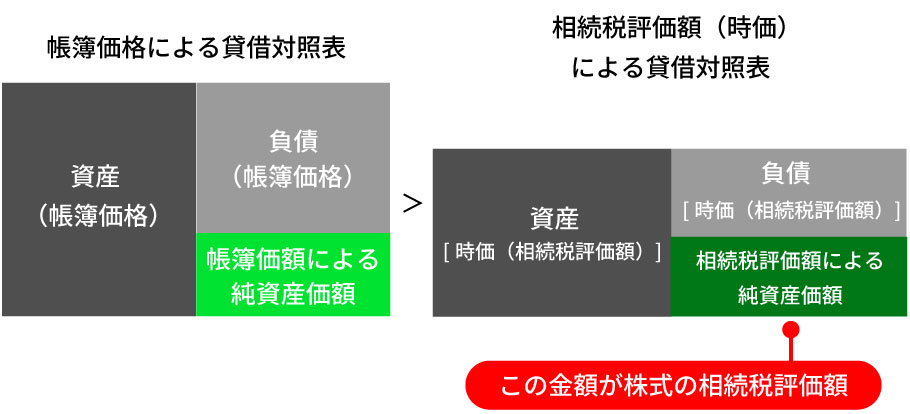

純資産価額方式

純資産価額方式は、もし今、会社を解散した場合、株主にいくら資産が返ってくるかを計算する方法です。

計算方法は以下の通りです。

1株あたりの評価額=[相続税評価額による純資産額-(相続税評価額による純資産額-帳簿価額による純資産額)×法人税の実行税率]/発行済み株式総数

なお、相続税評価額による純資産額よりも帳簿価額による純資産額の方が大きい場合、含み損が生じるため、時価による純資産価額が相続税評価額となります。例えば、相続税評価額による純資産額が5,000万円、帳簿価額による純資産額が1億円、発行済み株式総数が1万株の場合、1株あたりの相続税評価額は、5,000万円/1万株=5,000円となります。

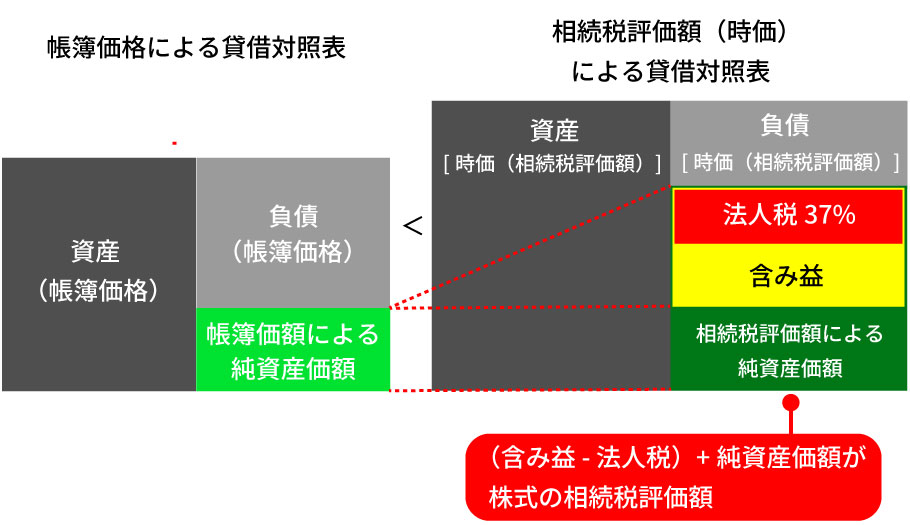

また、相続税評価額による純資産額が帳簿価額による純資産額よりも大きい場合、含み益が生じるため、法人税を除いた含み益と相続税評価額による純資産価額の合計が株式の相続税評価額となります。

例えば、相続税評価額による純資産額が1億円、帳簿価額による純資産額が5,000万円、発行済み株式総数が1万株の場合、1株あたりの相続税評価額は、1億円ー(1億円-5,000万円)×37%(法人税の概算)/1万株=8,150円となります。

その他の非上場株式の評価方法

併用方式

併用方式は、会社の規模に応じて、上記2つの方式を一定の割合で組み合わせて評価額を計算します。

配当還元方式

配当還元方式は、その株から将来受け取れる配当金に着目して、株価を割り出す方法です。

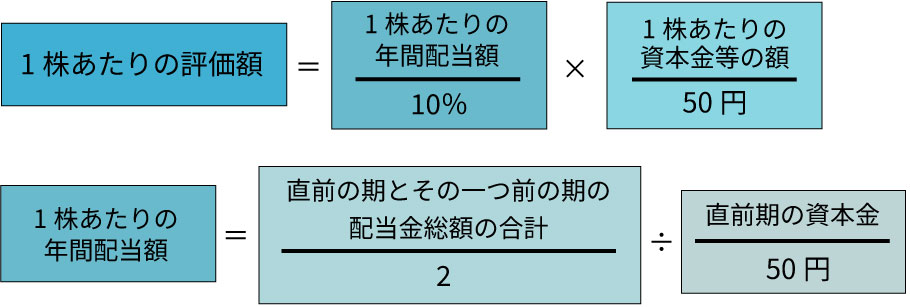

計算方法は以下の通りです。

1株あたりの評価額=(年間配当金額/10%)×(1株あたりの資本金等の額/50円)

例えば、直前の期の配当金が200万円、そのひとつ前の期の配当金が100万円、直前期の資本金が2,000万円、発行株式数が1,000株、1株あたりの資本金等の額が2万円の場合、1株あたりの年間配当額は300万円/2÷2,000万円/50円=3.75円。1株あたりの評価額は3.75円/10%×2万円/50円=15,000円となります。

相続税の申告や対策ならbetter相続へ

非上場株式の評価は非常に難しく、税理士のご紹介も可能なため、お気軽にご相談ください。

相続や贈与、相続時精算課税制度によって取得した財産から債務や葬式費用を引いた金額が相続税の基礎控除を超える場合、相続税の申告が必要です。

自分で申告し、税理士に依頼する費用を抑えたい場合は『better相続申告』のご利用をおすすめします。

システムの案内に沿って財産や債務を洗い出し、必要書類を集め、評価額や遺産分割内容を入力すると、税務署に提出できる相続税申告書が自動で作成されます。各所に解説があるため、初めての方でも知識を身につけながら申告できます。

他にも、相続発生前から相続税申告の準備ができる『better相続申告 生前準備プラン』や、相続した不動産の名義変更を自分で行うためのwebサービス『better相続登記』、不動産売却などのサービスもありますので、お気軽にご利用ください。

<コラムポリシー>

コラムは一般的な情報の提供を目的としており、当社 で取り扱いのない商品に関する内容も含みます。また、内容は掲載日当時のものであり、現状とは異なる場合があります。

情報は当社が信頼できると判断した広告提携業者から入手したものですが、その正確性や確実性を保証するものではありません。コラムの内容は執筆者本人の見解等に基づくものであり、当社の見解等を示すものではありません。

なお、コラムの内容は、予告なしに変更、削除することがあります。

辻・本郷ITコンサルティング株式会社

- 対応地域

- 全国

- 営業時間

- 平日9:30~17:30

- アクセス

- オンライン

- 得意分野

- 相続登記、相続税申告