アメリカNOW! 今週の5銘柄 ~「米国株式の中期見通し」をお話します~

投資情報部 榮 聡

2024/09/09

先週は弱い経済指標が続いて景気への懸念が高まり、また、エヌビディアの株価が下げ止まらずテクノロジー株のセンチメント悪化を招いたことから、大幅な反落となりました。今週の株価材料として、エヌビディアの株価、大統領選挙TV討論会、8月物価指標、などが注目されます。

今週はアップルの新製品発表会で「iPhone16」に対する期待が高まる可能性があることから、iPhone関連銘柄として、アップル(AAPL)、ブロードコム(AVGO)、クアルコム(QCOM)、スカイワークス ソリューションズ(SWKS)、クォルボ(QRVO)を選んでご紹介いたします。

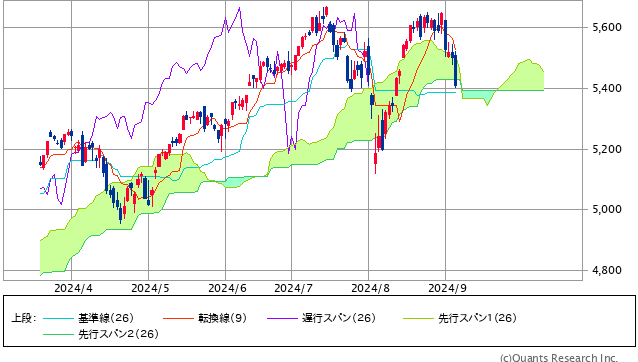

図表1 S&P500指数の一目均衡表(日足、3ヵ月)

ここ数週間下値支持ラインとなっていた「雲の上限」が低下するのに沿って下落した形です。「基準線」まで到達し、薄いながら「雲」が横ばっているため、一旦下げ止まりの可能性が高そうです。

※当社WEBサイトを通じてSBI証券が作成

図表2 業種別指数騰落率・個別銘柄騰落率(「5日」は8/29(木)終値~9/6(金)終値です。)

| S&P500業種指数騰落 | 5日 | 1ヵ月 | 3ヵ月 |

| 生活必需品 | 1.3% | 4.6% | 7.2% |

| 不動産 | 1.1% | 4.2% | 15.1% |

| 公益事業 | 0.1% | 2.7% | 8.7% |

| 一般消費財・サービス | -1.0% | 4.1% | 0.8% |

| ヘルスケア | -1.4% | 2.5% | 5.1% |

| 金融 | -2.3% | 4.4% | 6.8% |

| S&P500 | -3.3% | 1.2% | 1.1% |

| 資本財・サービス | -3.3% | 1.1% | 2.9% |

| 素材 | -3.9% | 1.2% | 0.2% |

| コミュニケーションサービス | -4.3% | -3.6% | -5.2% |

| エネルギー | -5.4% | -4.3% | -3.9% |

| 情報技術 | -6.1% | -0.5% | -3.1% |

| 騰落率上位(5日) | 騰落率 |

| モンデリーズ・インターナショナル | 6.5% |

| AT&T | 6.1% |

| アメリカン・タワー | 5.7% |

| プロクター・アンド・ギャンブル | 3.3% |

| デューク・エナジー | 3.2% |

| 騰落率下位(5日) | 騰落率 |

| ブロードコム | -12.7% |

| エヌビディア | -12.6% |

| ボーイング | -8.5% |

| アドバンスト・マイクロ・デバイセズ | -7.7% |

| コノコフィリップス | -7.3% |

注:個別銘柄の騰落率上位、下位はS&P100指数が母集団です。銘柄名はBloombergの表記により、当社WEBサイト・本文中の表記と異なる場合があります。

※BloombergデータをもとにSBI証券が作成

先週の米国株式市場

S&P500指数は週間で4.2%、ダウ平均は2.9%、ナスダック指数は5.7%の大幅下落となりました。

8月ISM製造業景気指数、8月求人数、8月ADP雇用統計などの経済指標が弱く、8月雇用統計の発表を控えて警戒感が高まり、9/5(木)にかけて株式は下落に転じました。

8月ISM製造業景気指数は前月から改善したものの、新規受注が大きく悪化しました。8月求人数は、767万人と市場予想の810万人を大きく下回りました。8月ADP雇用統計は、前月比9.9万人増と2021年1月以来の低い水準にとどまりました。

さらに、9/6(金)に発表された8月雇用統計では、注目された失業率が4.2%と前月の4.3%から改善したものの、非農業部門雇用者数が前月比14.2万人増と市場予想の同16.5万人増を下回り、7月分も同11.4万人増から同8.9万人増と下方修正され、米国経済に対する懸念が高まりました。

個別銘柄では、先々週の決算後に大きく売られたエヌビディアはその後も下落基調となり、テクノロジー株のセンチメント悪化を先導しました。

業種指数では、景気動向への感応度が低いディフェンシブの「生活必需品」「公益事業」、金利低下が恩恵となる「不動産」などがプラスとなりました。一方、テクノロジー株の寄与が大きい「情報技術」「コミュニケーションサービス」、景気懸念から「エネルギー」「素材」などの下落が大きくなっています。

個別銘柄で下落率トップのブロードコム(AVGO)は、5-7月期の調整後EPSは市場予想を上回りましたが、8-10月期の売上ガイダンスが市場予想を下回ったことが嫌気されました。AI半導体とVMウエアは堅調ながらAI以外の製品に対する需要が低調とみられます。通期のAI関連売上は120億ドル(予想は118億ドル)に達する見込みとしました。

今週の米国株式市場

先週は急速な株価調整となり、テクニカル的には一目均衡表の基準線(過去26日の高値・安値の仲値)、薄いながらも支持帯となりことが多い「雲」に到達していることから、反発となる可能性が高そうです。ただ、中期的には下記の「米国株式の中期見通し」に述べましたが、2023年10月からの上昇相場は終焉し、年末にかけてレンジ相場に移行した可能性があるのではないでしょうか。

今週の株価材料として、エヌビディアの株価、大統領選挙TV討論会、8月物価指標、などが注目されます。

エヌビディアの株価は、8/28(水)引け後の決算発表から9/6(金)までに18%下落して、テクノロジー株の下落を先導、相場下落の主因の一つとなりました。今週の相場を占ううえで、同株が下げ止まるかどうかがポイントの一つになりそうです。

同社の予想EPSと予想PERの推移を示したのが図表3です。予想PERは9/6(金)に30.6倍まで低下しています。2024年に入って2月初めに初めて30倍を超えてからはほどんど30倍以上で推移していますので、調整は十分と考えられるのではないでしょうか。

なお、2023年後半から2024年初めは20倍台でしたが、その後に「AI計算の4割は推論が占めている」という情報が開示され、この間にはPERの水準を押し上げる局面の変化があったと解釈しています。

大統領選挙TV討論会は、9/10(火)現地時間午後9時(日本時間9/11(水)午前10~)に予定されています。民主党のハリス氏と共和党のトランプ氏による、初の直接対決の場となります。現在、支持率ではハリス氏がやや優位となっていますが、情勢が大きく動く可能性があるため注目です。

8月物価指標は、9/11(水)の消費者物価指数が総合指数は前年比+2.6%の予想(前月は同+2.9%)、コア指数は前年比+3.2%の予想(前月は同+3.2%)、9/12(木)の生産者物価指数は総合指数が前年比+1.7%の予想(前月は同+2.2%)、コア指数は前年比+2.4%の予想(前月は同+2.4%)です。引き続きインフレの沈静トレンドを示すと見込まれています。

経済指標では上記のほかに、9/10(火)に中国の8月輸出(前年比+6.6%の予想、前月は同+7.0%)、輸入(前年比+2.3%の予想、前月は同+7.2%)、9/13(金)に米国の9月ミシガン大学消費者信頼感(前月の67.9から68.3に改善の予想)、などの発表が予定されています。

米国株式の中期見通し

先週は結局7月半ばにつけた高値を更新できず、大幅な反落となったことで、2023年10月に始まった上昇相場が一旦終わったことを意味すると解釈されます。

米国株式市場は、「経済の堅調、企業業績の好調、インフレの沈静」の3つを背景として大幅に上昇してきましたが(2023年10月27日安値4,103.78ポイントから2024年7月16日5,669.67ポイントまで38%の上昇)、このうち8月初めから「経済の堅調」が揺らいだことが上昇相場終焉の主因と捉えられるでしょう。

今後については、5,200ポイントから5,600ポイントのレンジ相場に移行する可能性が高いと考えられます。9月は1年間で最も株価が下がりやすい月であることや、大統領選挙の前には上がりにくいことを考慮すると、当面もう少し下値を試す場面がありそうです。

一方、米国経済が減速してリセッションに至るという証拠はいまのところ十分でなく、また、上記の通り株価の下落をリードしてきたエヌビディアのバリュエーションはかなりいいところまで調整していると考えられますので、このようなことが株価の下支えになりそうです。

想定するレンジ相場を上抜けるための条件として、(1)9月に見込まれているFRBの利下げが後追いでないことが確認される、(2)AIの利用が企業業績の中期見通しを引き上げにつながり妥当予想PERが上昇する、ことがあげられます。

(1)については、8月初めに後追いになったのではという見方が台頭してヒステリックな反応を引き起こしましたが、後追いでないということを確認するためには経済指標を数ヵ月の間見極める必要があります。

(2)については、世界的な大企業がAI利用によって業務の効率化を進めることができて、中期的な利益成長率が高まるというような事例が出てくることが必要でしょう。

レンジを下抜けるケースとしては、FRBの政策金利転換は後追いになったことが確認され、市場のリセッション懸念が高まる場合があるでしょう。ただし、消費者が保有する純資産(株式と住宅)が膨らんでいて懐に余裕があるため、筆者は結局リセッションに至ることはないとみています。

今週の5銘柄

今週は9/9(月)現地午前10時(日本時間9/10(火)午前2時)から開催されるアップルの新製品発表会で「iPhone16」に対する期待が高まる可能性があることから、iPhone関連銘柄として、アップル(AAPL)、ブロードコム(AVGO)、クアルコム(QCOM)、スカイワークス ソリューションズ(SWKS)、クォルボ(QRVO)をご紹介いたします。

新型iPhoneでは、人工知能(AI)の機能が追加されることから、新規性の乏しさから買い替えが遅れていると言われていたiPhoneの買い替えを刺激する可能性が期待されています。新しい人工知能(AI)のプラットフォームが披露され、具体的にどのようなことができるようになるか明らかになると考えられます。

図表3 エヌビディアの予想EPSと予想PER

※BloombergデータをもとにSBI証券が作成

今週の注目銘柄

| 取引 | チャート | 銘柄 | 株価 () |

予想PER (倍) |

ポイント |

|---|---|---|---|---|---|

| 買付 | アップル(AAPL) | 220.82ドル | 29.7 | 【アップルの「iPhone16」お披露目に期待】 ・アップルは9/9(月)現地午前10時(日本時間9/10(火)午前2時)から開催の新製品発表会で「iPhone16」などの新製品をお披露目する見込みです。新型iPhoneでは、AI機能が追加されると見込まれており、新しいAIプラットフォームも同時に発表されると期待されています。 ・iPhoneの販売数量はほぼ3年間横ばい圏で低調に推移してきましたが、AI機能の付加による新規性によって買い替え需要が刺激される可能性がある。現時点では、iPhoneの販売台数は2024年9月期が221百万台、2025年9月期に235百万台と予想されています。これがイベント後にどのように修正されるか注目です。 | |

| 買付 | ブロードコム(AVGO) | 136.99ドル | 22.1 | 【AI関連売上が好調】 ・アップル向け売上は2024年10月期に15%程度と推定されます。もう一つの注目点であるAI関連売上は、 2-4月期に31億ドルで、前年同期比3.8倍となり、11-1月期の23億ドルからも増加しました。AI関連売上の中身は、データセンターで使用されるネットワーキング半導体と特定顧客向けAIアクセラレーター(エヌビディアのGPUと同様の働きをする半導体)です。 ・4-6月期はVMウェア買収の影響で売上は前年同期比47%増、調整後EPS同18%増でした。8-10月期の売上ガイダンスは140億ドルで前年同期比51%増の予想ですが、市場予想を下回りました。AI半導体とVMウエアは堅調ながらAI以外の製品に対する需要が低調とみられます。通期のAI関連売上は120億ドルに達する見込み(予想は118億ドル)です。 | |

| 買付 | クアルコム(QCOM) | 158.19ドル | 14.2 | 【スマホ需要の回復を示唆】 ・スマホ用半導体で台湾メディアテックと首位を争います。CDMA(符号分割多重接続)を開発した会社で、半導体の開発・販売のほか、特許などのライセンス供与も行います。アップル向け売上は、2023年9月期に27%です。AI機能が強化されたマイクロソフトの新型「Surface」が同社のCPUが採用されることも注目されます。 ・4-6月期は売上が前年同期比11%増、EPSが同25%増と改善、7-9月期の売上は前年同期比10~19%増へ加速するガイダンスを示しました。決算説明会ではスマホ市場の回復を見込んでいるものの、中期的な回復スピードは市場が期待するほど高くないとの見通しを示しました。 | |

| 買付 | スカイワークス ソリューションズ(SWKS) | 98.79ドル | 15.4 | 【当面の業績は低調な見通し】 ・アナログIC世界3位。スマホ向けに強くアップルが最大顧客の一方、アンドロイド系スマホメーカーとも取引があります。アップル向け売上は2023年9月期に66%です。 ・4-6月期決算は、売上が前年同期比16%減、調整後EPSが同37%減と低調でした。7-9月期の売上ガイダンスは10.0~10.4億ドルで、前年同期比15%減~18%減の予想です。4-6月期との比較ではレンジ中央値で13%増収ですが、前年同期比では厳しい状況が続く見通しです。 | |

| 買付 | クォルボ(QRVO) | 104.35ドル | 16.9 | 【四半期売上が激しく上下】 ・RFIC(高周波IC)主力の半導体メーカーで、モバイル向けが主軸です。通信インフラ、航空・防衛向けもあります。アップル向け売上は、2024年3月期に46%です。 ・同社の四半期売上は凸凹が激しくなっていますが、2024年3月期はスマホ部品では主要顧客での採用増加と航空・防衛の増加によって、2023年3月期の落ち込みから回復しています。2025年3月期は緩やかな売上拡大と利益率改善を見込んでいます。4-6月期の売上は8.9億ドルで前年同期比36%増、7-9月期は10.3億ドルで同7%減の見通しです。 |

注:予想PERはBloomberg集計のコンセンサス予想EPSによります。使用した予想EPSの決算期は、アップル、クアルコム、スカイワークスソリューションズが2025年9月期、ブロードコムが2025年10月期、クォルボが2025年3月期です。

※会社資料、BloombergデータをもとにSBI証券が作成。

主要イベントの予定

| 経済指標・イベント | 企業決算・イベント | |

| 9(月) | ・日本実質GDP(4-6月期、確報値) ・中国生産者・消費者物価指数(8月) ・NY連銀1年インフレ期待(8月) ・米消費者信用残高(7月) |

・アップルの新製品発表イベント |

| 10(火) | ・中国貿易統計(8月) ・3年債入札 ・大統領候補のTV討論会(ハリス氏対トランプ氏) |

|

| 11(水) | ・米消費者物価指数(8月) ・10年債入札 |

オラクル |

| 12(木) | ・ECB主要政策金利 ・米生産者物価指数(8月) ・米新規失業保険申請件数(9月7日に終わる週) ・米家計純資産変化(4-6月期) ・30年債入札 |

アドビ |

| 13(金) | ・ミシガン大学消費者マインド(9月、速報値) | |

| 16(月) | ・NY連銀製造業景気指数(9月) | |

| 17(火) | ・ドイツZEW景気指数(9月) ・米小売売上高(8月) ・米鉱工業生産(8月) ・米NAHB住宅市場指数(9月) |

|

| 18(水) | ・日本機械受注(7月) ・米住宅着工・建設許可件数(8月) ・米FOMC政策金利 |

|

| 19(木) | ・EU27ヵ国新車登録台数(8月) ・ファイラデルフィア連銀製造業景気指数(9月) ・米新規失業保険申請件数(9月14日に終わる週) ・米中古住宅販売件数(8月) |

フェデックス |

| 20(金) | ・日銀政策金利 |

注:日付は現地時間によります。(E)はBloombergによる予想を示します。企業決算の赤字でのハイライトは、当社顧客保有人数の1~30位、青字のハイライトは31~50位を示します。

※Bloombergデータ、各種報道をもとにSBI証券が作成

※本ページでご紹介する個別銘柄及び各情報は、投資の勧誘や個別銘柄の売買を推奨するものではありません。

新着記事(2024/09/09)

外国株式

1分でチェック!今週の米国株式「今週は米大統領選討論会とアップル製品イベントがポイントに」

先週の米国株は経済指標に左右される展開となりました。ISM製造業景況指数が市場予想を下回った事で景気懸念を背景に大幅安でのスタート後は、雇用統計発表まではADP雇用統計やJOLT求人件数、ISM非製造業景況指数を受けてまちまちの展開でした。...

投資情報部 齊木 良

2024/09/09

投資信託

オルカン・S&P500が下落した3ヵ月! NISAで買える好成績ファンドは?

株式市場が乱高下し、円高が進んだ2024年8月の国内追加型株式投信(ETF除く)の資金流入額は、QUICK集計の速報ベースで1兆3,400億円程度となり、好調だった7月から27%減となりました。投資信託への資金流入の大幅減は、2024年の資...

投資情報部 川上雅人

2024/09/09

免責事項・注意事項

・本資料は投資判断の参考となる情報提供のみを目的として作成されたもので、個々の投資家の特定の投資目的、または要望を考慮しているものではありません。投資に関する最終決定は投資家ご自身の判断と責任でなされるようお願いします。万一、本資料に基づいてお客さまが損害を被ったとしても当社及び情報発信元は一切その責任を負うものではありません。本資料は著作権によって保護されており、無断で転用、複製又は販売等を行うことは固く禁じます。

【手数料及びリスク情報等】

SBI証券で取り扱っている商品等へのご投資には、各商品毎に所定の手数料や必要経費等をご負担いただく場合があります。また、各商品等は価格の変動等により損失が生じるおそれがあります(信用取引、先物・オプション取引、商品先物取引、外国為替保証金取引、取引所CFD(くりっく株365)では差し入れた保証金・証拠金(元本)を上回る損失が生じるおそれがあります)。各商品等への投資に際してご負担いただく手数料等及びリスクは商品毎に異なりますので、詳細につきましては、SBI証券WEBサイトの当該商品等のページ、金融商品取引法等に係る表示又は契約締結前交付書面等をご確認ください。