アメリカNOW! 今週の5銘柄 ~今回の四半期決算で活躍が期待される銘柄を探る~

投資情報部 榮 聡

2024/10/07

先週は中東情勢の緊迫を受けて下落する場面がありましたが、堅調な経済指標を受けて米国経済に対する安心感が広がり、週間で小幅高となりました。今週の株価材料として、中東情勢、FOMC議事要旨、7-9月期決算の発表開始、などが注目されます。

今週は7-9月期(および8-10月期)に4-6月期(および5-7月期)から業績モメンタムの改善が見込まれている銘柄をスクリーニングで抽出、ブロードコム(AVGO)、シスコ システムズ(CSCO)、クアルコム(QCOM)、アムジェン(AMGN)、アルトリア グループ(MO)を選んでご紹介いたします。

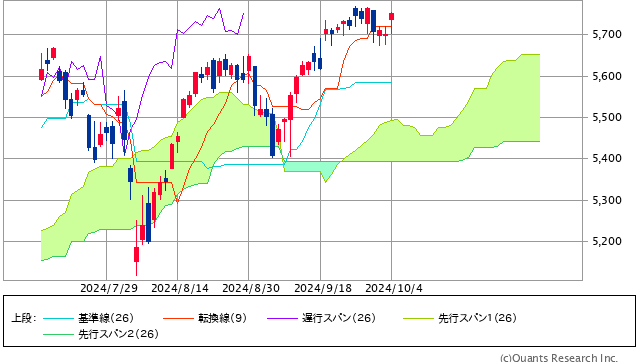

図表1 S&P500指数の一目均衡表(日足、3ヵ月)

利食い売りをこなしながら、最高値圏でのもみ合いが続いています。

※当社WEBサイトを通じてSBI証券が作成

図表2 業種別指数騰落率・個別銘柄騰落率

| S&P500業種指数騰落 | 5日 | 1ヵ月 | 3ヵ月 |

| エネルギー | 7.0% | 9.3% | 4.1% |

| コミュニケーションサービス | 2.2% | 11.6% | -1.0% |

| 公益事業 | 1.1% | 7.7% | 18.6% |

| 金融 | 1.0% | 3.4% | 10.0% |

| 資本財・サービス | 0.4% | 7.9% | 11.7% |

| S&P500 | 0.2% | 6.3% | 3.3% |

| 情報技術 | 0.1% | 9.7% | -2.8% |

| ヘルスケア | -0.9% | -1.2% | 5.1% |

| 一般消費財・サービス | -1.2% | 9.1% | 2.7% |

| 生活必需品 | -1.6% | -1.6% | 5.4% |

| 不動産 | -1.9% | -0.1% | 13.6% |

| 素材 | -2.0% | 6.1% | 8.2% |

| 騰落率上位(5日) | 騰落率 |

| コノコフィリップス | 9.4% |

| エクソンモービル | 7.8% |

| ブリストル マイヤーズ スクイブ | 6.0% |

| CVSヘルス | 5.2% |

| メタ・プラットフォームズ | 5.0% |

| 騰落率下位(5日) | 騰落率 |

| ナイキ | -8.0% |

| インテル | -5.5% |

| コルゲート・パルモリーブ | -4.5% |

| テスラ | -4.0% |

| モンデリーズ・インターナショナル | -3.6% |

注:個別銘柄の騰落率上位、下位はS&P100指数が母集団です。銘柄名はBloombergの表記により、当社WEBサイト・本文中の表記と異なる場合があります。

※BloombergデータをもとにSBI証券が作成

先週の米国株式市場

S&P500指数は週間で0.2%、ダウ平均は0.1%、ナスダック指数は0.1%の上昇でした。

中東情勢の緊迫を受けて下落する場面があったものの、重要経済指標で市場予想を上回るものが多く相場を支えました。

10/1(火)にイランがイスラエルに180発以上の弾道ミサイルを発射しました。イスラエルは報復攻撃を明言したことから、国同士の戦争に局面がエスカレートする懸念が生じました。原油価格は4日続伸となって、10/1(火)から10/4(金)まで4日続伸となって懸念が持続した状態です。

一方、9月非農業部門雇用者数、9月ISM非製造業景気指数、8月求人数などの経済指標が市場予想を大きく上回って、足もとで進む米国経済の減速は想定以上に緩やかとの見方が台頭しました。

また、10/2(水)の引け後にエヌビディアのCEOが、経済番組のインタビューでAI半導体の新製品「ブラックウェル」について、常軌を逸した(insane)需要があると発言したことから、テクノロジー株に対する物色意欲が再燃しています。

同社は5-7月期の決算発表でAIコンピュータの売上の半分以上は、ハイパースケーラー(マイクロソフト、グーグル、メタ、アマゾンなど)以外の大企業(消費財企業、インターネット企業、その他の大企業)となっていることを開示しており、AIコンピュータに対する需要の局面が変化している可能性がうかがわれます。

業種指数では、原油価格の上昇を受けて「エネルギー」の上昇が目立ちました。個別で上昇率トップのコノコフィリップス(COP)は、総合大手と違って下流事業(ガソリンや軽油など石油製品を精製する事業)を手掛けていないため、原油価格上昇に対する業績および株価の感応度が高い銘柄です。

今週の米国株式市場

8月以来相場の懸念材料となっていた「米国経済の減速はどの程度のスピードで進んでいるのか?」に対して、先週は懸念されていたよりも緩やかな可能性が高いことが示されました。これで株式市場の懸念材料は、バリュエーションが高めであること(S&P500指数は2025年予想EPSに対して20.9倍)と中東情勢の緊迫化に絞られてきた感があります。

今週の株価材料として、中東情勢、FOMC議事要旨、7-9月期決算の発表開始、などが注目されます。

イランによる弾道ミサイル攻撃に対するイスラエルの報復がどのような形になるのか注目されます。報復の形によっては全面戦争にエスカレートする可能性も排除できず、注視する必要があるでしょう。中東情勢のバロメーターと考えられる原油価格は10/4(金)まで4日続伸となり、市場は警戒を緩めていないことがうかがえます。

前回のFOMCでは、0.50%の利下げが実行されました。利下げへの転換が0.50%で始まるのは異例ですが、パウエルFRB議長による巧みな会見によって、市場の思惑を抑え込むことに成功しました。一方、委員会でどのような議論がなされていたか注目されます。

7-9月期の企業決算の発表が始まります。S&P500指数採用企業のEPSは、前年同期比4.2%増の予想で、4-6月期実績の同11.2%増から減速の形です(FactSet社の集計、10/4(金)時点)。ただ、事前予想に対して3~5%ポイント上で着地するのが通例であることを考えると、同7~9%増で着地する可能性が高く、目立った減速にはならないとみられます。

経済指標では、10/10(木)に米国の9月消費者物価指数(総合指数は前年比+2.3%の予想、前月は同+2.5%、コア指数は前年比+3.2%の予想、前月は同+3.2%)、10/11(金)に米国の9月生産者物価指数(総合指数は前年比+1.6%の予想、前月は同+1.7%、コア指数は前年比+2.7%の予想、前月は同+2.4%)、10月ミシガン大学消費者信頼感指数(前月の70.1から70.5に改善の予想)、などの発表が予定されています。

今週の5銘柄

今回は四半期決算の発表を控えて、7-9月期(および8-10月期)に4-6月期(および5-7月期)から業績モメンタムの改善が見込まれている銘柄をご紹介いたします。S&P100指数採用銘柄について、以下の条件を満たす銘柄を図表3に抽出しました。

【スクリーニング条件】

・S&P100指数採用銘柄。

・7-9月期(および8-10月期)の増収率・増益率が4-6月期決(および5-7月期)より2%ポイント以上高くなると予想されている。

・通期EPSの4週および3ヵ月の修正率がプラスである。

図表3に抽出された銘柄からブロードコム(AVGO)、シスコ システムズ(CSCO)、クアルコム(QCOM)、アムジェン(AMGN)、アルトリア グループ(MO)を選んでご紹介いたします。

図表3 今四半期に前四半期から業績モメンタムの改善が予想されている銘柄(S&P100指数採用銘柄対象)

| 銘柄(コード) | 7-9月期 8-10月期 予想増収率 (%) A |

7-9月期 8-10月期 予想増益率 (%) B |

4-6月期 5-7月期 増収率 (%) C |

4-6月期 5-7月期 増収率 (%) D |

増収率の 変化 (%ポイント) A-C |

増益率の 変化 (%ポイント) B-D |

| ブロードコム(AVGO) | 51.6 | 26.0 | 47.3 | 17.7 | 4.3 | 8.4 |

| シスコ システムズ(CSCO) | -6.1 | -21.6 | -10.3 | -23.7 | 4.1 | 2.1 |

| アルトリア グループ(MO) | 0.9 | 5.7 | -3.0 | 0.0 | 3.9 | 5.7 |

| アムジェン(AMGN) | 23.4 | 3.0 | 20.1 | -0.6 | 3.4 | 3.6 |

| クアルコム(QCOM) | 14.3 | 26.7 | 11.2 | 24.6 | 3.1 | 2.1 |

| US バンコープ(USB) | -1.6 | -5.7 | -4.3 | -12.5 | 2.7 | 6.8 |

注:データは10/3(木)時点です。

※BloombergデータをもとにSBI証券が作成

今週の注目銘柄

| 取引 | チャート | 銘柄 | 株価 (10/4) |

予想PER (倍) |

ポイント |

|---|---|---|---|---|---|

| 買付 | ブロードコム(AVGO) | 176.64ドル | 28.3 | 【AI関連売上が好調】 ・AI関連の売上好調が注目されています。5-7月期決算では、AI関連の通期売上見通しを従来の110億ドルから120億ドルに引き上げ、通期売上の20%以上を占める見通しです。同社のAI関連売上は、データセンターで使用されるネットワーキング半導体と特定顧客向けAIアクセラレーター(エヌビディアのGPUと同様の働きをする半導体)からなります。 ・5-7月期はVMウェア買収の影響で売上は前年同期比47%増、調整後EPS同18%増でした。8-10月期の売上ガイダンスは140億ドルで前年同期比51%増の予想ですが、市場予想を下回りました。AI半導体とVMウエアは堅調ながらAI以外の製品に対する需要が低調とみられます。 | |

| 買付 | シスコ システムズ(CSCO) | 52.75ドル | 14.8 | 【過剰在庫が解消へ】 ・通信機器の顧客在庫の積み上がりによって2023年11月-2024年1月期から2024年8-10月期まで4四半期連続の減収となる見込みですが、過剰在庫の解消によって2024年11月-2025年1月期は前年同期比8%増、2025年2-4月期は同10%増と増収に転じる見通しです。 ・5-7月期決算は、前年同期比10%の減収で、製品が同15%減の一方、サービスは同6%増でした。買収したスプランクの売上は9.6億ドルの貢献です。製品需要が正常化に向かう中、ITシステムの監視やセキュリティが成長をけん引すると見込まれます。 | |

| 買付 | クアルコム(QCOM) | 168.90ドル | 15.2 | 【市場の予想がリセットされた】 ・4-6月期決算の発表時に7-9月期の売上ガイダンスが市場予想を上回ったものの、しばらく下降局面が続いたスマホの出荷回復は前年同期比10%増未満にとどまるとの見通しを示したことから、失望を招きました。ただ、市場の高い期待が一旦リセットされたことで、市場の回復を織り込む局面に入ったと考えられます。 ・4-6月期決算は、売上が前年同期比11%増、EPSが25%増、それぞれ市場予想を2%、4%上回って好調でした。半導体のQCTが同12%増、ロイヤルティのQTLが同3%増で、両部門とも利益率が改善しています。 | |

| 買付 | アムジェン(AMGN) | 319.66ドル | 15.4 | 【肥満治療薬市場への参入を目指す】 ・肥満治療薬の「マリタイド」を開発していることが注目されています。月1回の注射で減量効果が見込め、服用を中止した際に体重が再び増加するリバウンドが起きにくい治療薬 で、開発に成功できれば既存の薬に対しても競争力をもつと見込まれています。 ・4-6月期はホライズンの買収効果が押し上げており、これを除く製品売上は前年同期比5%増でした。12の製品が前年同期比10%以上の売上増を達成しています。ただ、売上が大きいエンブレル、オテズラが市場予想を下回り、価格低下圧力がうかがわれます。 | |

| 買付 | アルトリア グループ(MO) | 50.10ドル | 9.5 | 【会社は下半期の改善を見込む】 ・上半期の業績は低調に推移しましたが、2024年12月期の調整後EPSガイダンスは前年比2.5~4.0%増の5.07~5.15ドルが維持されています。会社は下半期に業況改善を見込んでいます。 ・4-6月期決算は売上が前年同期比3%減、調整後EPSは同横ばいと低調でした。紙巻きたばこの販売数量は市場縮小(物価高と電子たばこへのシフトの影響を含む)、流通在庫の変動、シェア喪失を受けて13%減でした。主力の有煙部門は販売数量減を値上げ効果で一部相殺して前年同期比6%減収とし、営業利益は同2%減でした。 |

注:予想PERはBloomberg集計のコンセンサス予想EPSによります。使用した予想EPSの決算期は、ブロードコムは2025年10月期、シスコシステムズは2025年7月期、クアルコムは2025年9月期、その他は2025年12月期です。

※会社資料、BloombergデータをもとにSBI証券が作成。

主要イベントの予定

| 経済指標・イベント | 企業決算・イベント | |

| 7(月) | ・米消費者信用残高(8月) ・ミネアポリス連銀のカシュカリ総裁がQ&Aセッションに参加 ・アトランタ連銀ボスティック総裁があいさつ ・セントルイス連銀ムサレム総裁が講演 |

|

| 8(火) | ・NFIB中小企業楽観指数(9月) ・米貿易統計(8月) ・3年国債入札 ・アトランタ連銀ボスティック総裁が講演 |

ペプシコ |

| 9(水) | ・ダラス連銀のローガン総裁が講演 ・シカゴ連銀グールズビー総裁があいさつ ・FOMC議事要旨(9月17日、18日開催分) ・10年国債入札 |

|

| 10(木) | ・米消費者物価指数(9月) ・30年国債入札 |

|

| 11(金) | ・米生産者物価指数(9月) ・ミシガン大学消費者信頼感(10月、速報値) |

JPモルガンチェース、ウェルズファーゴ |

| 14(月) | ・中国貿易統計(9月) ・NY連銀1年インフレ期待(9月) |

|

| 15(火) | ・ユーロ圏鉱工業生産(8月) ・NY連銀製造業景気指数(10月) |

ジョンソン&ジョンソン、バンクオブアメリカ、シティグループ ゴールドマンサックス、ユナイテッドヘルスグループ |

| 16(水) | ・日本機械受注(8月) | アボットラボラトリーズ、モルガンスタンレー |

| 17(木) | ・ECB主要政策金利 ・米小売売上高(9月) ・ファイラデルフィア連銀製造業景気指数(10月) ・新規失業保険申請件数(10月12日に終わる週) ・米鉱工業生産(9月) ・米NAHB住宅市場指数(10月) |

台湾セミコンダクター、ネットフリックス |

| 18(金) | ・中国実質GDP(7-9月期) ・中国鉱工業生産・小売売上高(9月) ・米住宅着工・建設許可件数(9月) |

P&G、アメリカンエキスプレス |

注:日付は現地時間によります。(E)はBloombergによる予想を示します。企業決算の赤字でのハイライトは、当社顧客保有人数の1~30位、青字のハイライトは31~50位を示します。

※Bloombergデータ、各種報道をもとにSBI証券が作成

※本ページでご紹介する個別銘柄及び各情報は、投資の勧誘や個別銘柄の売買を推奨するものではありません。

新着記事(2024/10/07)

外国株式

1分でチェック!今週の米国株式「今週は米金融当局者講演と大手金融機関決算発表がポイントに」

先週の米国株は雇用統計発表までは中東情勢を見ながらの展開となりました。原油価格上昇で株が売られる場面もありましたが、雇用統計がホームラン級の好調な内容となり(非農業部門雇用者数増加が市場予想を大幅に上回り、前回分が上方修正。失業率も市場予想...

投資情報部 齊木 良

2024/10/07

国内株式

石破首相誕生!好業績「地方創生」「防災」関連プライム銘柄

東京株式市場では、引き続き値動きが激しくなっています。前週末9/27(金)の日経平均株価は903円高し、4万円手前まで上昇。自民党総裁選挙の1回目投票で、緩和的金融政策を主張する高市氏がトップを獲得し、円安が進み、それを好感して株価も大きく...

投資情報部 鈴木英之/栗本奈緒実

2024/10/04

免責事項・注意事項

・本資料は投資判断の参考となる情報提供のみを目的として作成されたもので、個々の投資家の特定の投資目的、または要望を考慮しているものではありません。投資に関する最終決定は投資家ご自身の判断と責任でなされるようお願いします。万一、本資料に基づいてお客さまが損害を被ったとしても当社及び情報発信元は一切その責任を負うものではありません。本資料は著作権によって保護されており、無断で転用、複製又は販売等を行うことは固く禁じます。

【手数料及びリスク情報等】

SBI証券で取り扱っている商品等へのご投資には、各商品毎に所定の手数料や必要経費等をご負担いただく場合があります。また、各商品等は価格の変動等により損失が生じるおそれがあります(信用取引、先物・オプション取引、商品先物取引、外国為替保証金取引、取引所CFD(くりっく株365)では差し入れた保証金・証拠金(元本)を上回る損失が生じるおそれがあります)。各商品等への投資に際してご負担いただく手数料等及びリスクは商品毎に異なりますので、詳細につきましては、SBI証券WEBサイトの当該商品等のページ、金融商品取引法等に係る表示又は契約締結前交付書面等をご確認ください。