アメリカNOW! 今週の5銘柄 ~先週の好決算銘柄と今週発表の注目銘柄~

投資情報部 榮 聡

2025/01/20

先週は消費者物価のコア指数の低下と金融当局者のハト派発言を受けて米10年国債利回りが低下し、さらに大手銀行決算の好調が好感されて、大幅な反発となりました。今週の株価材料として、トランプ大統領の就任式、トランプ大統領の政策始動、10-12月期決算発表、などが注目されます。

今回は先週の好決算銘柄に加え、今週の決算発表で注目できそうなものから、JPモルガン チェース(JPM)、ゴールドマン サックス(GS)、台湾セミコンダクター ADR(TSM)、ネットフリックス(NFLX)、ユナイテッド エアラインズ(UAL)を選んでご紹介いたします。

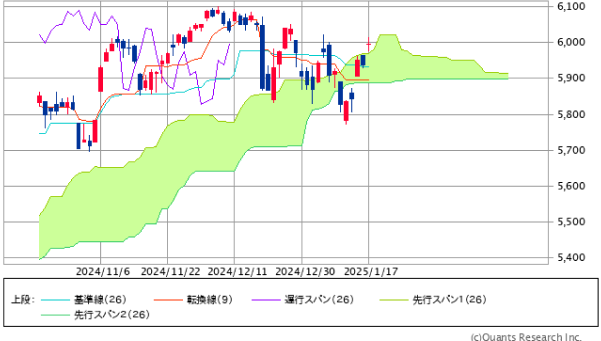

図表1 S&P500指数の一目均衡表(日足、3ヵ月)

強い12月雇用統計で「雲」を下抜けた後、コア消費者物価指数の低下と好決算で「雲」を上に抜けてと、目まぐるしい動きです。テクニカルに重要なポイントは、重要なファンダメンタルズの変化がないとブレークしないと考えられますが、下抜けと上抜けのどちらが今後のトレンドにつながるのか、まだはっきりしません。

※当社WEBサイトを通じてSBI証券が作成

図表2 業種別指数騰落率・個別銘柄騰落率

| S&P500業種指数騰落 | 5日 | 1ヵ月 | 3ヵ月 |

| エネルギー | 6.1% | 11.9% | 3.1% |

| 金融 | 6.1% | 3.8% | 6.4% |

| 素材 | 6.0% | 3.7% | -9.1% |

| 不動産 | 4.8% | 1.5% | -6.0% |

| 資本財・サービス | 4.8% | 3.4% | -0.6% |

| 公益事業 | 4.3% | 4.0% | -3.4% |

| 一般消費財・サービス | 4.0% | 0.5% | 18.6% |

| S&P500 | 2.9% | 1.1% | 2.4% |

| 情報技術 | 1.6% | -1.5% | 0.7% |

| コミュニケーションサービス | 1.3% | 1.2% | 10.5% |

| 生活必需品 | 1.3% | -2.4% | -3.3% |

| ヘルスケア | 0.3% | 1.9% | -7.3% |

| 騰落率上位(5日) | 騰落率 |

| インテル | 12.2% |

| シティグループ | 12.0% |

| ゴールドマン・サックス・グループ | 11.8% |

| モルガン・スタンレー | 11.7% |

| ディア | 11.5% |

| 騰落率下位(5日) | 騰落率 |

| イーライリリー | -9.3% |

| ターゲット | -5.7% |

| アップル | -2.9% |

| ユナイテッドヘルス・グループ | -2.1% |

| アッヴィ | -2.1% |

注:個別銘柄の騰落率上位、下位はS&P100指数が母集団です。銘柄名はBloombergの表記により、当社WEBサイト・本文中の表記と異なる場合があります。

※BloombergデータをもとにSBI証券が作成

先週の米国株式市場

S&P500指数は週間で2.9%、ダウ平均は3.7%、ナスダック指数は2.4%の大幅な反発となりました。

1/14(火)の12月生産者物価指数が市場予想を下回り、1/15(水)の12月消費者物価のコア指数が前月から低下、さらに、1/16(木)にはFRBのウォラー理事から2025年に3~4回の利下げを実施する可能性があるとハト派の発言も出たことを受けて米10年国債利回りが4.8%前後から4.6%前後まで低下して、先々週まで金利の上昇を嫌気して下落していた株式は反発となりました。

また、大手銀行6行の10-12月期決算では、市場関連収益や投資銀行収益がけん引して、いずれも利益が市場予想を上回って好調だったほか、台湾セミコンダクターはAI半導体がけん引して好調を持続したことも株式相場を押し上げました。

業種指数では、好決算が好感された金融のほか、エネルギー、素材、資本財・サービスなど景気敏感業種が上位となりました。

個別株で上昇トップのインテル(INTC)は、テクノロジー関連ニュースサイトのセミアキュレートがインテルは買収の標的になっていると報じたことが材料となって1/17(金)に9.3%高となりました。最も下落したイーライ リリィ(LLY)は、2024年12月期の売上見通しを454~460億ドルから約450億ドルに引き下げたことが嫌気されました。

今週の米国株式市場

トランプ氏の2017年大統領就任後の株価動向、昨年11月の選挙後の株価動向を勘案すると、トランプ氏の大統領就任は株式相場を楽観ムードに導きやすいと考えられます。特に、就任当初に打ち出すとみられる、関税引き上げが市場が怖れるほど広範囲で大幅でない場合には、金利の低下を伴って上昇する可能性がありそうです。

今週の株価材料として、トランプ大統領の就任式、トランプ大統領の政策始動、10-12月期決算発表、などが注目されます。

トランプ大統領就任式は、米国時間で1/20(月)正午、日本時間で1/21(火)午前2時から行われます。大統領選挙後の5営業日でS&P500指数は3.5%の上昇でしたので、ポジティブな反応が期待されるでしょう。同氏の2017年就任式後には、S&P500指数は1週間で1.5%、1ヵ月で4.5%、3ヵ月で3.3%の上昇となっています。

大統領就任後は、大統領令が大量に発出される可能性があるようです。米国の政府・政策に関する調査機関ウルフ・リサーチによると、最初に出される大統領令は、移民、規制緩和、官僚改革、関税の分野と考えられ、最も不確定要素が大きいのは関税だとしています。数日前には、関税引き上げに関しては一度に行わず、数回に分けて引き上げることを検討していると報じられています。

10-12月期決算は、S&P500指数採用銘柄のEPS(発表済企業の実績と未発表企業の予想の混合)が前年同期比12.5%増と、7-9月期実績の同5.9%増から加速の形が予想されています。先週は大手銀行が中心でしたが、今週は事業会社の発表が本格化します。マグニフィセント7銘柄(エヌビディアを除く)の発表は、来週に集中しています。

経済指標では上記のほか、1/24(金)に米国の1月S&Pグローバル製造業PMI(前月の49.4から49.9に改善の予想)、米国の12月中古住宅販売件数(前月比+1.2%の予想)、などの発表が予定されています。

今週の5銘柄

今回は先週の好決算銘柄から、JPモルガン チェース(JPM)、ゴールドマン サックス(GS)、台湾セミコンダクター ADR(TSM)を、今週の決算発表銘柄から、ネットフリックス(NFLX) ユナイテッド エアラインズ(UAL)を選んでご紹介いたします。

図表3 米10年国債利回りのチャート(日足、3ヵ月)

※当社WEBサイトを通じてSBI証券が作成

今週の注目銘柄

| 取引 | チャート | 銘柄 | 株価 (1/17) |

予想PER (倍) |

ポイント |

|---|---|---|---|---|---|

| 買付 | JPモルガン チェース(JPM) | 259.16ドル | 14.2 | 【EPSは前年同期比58%増、市場予想を17%上回る】 ・10-12月期決算は、収益が前年同期比11%増、EPSが同58%増で、市場予想に対してそれぞれ4%、17%上回って好調でした。純金利収入が市場予想を2%上回ったほか、債券トレーディングや株式引受などの投資銀行業務が好調でした。 ・ダイモンCEOの発言や最近の小規模の買収案件などから、英国でのリテール市場への展開が予想されています。同社のリテール部門はこれまで米国中心でしたが、新たな展開として注目されます。 | |

| 買付 | ゴールドマン サックス(GS) | 625.94ドル | 13.6 | 【EPSは前年同期比77%増、市場予想を46%上回る】 ・10-12月期決算は、収益が前年同期比33%増、EPSが同77%増で、市場予想に対してそれぞれ12%、46%上回って好調でした。M&Aは予想を下回ったものの、株式引受、市場関連、資産運用などが予想を上回って好調でした。 ・コアの機関投資家向けビジネスへのコミットメントを強める一方、資産運用事業への展開が手数料収入の拡大につながっています。また、トランザクションバンキングへの進出も成長要因と期待されます。 | |

| 買付 | 台湾セミコンダクター ADR(TSM) | 211.50ドル | 23.8 | 【AI関連の売上好調】 ・AI半導体が想定以上となって10-12月期売上は前年同期比39%増で過去最高を更新、市場予想に対して売上、EPSとも市場予想を上回りました。AI関連売上が2024年に前年比3倍に増えましたが、2025年も倍増と見込むとコメントしています。 ・1-3月期の売上高見通しは250億~258億ドルで市場予想の244億ドルを上回りました。2025年の設備投資は380億~420億ドルと市場予想352億ドルを上回り、同社の先行きに対する自信が表れているとみられます。 | |

| 買付 | ネットフリックス(NFLX) | 858.10ドル | 36.2 | 【アナリストの目標株価引き上げが目立つ】 ・1/21(火)の引け後に10-12月期決算を発表の予定です。ここ1週間で目標株価を900~1,000ドルに引き上げるアナリストが目立っており、10-12月期決算に対する期待が高いと考えられます。 ・年末に「イカゲーム」のシリーズ2が期待はずれだとして年初来の株価は軟調に推移していますが、ドラマの内容には個人的に満足できる出来でしたし、シリーズ3も早めに制作されると期待できる展開でした。好調な新規加入者が期待されます。 | |

| 買付 | ユナイテッド エアラインズ(UAL) | 107.38ドル | 8.4 | 【航空会社の業績は好調】 ・1/21(火)の寄り前に10-12月期決算を発表の予定です。1/10(金)に10-12月期決算を発表した同業のデルタエアラインズは、市場予想に対して売上、EPSがそれぞれ2%、5%上回りました。同社も好調な決算が期待されます。 ・10-12月期業績の市場コンセンサスは、売上が前年同期比5%増、EPSが同52%増です。燃料費が下落する一方、運賃の低下傾向が一服することで、利益の押し上げ要因になると期待されています。 |

注:予想PERはBloomberg集計のコンセンサス予想EPSによります。使用した予想EPSの決算期は、いずれも2025年12月期です。

※会社資料、BloombergデータをもとにSBI証券が作成。

主要イベントの予定

| 経済指標・イベント | 企業決算・イベント | |

| 20(月) | ・米国市場休場(マーチン・ルーサー・キング・デー) ・大統領就任式 |

|

| 21(火) | ・ドイツZEW景気指数(1月) | ネットフリックス、スリーエム、ユナイテッドエアラインズ チャールズシュワブ |

| 22(水) | ・米20年国債入札 | P&G、ジョンソン&ジョンソン、トラベラーズ |

| 23(木) | ・米新規失業保険申請件数(1月18日に終わる週) | GEエアロスペース、テキサスインスツルメンツ ネクステラエナジー |

| 24(金) | ・auじぶん銀行日本製造業PMI(1月) ・HCOBユーロ圏製造業PMI(1月) ・S&Pグローバル米国製造業PMI(1月) ・ミシガン大学消費者信頼感(1月、確報値) ・米中古住宅販売件数(12月) |

ベライゾンコミュニケーションズ、アメリカンエキスプレス ネクステラエナジー |

| 27(月) | ・中国製造業・非製造業PMI(1月) ・ドイツIFO企業景況感(1月) ・シカゴ連銀全米活動指数(12月) ・米新築住宅販売件数(12月) ・米2年国債、5年国債入札 |

AT&T |

| 28(火) | ・米耐久財受注(12月) ・S&PコアロジックCS住宅価格(11月) ・コンファレンスボード消費者信頼感(1月) ・米7年国債入札 |

ボーイング、ゼネラルモーターズ、ロッキードマーチン |

| 29(水) | ・FOMC政策金利 | IBM、メタプラットフォームズ、マイクロソフト テスラ、スーパーマイクロコンピュータ(E) サービスナウ、コーニング、TモバイルUS |

| 30(木) | ・ユーロ圏実質GDP(10-12月期) ・ECB政策金利 ・米新規失業保険申請件数(1月25日に終わる週) ・米中古住宅販売制約(12月) |

アップル、AMD、アルファベット、インテル、ビザ スターバックス、マスターカード |

| 31(金) | ・日本鉱工業生産(12月) ・米個人所得・個人支出(12月) ・米個人消費支出物価指数(12月) |

アマゾンドットコム、アッヴィ、アルトリア エクソンモービル、シェブロン |

注:日付は現地時間によります。(E)はBloombergによる予想を示します。企業決算の赤字でのハイライトは、当社顧客保有人数の1~30位、青字のハイライトは31~50位を示します。

※Bloombergデータ、各種報道をもとにSBI証券が作成

※本ページでご紹介する個別銘柄及び各情報は、投資の勧誘や個別銘柄の売買を推奨するものではありません。

新着記事(2025/01/20)

外国株式

1分でチェック!今週の米国株式「大統領就任式でのトランプ新大統領の発言が最大のポイント」

先週の米国株はCPI発表までは米10年債利回り上昇をネガティブ材料視してハイテク株が弱い動きでした。15日発表のCPIはコアCPIの伸びが前年比および前月比ともに市場予想を下回ったことを好感して、米国株は上昇を強める動きを見せました。中東の...

投資情報部 齊木 良

2025/01/20

投資信託

最近話題のキーワード 「SCHD」 とは?

昨年10月頃からキーワード検索や投稿が急激に増えた「SCHD」について、どのようなものなのか? また、メリット・デメリットをはじめ、SBI証券で投資をする方法などを解説します。

投資情報部 川上雅人

2025/01/20

外国株式

今年注目のテーマから選ぶ米国株5選

1/20に米大統領就任式が行われる予定で、トランプ新政権がいよいよ始動します。追加関税やそれに伴うインフレへの懸念は残るものの、一方で、トランプ新政権におけるマーケット・フレンドリーな規制緩和などが注目されます。

投資情報部 齊木 良

2025/01/17

免責事項・注意事項

・本資料は投資判断の参考となる情報提供のみを目的として作成されたもので、個々の投資家の特定の投資目的、または要望を考慮しているものではありません。投資に関する最終決定は投資家ご自身の判断と責任でなされるようお願いします。万一、本資料に基づいてお客さまが損害を被ったとしても当社及び情報発信元は一切その責任を負うものではありません。本資料は著作権によって保護されており、無断で転用、複製又は販売等を行うことは固く禁じます。

【手数料及びリスク情報等】

SBI証券で取り扱っている商品等へのご投資には、商品毎に所定の手数料や必要経費等をご負担いただく場合があります。また、各商品等は価格の変動等により損失が生じるおそれがあります(信用取引、先物・オプション取引、商品先物取引、外国為替保証金取引、取引所CFD(くりっく株365)では差し入れた保証金・証拠金(元本)を上回る損失が生じるおそれがあります)。各商品等への投資に際してご負担いただく手数料等及びリスクは商品毎に異なりますので、詳細につきましては、SBI証券WEBサイトの当該商品等のページ、金融商品取引法等に係る表示又は契約締結前交付書面等をご確認ください。