NISAで資産運用! 若い世代は「時間」を有効活用

投資情報部 栗本 奈緒実

2023/1/13

「NISAという言葉はなんだか最近よく耳する。」「資産運用ってなんだか怖い、お金持ちがやるようなイメージ。」

今回は、上記のような20-30代の若い世代の方々にNISAを活用した資産運用やそのメリットをご紹介させていただきます。

NISA(=少額投資非課税制度)とは、株式や投資信託等の売却益に対して約20%の税金が非課税になる制度を指します。(分配金や配当も対象)国民の資産形成のために国が推し進めている制度であり、昨年12月半ばに決定した2023年度与党税制改正大綱では、2024年以降の大規模な制度改正が盛り込まれたことが話題となりました。

*NISAについての制度概要や新NISAに関する変更点に関しての詳細は下記をご参照ください。

金融庁 NISAとは(外部サイトに遷移します)

①なぜ今「資産運用」なのか?

なぜ、今「資産運用」なのでしょうか。大きな理由は、長期的には物価上昇が続き、お金の価値が目減りしてゆく可能性が大きいためです。

近頃では、身の回りのモノやサービスの「値上げ」が話題となっています。

1つ例をあげると日清のカップヌードルは、1971年に100円(84g)でしたが、2022年6月には214円(78g)になりました。量は少なくなっているのに値段は倍以上です。約50年の歳月が経ったことで同じ100円では、同じものが買えなくなりました。この場合、100円の価値が低下している状態です。「モノの価値が上がるとお金の価値は下がり、モノの価値が下がるとお金の価値が上がる」というシーソーのようなイメージを持っていただければ幸いです。お金の価値はその時々で変わり、特にインフレ進行下において投資をすることは「資産を守る」ことにもつながります。

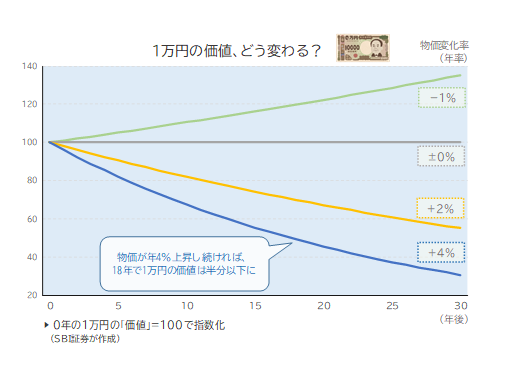

下図表1では物価の変化で1万円の価値がどう変わってゆくのかをイメージしています。もし、物価が年間4%のペースで上昇すると18年で1万円の価値は半分以下になりました。現在では、ウクライナ戦争・円安・行動規制による供給不足などに端を発した商品の値上げ(=現金の価値低下)が身の回りで目立っています。そして世界各国においても今、消費者物価指数(末端価格の変動を計る経済指標)が高水準で推移していることが懸念されており、インフレを抑制するための米欧を中心とした金融政策が株式市場にも大きな打撃を与えています。日本で日本でも1/10(火)に発表された東京都区部12月消費者物価(CPI・前年同月比)が+4.0%と約40年ぶりの高い伸びとなりました。

では、長期的に物価高は続くのでしょうか。

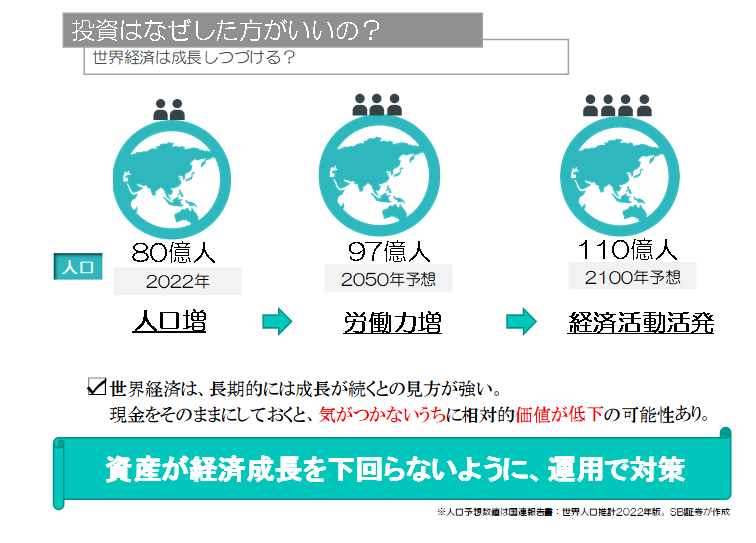

下図表2のとおり、基本的に世界経済は人口増加見通し等の観点から、長期的には成長し続けるという見方が強いです。日本だと少々イメージしづらいですが、アフリカ等の国々を中心に世界の人口は増加が予想されています。人口が増え、需要が生産が追い付かないと物の価値が上がる、すなわち物価上昇が続くことになります。

図表1 物価の変化とお金の価値~1万円の価値、どう変わる?

図表2 世界経済は成長しつづける?

②NISAで資産運用! 20-30代は「時間」を有効活用

お金の価値が目減りすることを避けるためには、資産運用が有効です。特に20-30代の若い世代にとって、早くから資産運用を始めるかどうかで、将来の資産形成に大きな差が生じてくると考えられます。

まだ、20-30代であれば、お金を使用する、または趣味や交際費などに使いたいと思う機会も多いですよね。また、平均的な資産総額や給与の水準も上の世代には資金力では及ばないという面もあります。

一方で、若年層の方であるからこそ、持ちうる財産が「時間」です。この時間をぜひ有効活用していただきたいです。

無理のない範囲で、早くから、コツコツ、時間を味方につけて資産運用できることが若い世代の利点です。

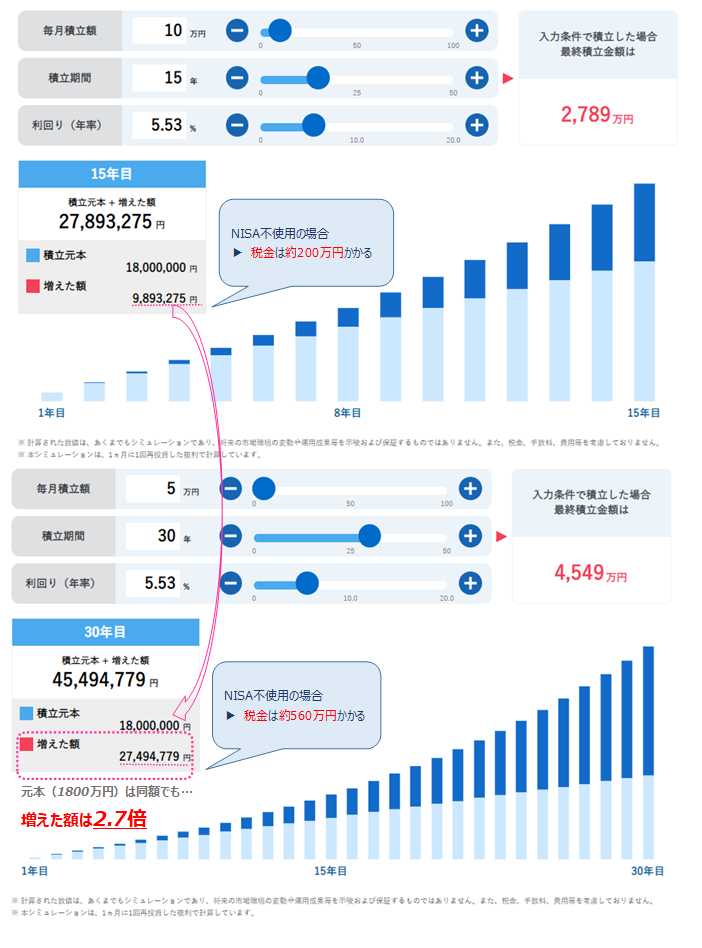

図表3は当社の積立シミュレーションを使用し、今回は、世界の1人あたりのGDPより年平均成長率5.53%*をあてはめました。

(*世界銀行の統計データより算出。1960-2021が対象)

図表内の上は毎月10万円を15年、下は毎月5万円を30年積立投資したパターンです。どちらも積立元本は、新NISAの生涯非課税限度額の1800万円になっています。

複利効果などから同額の元本であっても、時間をかけたことで増えた額は約2.7倍となりました。(もっとも、新NISAの生涯非課税限度額では簿価ベースで売却分の再投資が可能となる予定です。資金需要にあわせ売却しながらの運用も有効です)

また、図表内のフキダシにあるようにNISA口座を使用しなかった場合、自明ではありますが利益が出た分だけ課税額が増えるので、今回は一括売却での単純計算になりますが、決して無視できない金額になることがわかります。具体的な金額を考えるとNISA口座を活用しないのはかなりもったいないです。

今回のシミュレーションでは、生涯投資枠限度額に触れましたが、2023年までのNISA口座での買付は、2024年以降導入予定の新NISAとは別枠となります。いわゆる先行者メリットを残す形となりますので、まだNISA口座をお持ち出ない方も、使用していない方も2024年を待たずして今年からご活用ください。

その他に、若い世代が有している利点としてはリカバリーが効きやすいという点あります。例えば、定年後の退職金等で運用する場合に比べ、今後の給与収入もある分とれるリスクも高く、同額の損失額であっても中高年層ほどダメージは大きくないと想定されます。リスクとリターンは比例するため、若い世代ほど大きなリターンを期待した資産運用がしやすく、失敗した場合もリベンジがしやすいです。

③おまけ

図表3のシミュレーションのように毎度発注するのは手間がかかりますので、ぜひSBI証券の投資信託の積立買付や米国株式・ETFの積立買付をご活用ください。また、定期的な買付を自動化することは手間以外のメリットもあります。

相場が乱高下していると、「なるべく安いとき、底値で買いたい。」というような気持ちが強くなるでしょう。一方で、このタイミングをピンポイントで狙いに行くことは、機関投資家やファンド等のいわゆる“投資のプロ”でもとても難しいです。

加えて、長期的な展望があり成長ストーリーがもてる投資商品であっても、手元で含み損を抱えている状態であれば心理的ストレスがかかることが多く、追加買付をすることが難しくなることが想定されます。

ノーベル賞を受賞した心理学者で行動経済学者のカーネマン教授によると、損失による悲しみは同額利益の喜びの「2倍以上の大きさ」で人は感じると「プロスペクト理論」で示しています。下落相場において買付を自発的に手動で行うのには、中々のハートの強さが求められますね。

そのため、積立買付や定期買付を用いて、都度買付タイミングを考える必要が無いよう自動化させることは、長期の資産形成という観点からすると有用な一手と捉えられます。

資産運用に関しては、無理のない金額で行うという点も重要です。同じ金額、同じ1万円、10万円、100万円でも、今使うのか、何十年後に使うのかによって、できることや楽しめることも変わってくるでしょう。あくまでも、より充実した人生の一助となるよう資産運用、ひいてはNISA制度をご活用していただければ幸いです。

合わせて読みたい

おすすめ記事(2023/01/12)

こちらもチェック!

NISA・つみたてNISAのご注意事項

• 配当金等は口座開設をした金融機関等経由で交付されないものは非課税となりません

NISAの口座で上場株式等の配当金を非課税で受け取るためには、配当金の受領方法を「株式数比例配分方式」に事前にご登録いただく必要があります。

• リスク及び手数料について

SBI証券の取扱商品は、各商品毎に所定の手数料や必要経費等をご負担いただく場合があります。また、各商品等は価格の変動等により損失が生じるおそれがあります。各商品等への投資に際してご負担いただく手数料等及びリスクは商品毎に異なりますので、詳細につきましては、SBI証券WEBサイトの当該商品等のページ、金融商品取引法に係る表示又は契約締結前交付書面等をご確認ください。

• 同一年において1人1口座(1金融機関)しか開設できません

NISA・つみたてNISAの口座開設は、金融機関を変更した場合を除き、1人につき1口座に限られ、複数の金融機関にはお申し込みいただけません。金融機関の変更により、複数の金融機関でNISA・つみたてNISAの口座を開設されたことになる場合でも、各年において1つの口座でしかお取引いただけません。また、NISA・つみたてNISAの口座内に保有されている商品を他の年分の勘定又は金融機関に移管することもできません。なお、金融機関を変更される年分の勘定にて、既に金融商品をお買付されていた場合、その年分について金融機関を変更することはできません。

• NISA・つみたてNISAで購入できる商品はSBI証券が指定する商品に限られます

SBI証券における取扱商品は、NISA・つみたてNISAで異なります。NISAは国内株式(現物株式、ETF、REIT、ETN、単元未満株(S株)を含む)、公募株式投資信託、外国株式(米国、香港、韓国、ロシア、ベトナム、インドネシア、シンガポール、タイ、マレーシア、海外ETFを含む)、つみたてNISAは公募株式投資信託となります。※取扱商品は今後変更の可能性があります。

• 非課税投資枠が設定され、売却するとその非課税投資枠の再利用はできません

NISAの非課税投資枠は年間120万円、つみたてNISAの非課税投資枠は年間40万円までとなります。NISA・つみたてNISAの非課税投資枠は途中売却が可能ですが、売却部分の枠の再利用はできません。また、投資を行わなかった未使用枠の翌年以降への繰越しはできません。

投資信託における分配金のうち特別分配金(元本払戻金)は、従来より非課税でありNISA・つみたてNISAにおいては制度上のメリットは享受できません。

• 損失は税務上ないものとされます

NISA・つみたてNISAの口座で発生した損失は税務上ないものとされ、一般口座や特定口座での譲渡益・配当金等と損益通算はできず、繰越控除もできません。

• NISA とつみたてNISA はいずれかの選択制です

NISA・つみたてNISAは選択制であり、同一年に両方の適用を受けることはできず、原則として変更は各年においてお申し込みいただく必要があります。

• つみたてNISAでは積立による定期・継続的な買付しかできません

つみたてNISAでのお取引は積立契約に基づく定期かつ継続的な方法による買付に限られます。

• つみたてNISAではロールオーバーができません

つみたてNISAはNISAと異なり、ロールオーバーにより口座内に保有されている商品を異なる年分の勘定に移管することはできません。

• つみたてNISAでは信託報酬等の概算値が原則として年1回通知されます

つみたてNISAで買付した投資信託の信託報酬等の概算値を原則として年1回通知いたします。

• つみたてNISAでは基準経過日における氏名・住所の確認が求められます

つみたてNISAでは口座を設定してから10年経過日、および以後5年を経過するごとに氏名・住所等の確認が必要となります。当社がお客さまの氏名・住所等が確認できない場合にはお取引ができなくなる場合もございますのでご注意ください。

• 米国人・グリーンカード(米国永住権)保有者・米国居住者は、当社では投資信託のお買付はできません。そのため、つみたてNISAでのお買付もできません。詳しくはこちら

• ジュニアNISAのご注意事項

免責事項・注意事項

・本資料は投資判断の参考となる情報提供のみを目的として作成されたもので、個々の投資家の特定の投資目的、または要望を考慮しているものではありません。投資に関する最終決定は投資家ご自身の判断と責任でなされるようお願いします。万一、本資料に基づいてお客さまが損害を被ったとしても当社及び情報発信元は一切その責任を負うものではありません。本資料は著作権によって保護されており、無断で転用、複製又は販売等を行うことは固く禁じます。

【手数料及びリスク情報等】

SBI証券で取り扱っている商品等へのご投資には、各商品毎に所定の手数料や必要経費等をご負担いただく場合があります。また、各商品等は価格の変動等により損失が生じるおそれがあります(信用取引、先物・オプション取引、外国為替保証金取引、取引所CFD(くりっく株365)では差し入れた保証金・証拠金(元本)を上回る損失が生じるおそれがあります)。各商品等への投資に際してご負担いただく手数料等及びリスクは商品毎に異なりますので、詳細につきましては、SBI証券WEBサイトの当該商品等のページ、金融商品取引法に係る表示又は契約締結前交付書面等をご確認ください。