※原則3ヵ月ごとのSBIプレミアムセレクトファンドの見直しに伴い、セットの内容が変更になる可能性があります。

※上記は必ずしもリスク対比リターンを最大化する最適な組み合わせとは限りません。

※各ファンドに記載のコメント、信託報酬率、トータルリターン(3年)およびファンドレーティングは2026年1月末時点のものです。

※メカドッグセットは、つみたて投資枠対象のインデックスファンド3本から構成されています。

できるだけ値動きを抑えたい方へ

バランス抜群 ネコセット

国内株式と外国債券、地域・資産を分散したファンドを選びました。

つみたて投資枠対象

eMAXIS Slim バランス(8資産均等型)

三菱UFJアセットマネジメント

- 国内・先進国・新興国の株や債券、リートに均等に投資を行うファンド

- 地域や資産、通貨いずれにも分散投資が可能

成長投資枠対象

One割安日本株ファンド(年1回決算型)

アセットマネジメントOne

- 日本の割安株に投資し、相対的に高い配当収入と値上がり益の獲得を目指す

- 株価のバリュエーションに着目しつつ、それぞれの企業のファンダメンタルズも勘案し銘柄を選定

- 国内大型ファンドにおいて長期(5年・10年)で上位の実績

トータルリターン(3年):31.02%

ファンドレーティング:★★★★★

成長投資枠対象

フィデリティ・USハイ・イールド・ファンド(資産成長)D(Hなし)

フィデリティ投信

- 米ドル建て高利回り事業債(ハイ・イールド・ボンド)を中心に分散投資を行ない、高水準の利息等の収入を確保するとともに、値上り益の追求を目指すファンド

トータルリターン(3年):13.66%

ファンドレーティング:★★★★

日本の未来に期待

戦うサムライ ウサギセット

日本の資産に投資をするファンドを

選びました。

つみたて投資枠対象

ニッセイ日経225インデックスファンド

ニッセイアセットマネジメント

- 日本を代表する株式指数である、日経平均株価に連動するパフォーマンスを目指すファンド

成長投資枠対象

情報エレクトロニクスファンド

野村アセットマネジメント

- 電気機器、精密機器などのエレクトロニクス関連企業や情報ソフトサービス、通信など情報通信関連企業の株式を選定

- テーマ株ファンドではあるが、設定から約40年と長寿ファンドでもある

- 5年のトータルリターンでカテゴリ平均(国内大型グロース)を上回る実績

トータルリターン(3年):41.23%

ファンドレーティング:★★★★★

成長投資枠対象

フィデリティ・Jリート・アクティブ・ファンド(資産成長型)

フィデリティ投信

- 日本のリートに投資

- 世界の主要拠点の運用担当者やアナリストと連携した、グローバルな観点での銘柄選択が特徴

- 3年、5年のトータルリターンで参考指標の東証REIT指数を上回る

トータルリターン(3年):8.48%

ファンドレーティング:★★★★

翼も気持ちも上向きで

上を目指す 鷲セット

上昇気流に乗って飛ぶ鷲を国鳥に持つ、

米国の資産に投資をするファンドを

選びました。

つみたて投資枠対象

eMAXIS Slim 米国株式(S&P500)

三菱UFJアセットマネジメント

- 米国を代表する株式指数である、S&P500指数(配当込み、円換算ベース)に連動するパフォーマンスを目指すファンド

成長投資枠対象

キャピタル・インベストメント・カンパニー・オブ・アメリカ ICA

キャピタル・インターナショナル

- キャピタル・グループのグローバルな調査力・運用力を活用、採用している運用戦略は90年超の実績

- 米国株式ファンドの中で長期(3年、5年)で上位の実績

トータルリターン(3年):29.74%

ファンドレーティング:★★★★★

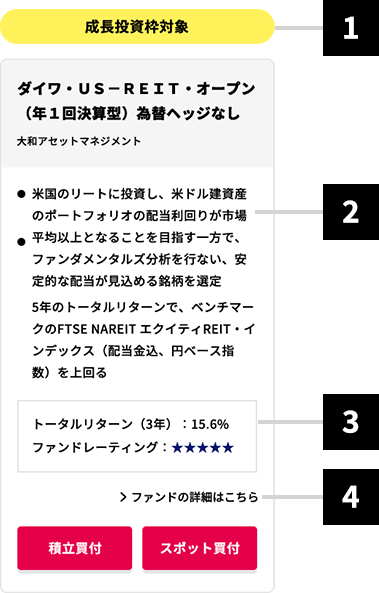

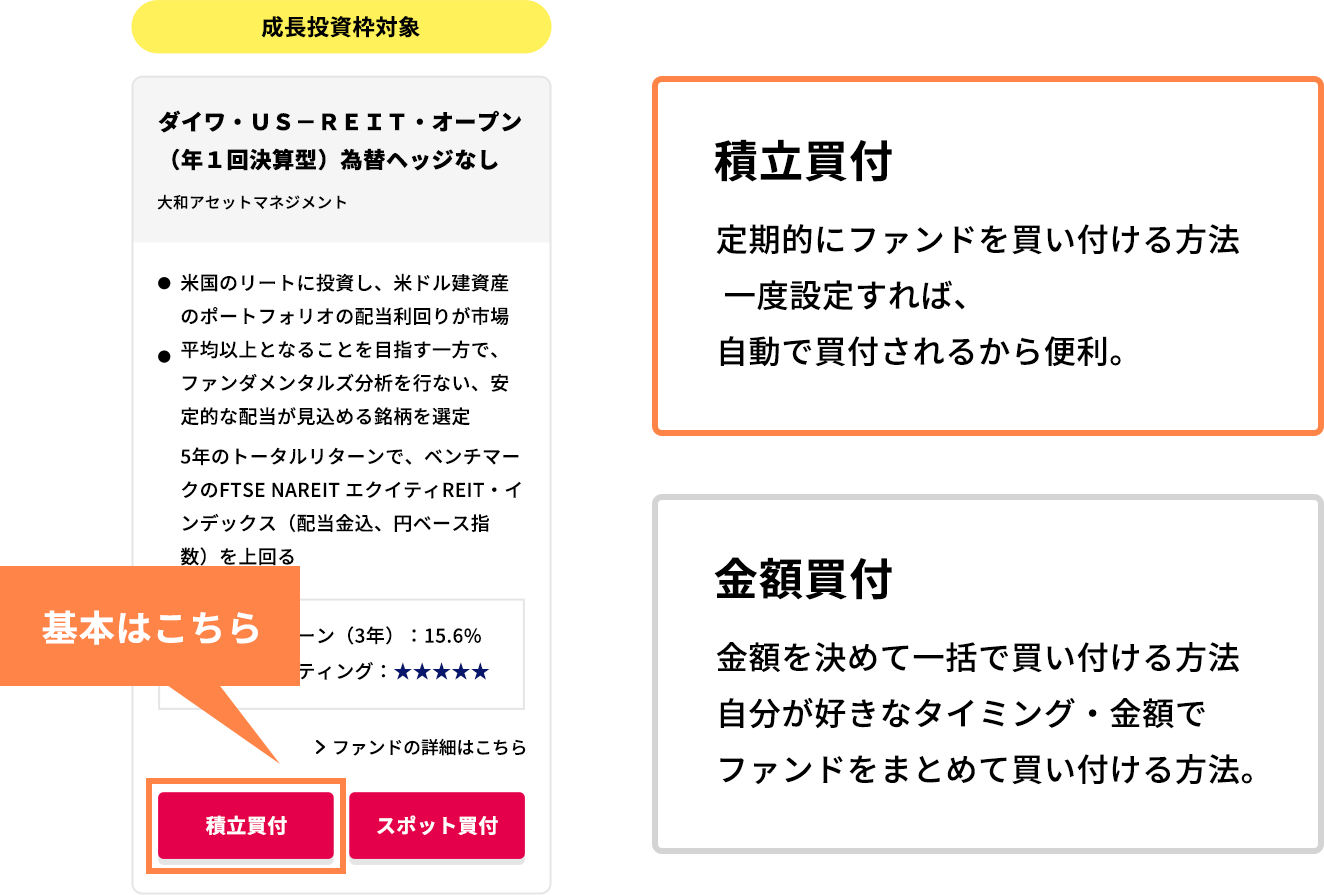

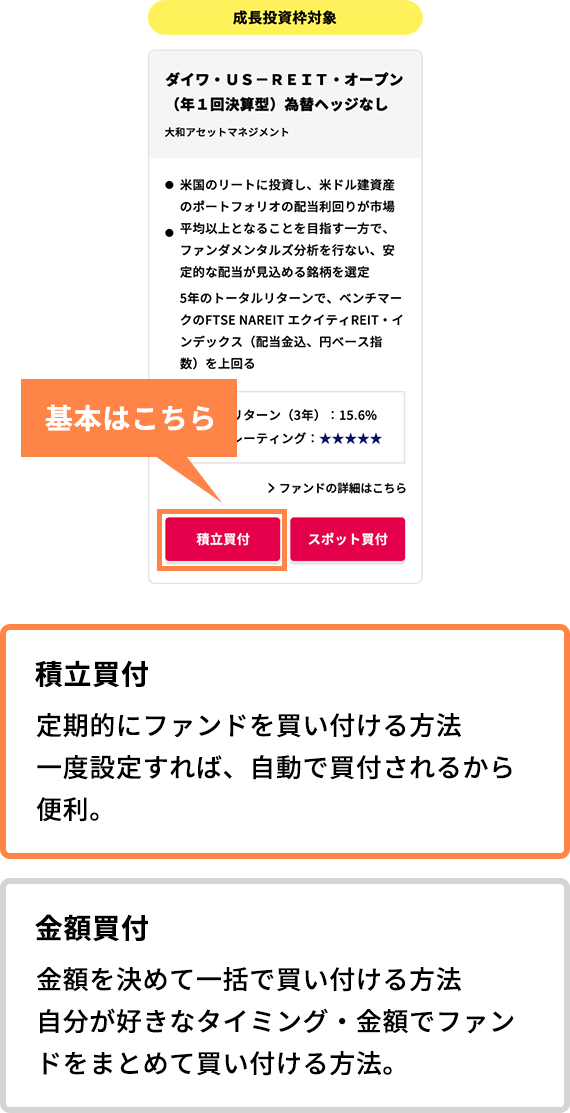

成長投資枠対象

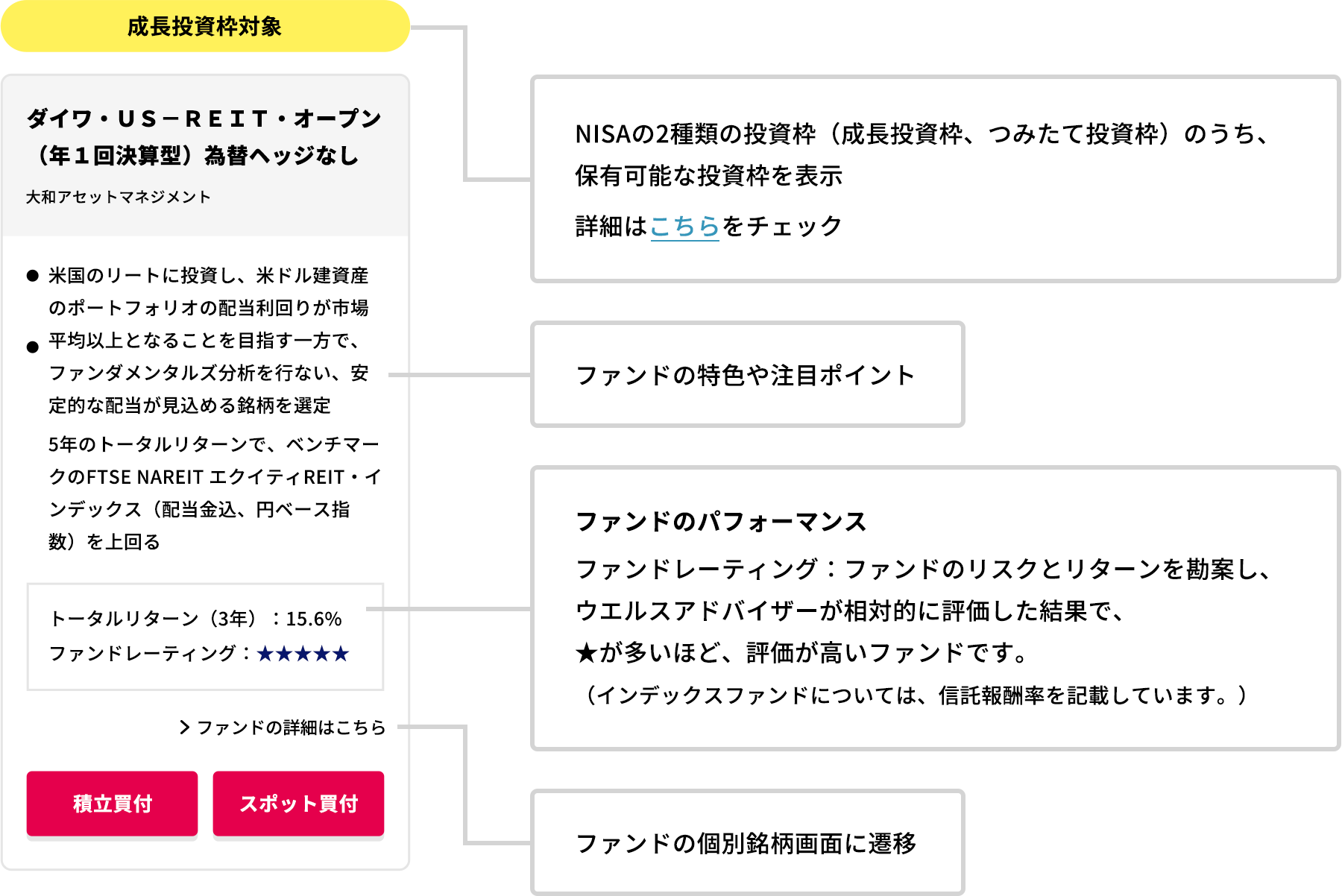

ダイワ・US-REIT・オープン(年1回決算型)為替ヘッジなし

大和アセットマネジメント

- 米国のリートに投資し、米ドル建資産のポートフォリオの配当利回りが市場平均以上となることを目指す一方で、ファンダメンタルズ分析を行ない、安定的な配当が見込める銘柄を選定

- 5年のトータルリターンで、ベンチマークのFTSE NAREIT エクイティREIT・インデックス(配当金込、円ベース指数)を上回る

トータルリターン(3年):11.63%

ファンドレーティング:★★★★

大型ファンド勢ぞろい

みんなに人気 ゾウセット

多くのお客さまから選ばれている、

純資産総額(残高)の多いファンドを

選びました。

つみたて投資枠対象

eMAXIS Slim 全世界株式(オール・カントリー)

三菱UFJアセットマネジメント

- 全世界株式インデックス(MSCIオール・カントリー・ワールド・インデックス(配当込み、円換算ベース))に連動する投資成果を目指すファンド

成長投資枠対象

野村−野村世界業種別投資シリーズ(世界半導体株投資)

野村アセットマネジメント

- 世界各国の半導体関連の株式等に投資

- 技術力、価格決定力、利益構造、財務内容などの観点からファンダメルズ分析を行う

- 当社取扱公募投信(円建て)の中で、長期(3年・5年・10年)でトップクラスの実績

トータルリターン(3年):68.59%

ファンドレーティング:★★★★★

成長投資枠対象

インベスコ 世界厳選株式オープン<為替ヘッジなし>(年1回決算型)

インベスコ・アセット・マネジメント

- 日本を含む世界各国の株式の中から独自の視点で厳選した世界のベストと考える銘柄に投資

- 「成長」「配当」「割安」の3つの観点に着目して、米国株や欧州株などに幅広く分散投資

- 全世界株式ファンドにおいて長期(3年)で上位の実績

トータルリターン(3年):23.68%

ファンドレーティング:★★★★

投資のトレンドに着目

未来の発展を信じる フラミンゴセット

成長が期待されるトレンドに

投資をするファンドを選びました。

つみたて投資枠対象

SBI・新興国株式インデックス・ファンド

SBIアセットマネジメント

- 新興国株式インデックス(FTSEエマージング・インデックス(円換算ベース))に連動する投資成果を目指すファンド

成長投資枠対象

イーストスプリング・インド消費関連ファンド

イーストスプリング

- 高収益・高成長が続くと見込まれるインドの消費関連株式に投資

- インドでは中間・高所得層の拡大により、消費市場の長期にわたる拡大が期待される

- インド株式ファンドの中で長期(5年・10年)でトップクラスの実績

トータルリターン(3年):15.58%

ファンドレーティング:★★★★★

成長投資枠対象

東京海上・宇宙関連株式ファンド(為替ヘッジなし)

東京海上アセットマネジメント

- 成長が期待される世界の宇宙関連企業の株式等に投資

- 航空宇宙や情報技術関連等の株式運用戦略に強みを持つ、ヴォヤ・インベストメント・マネジメント・カンパニー・エルエルシーが運用

- 全世界株式ファンドにおいて1年・3年リターンでトップクラスの実績

トータルリターン(3年):42.79%

ファンドレーティング:★★★★

低コストを追い求める

指数といっしょ メカドッグセット

特徴ある指数に連動する

インデックスファンドを選びました。

eMAXIS Slim 全世界株式(オール・カントリー)

三菱UFJアセットマネジメント

- 全世界株式インデックス(MSCIオール・カントリー・ワールド・インデックス(配当込み、円換算ベース))に連動する投資成果を目指すファンド

SMT 日本株配当貴族インデックス・オープン

三井住友トラスト・アセットマネジメント

- 日本の高配当銘柄を集めた指数(S&P/JPX配当貴族指数(配当込み))に連動する投資成果を目指すファンド

iFreeNEXT FANG+インデックス

大和アセットマネジメント

- 次世代テクノロジーをベースに、グローバルな現代社会において人々の生活に大きな影響力を持ち、高い知名度を有する米国上場企業を対象に構成された指数(NYSE FANG+指数(配当込み、円ベース))の動きに連動した投資成果を目指すファンド

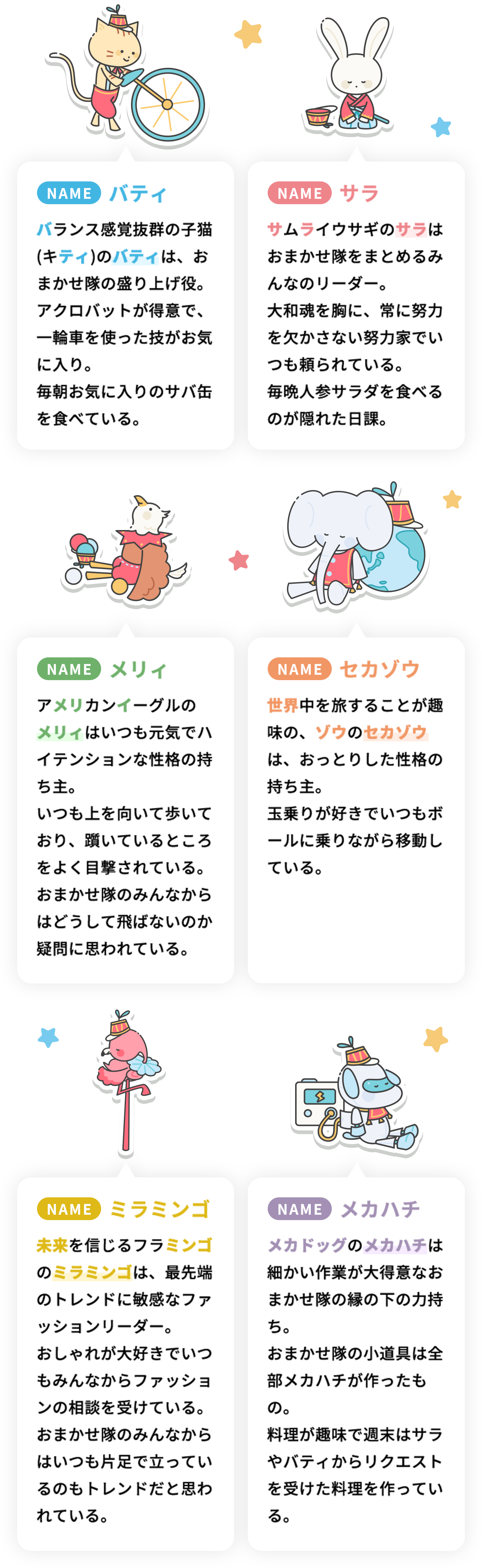

NAMEバティ

バランス感覚抜群の子猫(キティ)のバティは、おまかせ隊の盛り上げ役。

アクロバットが得意で、一輪車を使った技がお気に入り。

毎朝お気に入りのサバ缶を食べている。