予想配当利回り4%以上!「安定配当」期待銘柄9選

投資情報部 栗本奈緒実

2025/12/03

当ページの内容につきましては、SBI証券 投資情報部長 鈴木による動画での詳しい解説も行っております。東証グロース市場・スタンダード市場の中小型株を中心に、好業績が期待される銘柄や、投資家の皆様が気になる話題についてわかりやすくお伝えします。

新興株ウィークリー

※YouTubeに遷移します。

信用取引において必要となるその他諸費用の詳細は信用取引のサービス概要をご確認ください。

予想配当利回り4%以上!「安定配当」期待銘柄9選

12/3(水)の取引開始時点で、日経平均株価は5万円を割り込んでいます。

年内最後の日米の中銀会合を前に、警戒ムードが漂っています。株式市場では、「掉尾の一振」という相場格言があるよう、年末高への期待も意識されやすい局面です。しかし、2025年は日米を含む主要株価指数が大きく上昇したため、年末を前に利益確定売りをする投資家の方々が多いようです。

12月の日銀会合では、利上げ実施予想が優勢となっており、メガバンクを中心に銀行株が選好されています。銀行株については、<株価急落!再評価期待の「地銀」10銘柄(2025/11/5)>でも取り上げていますので、あわせてご参照ください。

利上げによる業績向上期待はもちろんですが、銀行株の人気の理由の一つとして、安定的な配当があると考えられます。また、当社の買付ランキングなどからも、安定的に高い配当利回りが期待できそうな銘柄が頻繁に上位にランクインしており、人気の高さが伺えます。

今回の「新興株ウィークリー」では、主力大型銘柄以外の、安定的に高い配当利回りが期待できそうな「隠れた」銘柄を発掘してみました。

スクリーニング条件は、以下の通りです。

・東証に上場

・時価総額が100億円~3,000億円

・売買高移動平均(25日)が1万株以上

・売買代金移動平均(25日)が5,000万円以上

・会社予想配当金に基づく予想配当利回り(12/2時点)が4%以上

・フリーキャッシュフローが直近3期連続でプラス

・直近3期の営業キャッシュフローが1度も前期比▲5%を下回っていない

・直近期のフリーキャッシュフロー配当性向が50%以下

・今期会社計画の経常利益が増益見通し

・予想配当金額が期初から減額された会社は除く

・直近期末の自己資本比率が30%以上

・取引所または日証金、当社による信用規制・注意喚起銘柄を除く

なお、12/2(火)時点において、東証プライム市場の予想配当利回り(加重平均)は2.21%、東証スタンダード市場は(同)2.28%、東証グロース市場は(同)0.63%です。スクリーニング条件の「4%」は、各市場の予想配当利回りと比較しても高く、「高配当利回り」と表現してよいと「新興株ウィークリー」では考えています。

掲載は、時価総額の小さい順です。

WEBリクエスト募集中!

気になる投資テーマ等がございましたら、こちらにご意見お待ちしております。

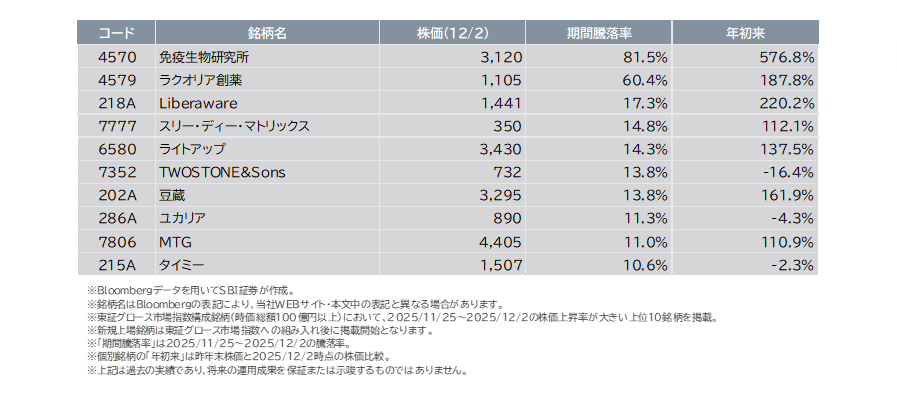

【参考】 11/25(火)~12/2(火)で株価上昇が大きかった東証グロース市場指数構成銘柄

【銘柄一覧】予想配当利回り4%以上!「安定配当」期待銘柄9選

| 取引 | チャート | ポートフォリオ | コード | 銘柄名 | 株価 【12/2・円】 |

予想配当利回り | 年間会社予想1株配当金(円・下限) |

| 9251 | 9251 | 9251 | 9251 | AB&Company | 1,100 | 5.5% | 60.0 |

| 9163 | 9163 | 9163 | 9163 | ナレルグループ | 2,227 | 5.2% | 115.0 |

| 2674 | 2674 | 2674 | 2674 | ハードオフコーポレーション | 1,883 | 4.1% | 78.0 |

| 7305 | 7305 | 7305 | 7305 | 新家工業 | 4,710 | 6.4% | 300.0 |

| 5889 | 5889 | 5889 | 5889 | Japan Eyewear Holdings | 1,916 | 4.4% | 84.0 |

| 9028 | 9028 | 9028 | 9028 | ゼロ | 3,385 | 4.1% | 140.3 |

| 6345 | 6345 | 6345 | 6345 | アイチコーポレーション | 1,311 | 4.6% | 60.0 |

| 6947 | 6947 | 6947 | 6947 | 図研 | 4,670 | 4.3% | 200.0 |

| 8214 | 8214 | 8214 | 8214 | AOKIホールディングス | 1,722 | 4.6% | 80.0 |

- ※会社発表データ、Quick Workstation Astra Managerデータを基にSBI証券が作成

- ※予想配当利回りは、今期会社予想1株配当金(下限)を株価(12/2終値)で割って計算

一部掲載銘柄を詳細に解説!

■ハードオフコーポレーション (2674)~新潟発のリユース大手。DOE採用で配当に安定味?

★日足チャート(1年)

★業績推移(百万円)

■新潟発のリユース大手。オーディオ、PCなどのハードに強み

新潟発の総合リユース市場の大手です。直営・FC合わせて1,046店舗を運営しています(25年12月1日時点)。

前身は、「サウンド北越」として新品オーディオ販売で創業。現在でも、オーディオ機器・楽器・PCなど“機械モノ”が強みの分野です。売上高構成比(25.3期)は、強みである前述のような機器を取り扱うハードオフが34%、衣料品等(オフハウス+モードオフ)が35%、トレカや玩具等を扱うホビーオフが9.8%などと、偏りが少なく分散されています。

昨今、メルカリなど個人間で行えるフリマアプリが拡大しています。対して、同社はネットに奪われにくい商材を多数取り扱っている点が特徴です。実物確認のニーズが高い楽器や、個人が発送するには手間と費用がかかり過ぎてしまう大型家電などが挙げられます。

フリマアプリの登場で、中古品に対する抵抗感がなくなっているという点はむしろ相乗効果といえるでしょう。また、同社販売品には、中古品保証があるのは個人間取引にはない顧客のメリットです(※ジャンク品除く)。

リユース市場は、2024年の市場規模が前年比4.5%増の約3.3兆円となり、調査が開始された2009年から一貫して拡大し続けています。2030年には4兆円(24年の1.2倍超)と推計されています(出典:リユース経済新聞『リユース業界の市場規模推計2025(2024年版)』)。

■海外や関西で拡大期待?タイに現地法人の設立を発表。はるやまと併営

11/10(月)に、タイでの現地法人の設立計画を発表。出資比率は、タイ国内の法人が51%、同社が49%です。タイでは4店舗出店しており、コツコツと海外店舗数を増やしている最中です。米国、台湾、カンボジア、タイなどに計23店舗あります(25年12月1日時点)。海外売上高は15億円と、全体の約4.6%(25.3期)にとどまりますが、前年度比36%超の増加とセグメントの中でも最も高い成長率を見せています。長期ビジョンでは、海外での1,000店舗達成を目標に掲げています。

国内では、紳士服大手「はるやま(7416)」との共同出店を行っています。現在は、他地域と比較し、手薄な関西地域で店舗を展開中です。出店コストを削減することができ、はるやま(7416)側も集客効果が見込める点でメリットがあります。

2030年度の中期目標は1,300店舗です。また、時期は明言していませんが、その先の長期目標として合計3,000店舗(海外1,000店舗・国内2,000店舗)突破を目指しています。

■30期連続増収、4期連続増益、財務もしっかり

今期中間期時点(25.4-9月期)での業績は、売上高172億円(前年同期比6%増)と過去最高を更新。小売りの肝である既存店売上高も1.7%増と堅調に推移しました。一方、経常利益は14億円(同13%減)と、販管費や人件費などの新店オープンの費用が重しとなった格好です。

上期の当初業績予想に対して売上高は超過しましたが、各利益項目は届きませんでした。ただ、通期会社計画は据え置かれ、売上高は360億円で30期連続増収、各利益項目も4期連続増益と、いずれも過去最高を更新する見通しです。第3四半期(10-12月期)の進捗に注目が集まっています。

また、業績の進捗にぶれが生じた場合でも、安定的かつ持続的な配当を実現するため、今期(26.3期)から、DOE(連結純資産配当率)6%を配当方針に加えました。21.3期から一貫して、自己資本比率70%超、配当の原資となるフリーキャッシュフローはプラスを維持しており、堅調な財務も安心材料の一つです。

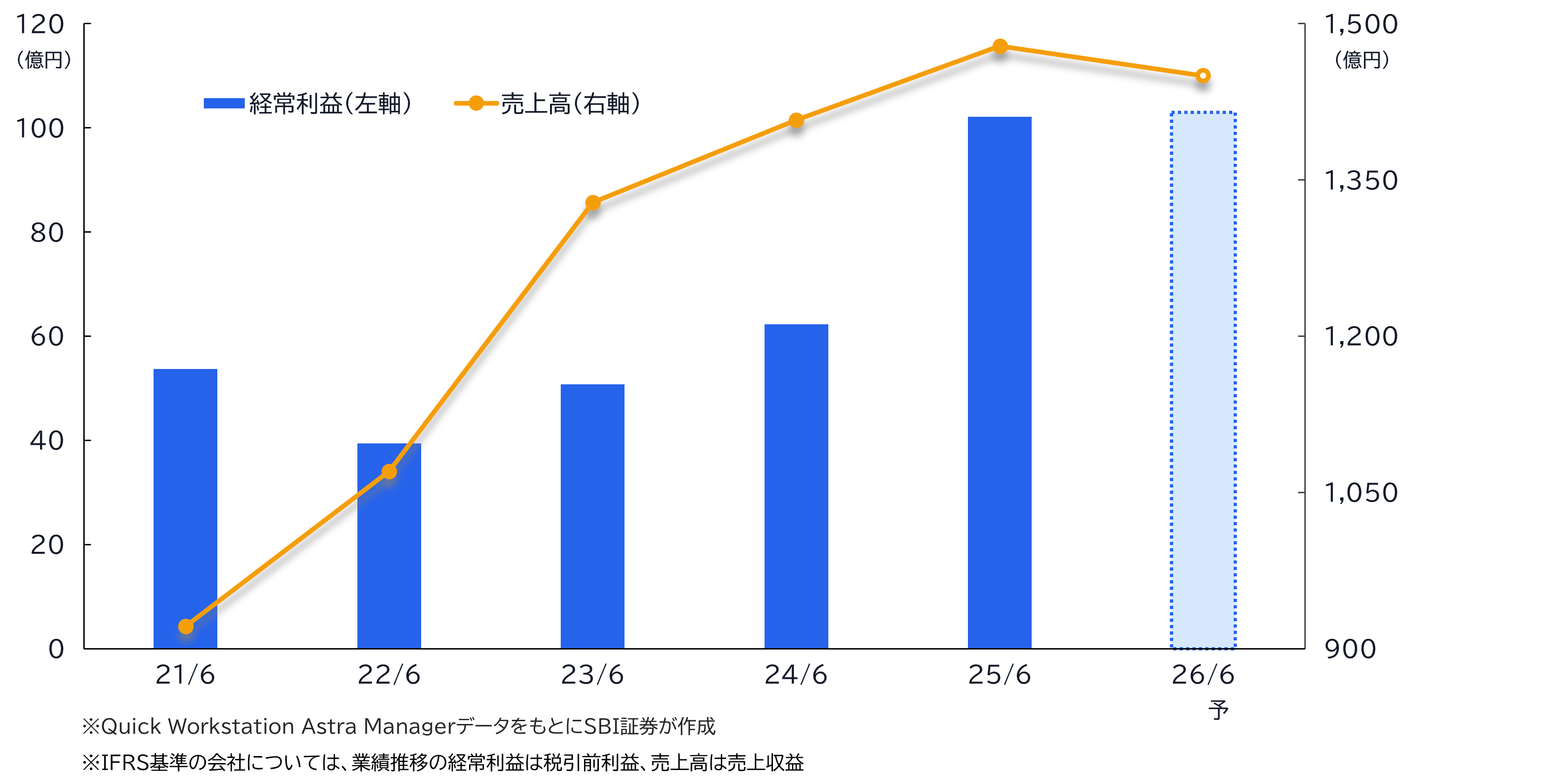

■ゼロ (9028)~車を運ぶ物流会社。配当性向の目安を引き上げ

★日足チャート(1年)

★業績推移(百万円)

■“車”を運ぶ物流メーカー。物流大手SBS(2384)の持分法適用会社

“車”を運ぶ物流メーカー。新車や中古車を問わず、特殊車両やバイクなど多様な車両を輸送しています。3PL*を行う物流大手のSBSホールディングス(2384)が同社株の20.9%を保有する筆頭株主で、持分法適用会社です(25.6末時点)。*3PL:企業の物流を丸ごと請け負うサービス

物流業界の中でも、車両輸送は法規制などの面から参入障壁が高いのが特徴として挙げられます。そのため、継続的な収益確保が期待できる市場の一つです。

元々は日産陸送株式会社という商号で、日産自動車の子会社として1961年に設立。カルロス・ゴーン氏が日産の社長になった後の2001年、MBOを経て独立し、現在の名称に変更しました。日産自動車とは、資本関係こそありませんが、全売上高の約9%を占めています(25.6期、海外関連会社を含めた日産自動車グループは同約14%)。

独立したことで、取引先が増え、業務領域を拡大。主なセグメントごとの売上高構成比は、自動車輸送や車両整備等を行う国内自動車関連事業が47%、ドライバー派遣等のヒューマンリソース事業が16%、海外関連事業が33%です(25.6期)。海外売上高比率は33%と全体の約3分の1を占めています(同)。

■新車・中古車市場、どちらでも活躍

大手自動車メーカーは、半導体不足や関税政策などの懸念材料を数多く抱えていました。また原材料や販管費の増加で、インフレ基調も世界的に継続しています。

新車市場の供給が不足した場合、自動車メーカーの業績にとって大きな下落圧力となります。為替相場の動きも業績に影響を及ぼします。しかし、新車が不足している際、中古車市場は活況になる傾向です。また、円高の時は輸入が、円安の時は輸出が活発になるなど、車の移動が発生する限り輸送需要は発生します。多岐に亘る状況でも、需要があることが同社の強みの一つと言えるでしょう。

■前期から配当性向の目安を引き上げ

前期(25.6期)から、配当性向の目安を25%から33%まで引き上げました。過去実績を鑑みると、配当の実施金額は配当性向の水準に準ずることが多いようです。株主還元以外にも、成長投資や財務安定化にもバランスを取っていく方針で、自己資本比率50%などの目安を意識しています。

直近業績である26.1Q(25.7-9月)は、売上高354億円(前年同期比3%増)と増収となったものの、各利益はいずれも前年同期比7%台の減益となりました。会社側は、人員確保のため等の給与改定やシステム開発などの費用増加が要因だったと説明しています。減益の要因が先行コストであることや、配当実施予定金額を含めて通期計画が維持されたことが好感され、同発表後の株価推移は右肩上がりです。

12/1(月)時点で株価は上場来高値付近に位置していますが、予想配当利回りは、4.1%超(会社予想年間配当140.3円と12/2終値3,385円をもとに算出)と高配当利回りといえる水準です。

(※IFRS基準の会社。業績推移の経常利益は税引前利益、売上高は売上収益)

新着記事(2025/12/03)

先物・オプション

年初は警戒!? 新ハロウィン投資で激変相場を乗り切る方法【日経平均・米国株】

■11月第4週(11/24~11/28)の株式市場動向 日経平均株価11/28(金)終値は50,253円91銭で、前週末比1,628円03銭(約3.35%)の上昇でした。 24(月)は振替休日で休場でしたが、25(火)から日経平均株価は...

投資情報部 土居雅紹 根津真由子

2025/12/02

債券

米利下げ観測でドル上値重い

ウエルスアドバイザー社が提供する、主要国の金利・為替に関するレポートです。 前週分の振り返りと、今後の為替見通し・注目すべき経済イベントなどの情報をお伝えしますので、ぜひ債券をご購入の際に、ご参考として本レポートをご利用ください。

ウエルスアドバイザー社

2025/12/02

外国株式

アメリカNOW! ~アルファベットがAIアクセラレーターを外販(?)で注目のAI半導体関連銘柄~

先週の米国株式市場は、金融当局者の発言を受けて12月利下げ期待が復活したことに加え、テクノロジー株への利食い売りが一服したことから、大幅な反発となりました。今週の株価材料として、年末商戦の動向、11月ADP雇用統計、AI物色の回復が注目され...

投資情報部 榮 聡

2025/12/01

口座開設・管理料は

無料!

信用取引口座開設

信用取引を行うには、信用取引口座の開設が必要になります。 WEBサイト上でのお手続きだけで「最短翌日」口座開設完了!

※信用取引において必要となるその他諸費用の詳細は信用取引のサービス概要をご確認ください。

ご注意事項

※本ページでご紹介する個別銘柄及び各情報は、投資の勧誘や個別銘柄の売買を推奨するものではありません。

※NISA口座で上場株式等の配当金を非課税で受け取るためには、配当金の受領方法を「株式数比例配分方式」に事前にご登録いただく必要があります。詳細はこちら

免責事項・注意事項

・レポートおよびコラムの配信は、状況により遅延や中止、または中断させていただくことがございます。あらかじめご了承ください。

・本資料は投資判断の参考となる情報提供のみを目的として作成されたもので、個々の投資家の特定の投資目的、または要望を考慮しているものではありません。投資に関する最終決定は投資家ご自身の判断と責任でなされるようお願いします。万一、本資料に基づいてお客さまが損害を被ったとしても当社及び情報発信元は一切その責任を負うものではありません。本資料は著作権によって保護されており、無断で転用、複製又は販売等を行うことは固く禁じます。

【手数料及びリスク情報等】

SBI証券で取り扱っている商品等へのご投資には、商品毎に所定の手数料や必要経費等をご負担いただく場合があります。また、各商品等は価格の変動等により損失が生じるおそれがあります(信用取引、先物・オプション取引、商品先物取引、外国為替保証金取引、取引所CFD(くりっく株365)、 店頭CFD取引(SBI CFD)では差し入れた保証金・証拠金(元本)を上回る損失が生じるおそれがあります)。各商品等への投資に際してご負担いただく手数料等及びリスクは商品毎に異なりますので、詳細につきましては、SBI証券WEBサイトの当該商品等のページ、金融商品取引法等に係る表示又は契約締結前交付書面等をご確認ください。