国内経済は着実に回復!?米国金利の上昇が日本株上昇のきっかけか

投資情報部 淺井 一郎

2024/06/21

ここまでの株式市場動向

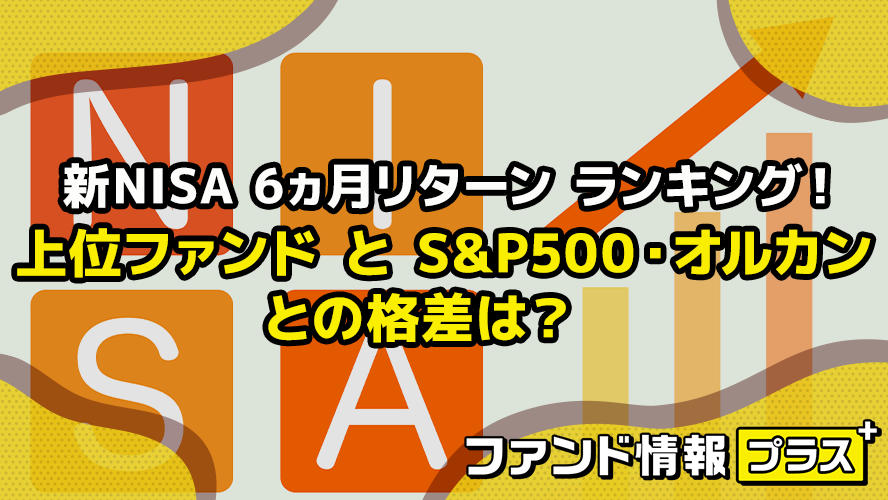

5月以降の日経平均は概ね38,000円から39,000円のレンジで推移しています。

ゴールデンウィーク明けの国内株式市場は、米国のテクノロジー株上昇を受けて、半導体関連などのハイテク株が上昇を主導しました。しかし、5/8(水)に植田日銀総裁が、円安進行について「今後(基調的な物価上昇に)影響するリスクを注意深く見ている」と言及、市場で為替介入への警戒が強まると、株式市場は弱含みとなりました。

米国では15日(水)発表の4月消費者物価が市場予想を下振れし、インフレ懸念が後退したことを材料に株式市場が堅調。翌16日(木)の日経平均は前日比で500円超の大幅上昇となりました。その後も、堅調な地合いが継続したことで、日経平均は20日(月)にかけて39,000円を回復しました。

しかし、その後は月末にかけて重い値動き。これまでの米株式市場の上昇をけん引してきたエヌビディアが決算を発表(22日)し、AI関連の材料一巡感が意識されたことや、国内の追加利上げ懸念で10年国債利回りが一時1.1%と13年ぶりの高水準へ上昇したことなどが、株式市場の重石となりました。そうした中、日経平均はハイテク株主導で下落し、一時38,000円割れとなりました。

6月の国内株式市場は売り買い交錯の展開が続いています。米国市場ではインフレ懸念が後退する中、長期金利が低下し、この動きが国内金利の低下にもつながりました。内外金利の低下は、ファーストリテイリングなど値がさ成長株(グロース株)物色につながった一方、銀行など金融株にとっては逆風になりました。また、金利低下で米ナスダック総合指数などが堅調に推移したにも関わらず、国内ハイテク株は動きが鈍く相場の重石となりました。更に、自動車株については、自動車の量産に必要な認証「型式指定」の認証試験で不正行為が発覚したことを手がかりに軟調に推移しました。

米国では12日(水)に発表された5月消費者物価が、4月統計に続き市場予想を下回る内容となり、インフレが順調に鈍化してきているとの見方が強まりました。そのあと、連邦公開市場委員会が終了し、政策メンバーによる政策金利見通しが、市場予想よりもタカ派的な見解が示されたにも関わらず、市場では消費者物価の内容がより重視されました。米国株式市場ではハト派的な見解が広がり、テクノロジー株主導で堅調に推移。しかし、翌13日(木)の東京市場は、米金利低下により円高含みで推移するなか、日経平均は弱含みとなりました。

14日(金)は、日銀金融政策決定会合において、政策金利の据え置きが発表された一方、国債買い入れ政策における買い入れ減額方針が示されました。しかし、減額規模など具体的な内容は次回に持ち越されたため、市場ではハト派的に受け止められました。同決定で国内金利が低下して円安が進行したことを受けて、株式市場は強含みで推移しました。

17日(月)は大幅下落。欧州では極右勢力の躍進を受けてフランスでマクロン大統領が下院の解散を決断するなど、政治リスクが台頭。欧州主要国の金融市場で株安・債券高とリスク回避の動きが強まったことが影響したと見られます。

図表1 日経平均とNYダウ

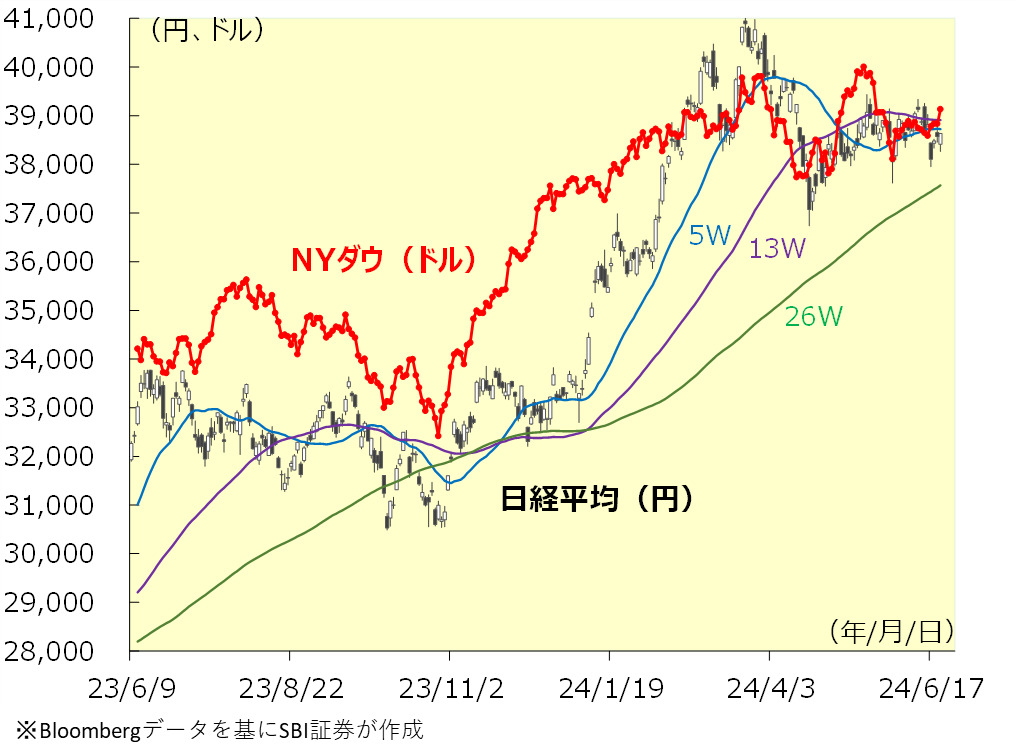

米国金利低下で日本株は低調

最近の米国株式市場は、NASDAQ総合指数やS&P500株価指数が連日のように史上最高値を更新する一方、NYダウは上値の重い展開が続いています。これらの米国株価指数のパフォーマンスが明暗を分けているのは、指数構成銘柄にエヌビディアが含まれているか否かとなります。現状、米国株式市場をけん引しているのは、エヌビディアを筆頭にAI(人工知能)関連銘柄を含めたテクノロジー株です。AI市場の中長期的な成長に着目したテーマ物色としての側面に加えて、金利低下を手掛かりとするグロース株物色が、株式市場の上昇をけん引しています。

ただし、金融緩和期待を背景とする金利低下は株式市場の追い風となりますが、金利低下は同時に景気見通しの悪化を反映しているとも言え、株式市場にとって逆風となります。NYダウ(の構成銘柄の多く)にとっては、金利低下が景況感の悪化として捉えられ、パフォーマンスの悪化につながっていると思われます。

そして、最近の日経平均は米国株価指数の中でもNYダウとの相関性がより強くなっていると見られます。この辺りを深堀りすると、まず、最近の国内株式市場では米国金利が低下しても値がさハイテク株が物色され難くなっています。国内ハイテク株が米国のAI関連銘柄ほど中長期の利益成長が期待されている訳ではなく、PERなどのバリュエーションでの割安感が薄れていること等が主な要因と推測されます。また、米国金利の低下は、銀行などの金融株にとっては逆風になり、更に米国金利の低下によって円相場で円高・ドル安観測が強まると輸出株売りにもつながるでしょう。米国の景気見通しの改善を伴いながら、米国が緩やかな上昇トレンドを辿る方が、日本株にとっては追い風になり易いと考えられます。

図表2 日米株価指数と米国10年国債利回り

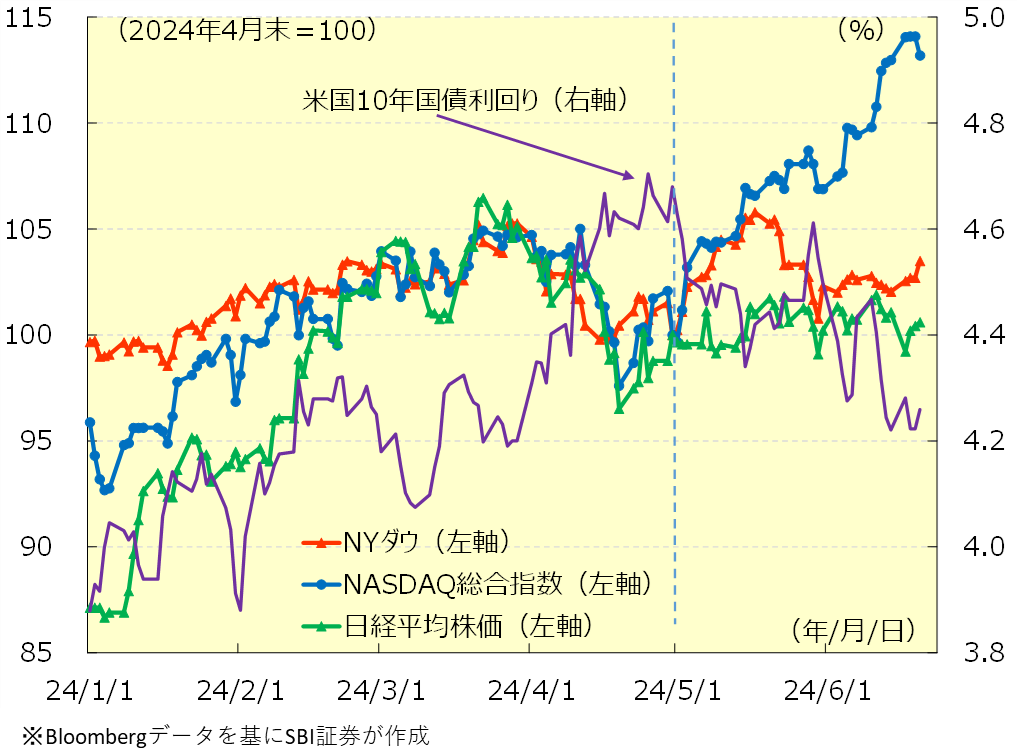

FOMCの金融政策はタカ派的!?

5月以降、米国では景気減速やインフレ鈍化を示唆する経済指標が相次ぎ、金利は低下傾向を辿りました。最近では6/12(水)発表の5月消費者物価(CPI)が、総合CPI、コアCPI(食品・エネルギーを除くCPI)の上昇率が、いずれも市場予想を下ブレしました。また、6/18(火)発表の5月小売売上高は前月比+0.1%と市場予想(同+0.3%)を下回る伸びにとどまり、これまで堅調に推移してきた個人消費が減速してきたのではないか、との見方が強まりました。そしてこれらの統計結果は、いずれもFRBが早期に金融緩和に踏み切るのでは、との見方を強めることになりました。

しかし、その一方で6/11・12に開催されたFOMCで示された政策メンバーによる政策金利見通し(ドットチャート)は、早期の金融緩和を望む市場の思惑とは逆に、金融引き締めの長期化を予想させるタカ派的な内容だったと考えられます。

ドットチャートについて前回(3月会合時)は、ドットの中央値で2024年末に向けて3回(0.25%pt×3回)の利下げ見通しが示されていました。この見通しが示された後、インフレが想定よりも強めで推移していたこともあり、今回のドットチャートでは2024年末の利下げ回数の見通しが、減少すると思われていました。そうした中、今回のドットチャートで示された利下げ回数は1回と、前回よりも2回分の減少となりました。

ドットチャートはFOMCメンバー19人で構成されており、中央値として2回分の変化というのは小幅な修正とは言えないでしょう。リーマンショックなどの急激な経済変動が生じた訳ではないのに、たかだか3ヵ月間の変化となれば尚更ではないでしょうか。見た目以上にタカ派的な変化と捉えることが出来るでしょう。

しかし、それにも関わらず、市場では経済指標の軟化を材料にハト派的な見解が強まっており、市場参加者とFOMCの見解が乖離した状態となっています。もともと、市場には金融緩和的な見方が広がりやすい、ハト派バイアスのようなものがあり、これまでも市場においてFOMCよりもハト派的な見解が広がった後、それが修正されるといったことが繰り返されてきました。今回もこれまでと同様に金利見通しが見直される可能性があり、米景気の改善を伴いながらの金利上昇となれば、日本株にとってプラスになることが想定されます。

図表3 FOMC政策メンバーによる政策金利見通し(24年6月)

日銀の再利上げ時期は後ズレ?

一方、国内では6/13・14に日銀金融政策決定会合が行われました。金融政策については事前予想通り、政策金利(無担保コール翌日物金利)は据え置きとなる一方、金融正常化策の一環として国債買い入れ額の減額方針が示されました。ただ、減額規模は市場の影響を考慮して次回の会合で発表される旨が示されており、やや踏み込み切れていない印象があります。実際、市場では今回の日銀の結果は、ややハト派的との受け止めが強く国内金利が低下しました。

6/18に行われた参議院財政金融委員会で植田総裁は「次回までに入手可能な経済・物価・金融情勢に関するデータ次第だが、場合によっては、政策金利が引き上げられることも十分あり得る」と述べ、次回会合(7/30・31)において、国債買い入れの減額と同時に利上げを行う可能性にも言及しています。

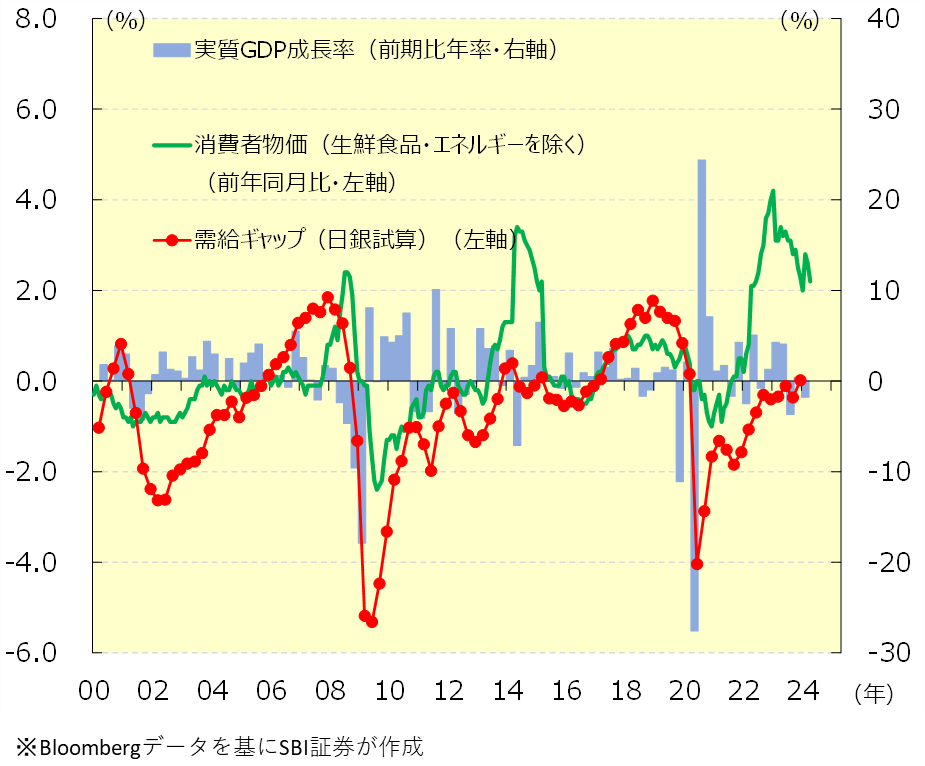

ただ、実際には、需給ギャップが改善傾向にあるとは言え、23年10-12月期時点でゼロ近辺と需要が強まっている訳ではありません。24年1-3月期実質GDP成長率も前期比年率▲1.8%とマイナス成長であることを考慮すると、依然としてインフレ圧力が強まっているとは言い難く、利上げを急ぐ必要性は低いと言えそうです。

図表4 日本 実質GDP成長率と消費者物価、需給ギャップ

国内景気は緩やかな回復基調

もっとも、国内経済は緩やかながらも着実な回復を遂げていると考えられます。

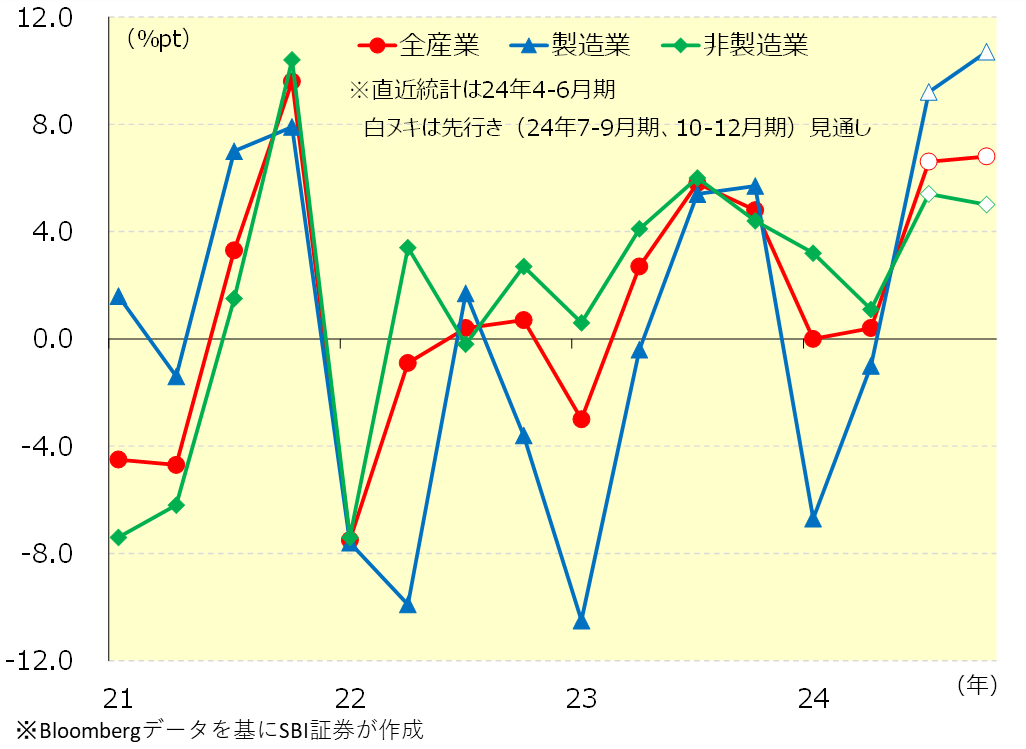

6/13(木)に財務省より発表された4-6月期法人企業景気予測調査によると、大企業の景況感を示す景況判断指数(BSI)は+0.4%ptと2四半期ぶりにプラスとなりました。製造業、非製造業でコスト上昇による景況感の悪化により、BSIの水準は低位ですが、先行き(7-9月期、10-12月期)については、製造業を中心に大幅に上昇しており、景況感の改善が進むと見られています。

今回の日銀金融政策決定会合では、国債の買入減額について踏み込んだ政策が打ち出せなかったことを考慮しても、金融引き締めの動きは緩慢とみることが出来ます。とは言え、金融政策の方向性については、引き締め方向にあるとの見方は変わらないでしょう。景況感の改善が株価を下支えする展開が期待できるでしょう。

図表5 法人企業景気予測調査 景況判断BSI

新着記事(2024/06/21)

国内株式

中小型株反発で、有望銘柄を見逃すな!好決算銘柄10選

7月第2週(7/8~12)の東京株式市場は週末に波乱となりながらも、週足ベースでは3週続伸となりました。日経平均株価の週末(7/12)終値は前週末比0.7%上昇しました。 米国では景気・雇用指標等の鈍化が目立ち、インフレ懸念が後退し、...

投資情報部 鈴木英之/栗本奈緒実

2024/07/17

先物・オプション

日経平均が乱高下!急落はスピード調整、意外な注意点は?

7月第2週(7/8-7/12)の日経平均は、前週末比278円31銭高(+0.68%)となり、週足ベースで3週続伸。期中に日経平均とTOPIXはともに最高値を更新しました。海外投資家とみられる先物主導の上昇が継続した他、米ハイテク株の上昇が追...

投資情報部 淺井一郎 栗本奈緒実

2024/07/16

外国株式

アメリカNOW! 今週の5銘柄 ~NISAの“利益確定”は売却以外に、特定口座で「ヘッジ」という手法も?~

先週は消費者物価指数がインフレの落ち着きを示したことから、7/10(水)まで7連騰となって大幅に最高値を更新、7/11(木)には利益確定売りが嵩んで反落しましたが、7/12(金)には再度高値を更新しています。今週の株価材料として、4-6月期...

投資情報部 榮 聡

2024/07/16

ご注意事項

※本ページでご紹介する個別銘柄及び各情報は、投資の勧誘や個別銘柄の売買を推奨するものではありません。

※NISA口座で上場株式等の配当金を非課税で受け取るためには、配当金の受領方法を「株式数比例配分方式」に事前にご登録いただく必要があります。詳細はこちら

免責事項・注意事項

・本資料は投資判断の参考となる情報提供のみを目的として作成されたもので、個々の投資家の特定の投資目的、または要望を考慮しているものではありません。投資に関する最終決定は投資家ご自身の判断と責任でなされるようお願いします。万一、本資料に基づいてお客さまが損害を被ったとしても当社及び情報発信元は一切その責任を負うものではありません。本資料は著作権によって保護されており、無断で転用、複製又は販売等を行うことは固く禁じます。

【手数料及びリスク情報等】

SBI証券で取り扱っている商品等へのご投資には、各商品毎に所定の手数料や必要経費等をご負担いただく場合があります。また、各商品等は価格の変動等により損失が生じるおそれがあります(信用取引、先物・オプション取引、商品先物取引、外国為替保証金取引、取引所CFD(くりっく株365)では差し入れた保証金・証拠金(元本)を上回る損失が生じるおそれがあります)。各商品等への投資に際してご負担いただく手数料等及びリスクは商品毎に異なりますので、詳細につきましては、SBI証券WEBサイトの当該商品等のページ、金融商品取引法等に係る表示又は契約締結前交付書面等をご確認ください。