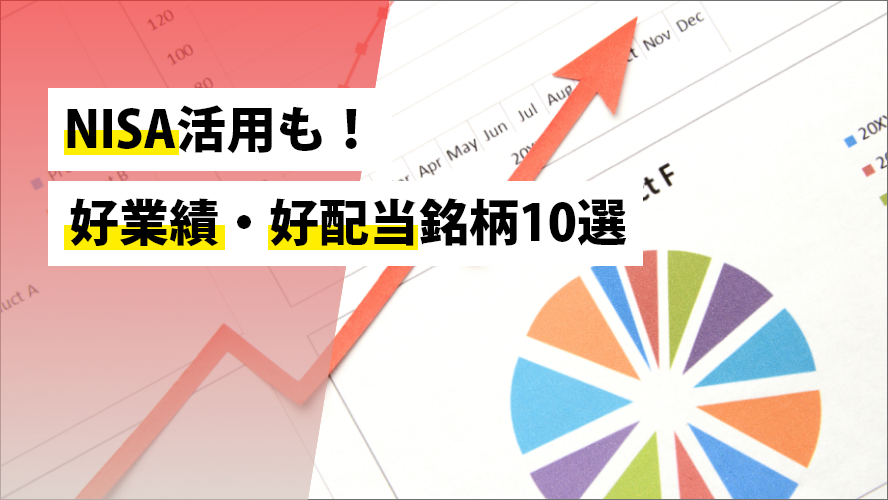

NISA活用も!好業績・好配当銘柄10選

投資情報部 鈴木英之/栗本奈緒実

2024/05/17

当ページの内容につきましては、SBI証券 投資情報部長 鈴木による動画での詳しい解説も行っております。東証プライム市場を中心に好業績が期待される銘柄・株主優待特集など、気になる話題についてわかりやすくお伝えします。

日本株投資戦略

※YouTubeに遷移します。

NISA活用も!好業績・好配当銘柄10選

東京株式市場は徐々に値を戻す展開になっています。日経平均株価は4/19(金)の取引時間中に付けた36,773円を安値に5/7(火)には一時38,863円まで戻しましたが、その後は一時上値の重い展開になりました。テクニカル的には25日移動平均線が上値抵抗ラインとなり、それに跳ね返される「弱気相場」が続きました。しかし、5/16(木)には25日移動平均線を終始上回り、終値で上記した5/7(火)高値を上回る38,920円まで上昇。調整局面は終わったかもしれません。

ちなみに、日経平均株価が安値を付けた4/19(金)から5/16(木)までは、3月決算銘柄等の決算発表シーズンにほぼ該当していました。結局、どんな決算発表だったのでしょうか。日経平均採用銘柄(全225銘柄のうち、3月決算企業で経常利益見通しを発表している135銘柄)の24.3期は経常利益が前期比16%増と大幅増益でしたが、25.3期の会社予想経常利益は7.7%の減益予想になっています。会社の新しい業績予想が市場予想を下回るケースが多く、かなり厳しい決算発表であったと考えられます。

ただ、決算発表シーズンにほぼ該当した4/19(金)から5/16(木)まで日経平均は結局5%上昇しました。厳しい決算発表が続いたこの時期を「上昇」で乗り切った日経平均株価は、想定以上に強いと言えるかもしれません。

そこで今回の「日本株投資戦略」では、業績が市場の期待を上回り、かつ高めの配当利回りが期待できる銘柄を抽出すべく、以下のスクリーニングを行ってみました。

(1)東証プライム市場上場銘柄

(2)時価総額が1,000億円以上

(3)3月決算銘柄

(4)予想EPSを公表しているアナリストが3名以上

(5)24.3期営業利益が市場予想(4/19時点・Bloombergコンセンサス)を上回っている

(6)25.3期会社予想営業利益が前期比5%超の増益予想で、かつ市場予想(4/19時点)を上回っている

(7)取引所または日証金による信用規制・注意喚起銘柄を除く

図表の銘柄は上記(1)~(7)のすべてを満たしています。掲載は25.3期市場予想(Bloombergコンセンサス)配当利回りの高い順に10銘柄としています。

■図表 NISA活用も!好業績・好配当銘柄10選

| 取引 | チャート | ポートフォリオ | コード | 銘柄名 | 株価 (5/15) |

市場予想 配当利回り |

25.3期市場予想 営業増益率 |

| 5076 | 5076 | 5076 | 5076 | インフロニア・ホールディングス | 1,416.5 | 3.83% | 15.6% |

| 1802 | 1802 | 1802 | 1802 | 大林組 | 1,840 | 3.82% | 17.2% |

| 3407 | 3407 | 3407 | 3407 | 旭化成 | 1,046.5 | 3.46% | 27.9% |

| 4208 | 4208 | 4208 | 4208 | UBE | 2,974 | 3.42% | 20.2% |

| 5481 | 5481 | 5481 | 5481 | 山陽特殊製鋼 | 2,224 | 3.30% | 9.1% |

| 1835 | 1835 | 1835 | 1835 | 東鉄工業 | 3,110 | 3.15% | 6.4% |

| 7220 | 7220 | 7220 | 7220 | 武蔵精密工業 | 1,733 | 3.12% | 11.6% |

| 4205 | 4205 | 4205 | 4205 | 日本ゼオン | 1,449 | 3.11% | 29.3% |

| 5333 | 5333 | 5333 | 5333 | 日本碍子 | 2,109.5 | 3.11% | 13.0% |

| 4676 | 4676 | 4676 | 4676 | フジ・メディア・ホールディングス | 1,792 | 3.02% | 5.3% |

- ※会社公表データ、BloombergデータをもとにSBI証券が作成

- ※市場予想はBloombergコンセンサス。「市場予想配当利回り」は、市場予想年間1株配当を株価で割って計算。5/15時点のデータ。

掲載銘柄を解説!

■インフロニア・ホールディングス(5076)

準大手ゼネコン前田建設、前田道路、前田製作所の完全親会社。24.3期は建築事業で労務費高騰がみられたものの、土木工事が大幅増益となり、全体でも営業利益が前期比15%増となりました。25.3期は建築部門が大幅増益となり、営業利益は590億円(前期比15.6%増)を見込んでいます。会社計画の1株当たりの配当は60円です。

■大林組(1802)

日本を代表する大手ゼネコンの一角を占めています。24.3期の営業利益は前期比15.4%減。23.3期に大型不動産の売却益を計上した反動等が出ました。25.3期は営業利益930億円(同17%増)、1株配当80円が会社計画です。DOE(株主資本配当率)5%程度を目安にしています。

■旭化成 (3407)

化学技術をベースに、ケミカル・生活製品、住宅、医療など多岐に亘る分野で事業を展開する総合科学メーカー。サランラップ®やジップロック®も同社製品です。25.3期は前期減収となったマテリアル事業の改善と住宅・ヘルスケアの堅調な成長を背景に、全セグメントで増収・増益を見込んでいます。配当性向30%~40%の方針から25.3期の配当は1株当たり36.0円となる予定です。決算発表後の株価下落からPBRも0.78倍と低水準に位置しています。

■UBE (4208)

化学と機械に2事業を軸に展開する山口県発の企業。繊維や樹脂に使用されるナイロンの原料、カプロラクタムが主力製品の1つです。25.3期はセメント関連事業の損益が悪化することから純利益の増益幅は+2%弱ですが、営業利益は前期比20%増となる見通しを示しています。引き続き、原材料価格の動向には注意を払う必要がありそうです。DOE2.5%以上、連結総還元性向30%以上(3か年平均)の基本方針の下、配当金は1株当たり110円(24.3期は105円)と増配を実施予定です。

■山陽特殊製鋼 (5481)

軸受鋼で日本トップシェアの特殊鋼メーカー。日本製鉄の子会社です。24.3期は売上数量の減少・販売構成の悪化等を背景に減収減益。しかし、25.3期は販売価格の改定やコストダウンを行うことで、営業利益は124億円と前年同期比9%増となる見通しを示しています。最終利益も増益見通しで、配当性向の目安35%程度(のれん消却除き30%程度)の基本方針の下、1株あたり5円の増配が実施される予定です(24.3期65.0円→25.3期70.0円)。

■武蔵精密工業 (7220)

自動車部品を主軸に、世界14カ国36拠点で活躍するグローバル企業。EVにも用いられるデファレンシャルアッセンブリ(動力を車輪に分配する役割を果たす部品)やギヤ等が主力製品です。半導体不足の問題の回復や円安等を追い風に、24.3期の営業利益は183億円と、前期比2.3倍超の大幅増益となりました。また、24.3期末より新たな配当方針を発表。配当性向30%以上と、従来にはなかった具体的な数値を示した目標水準が掲げられています。

■東鉄工業 (1835)

鉄道系ゼネコン。線路メンテナンス工事件数は国内No.1シェアを誇ります。JR東日本(東日本旅客鉄道:9020)が最大顧客のパートナー企業であり、18%超の株式を保有する筆頭株主です(23.9末時点)。24.3期は輸送量の回復や設備投資等を背景に、増収増益を達成。25.3期も同様に、好調が続く見通しです。また、29.3期までの中計では、累進配当を導入する方針を示しています。

■日本ゼオン(4205)

1950年古河電工、横浜ゴム、日本軽金属が出資し、塩ビ樹脂を製造する会社としてスタート。現在は合成ゴムを含む「エストラマー素材事業」を基盤事業とし、高機能材料事業で成長を図っています。前期は減収減益も4Q(3ヵ月)は増収増益に転換。25.3期は売上高3,970億円(前期比3%増)、営業利益265億円(同29%増)が会社計画です。25.3期は1株47円配(15期連続増配)を予想。また現在、発行済み株式数の4.73%を上限とする自社株買いを実施中です。

■日本碍子〈日本ガイシ〉 (5333)

セラミック技術を基盤に、「がいし」や半導体製造装置等を手掛けるメーカーです。25.3期は自動車用排ガス用部品などを扱うエンバイロメント事業でのコストダウンや、半導体製造装置用部品の下期からの緩やかな需要回復等を背景に、各利益項目で2桁台以上の増益となる見通しです。3年平均DOEが3%、配当性向30%、機動的な自己株取得・消却を資本政策として掲げています。

■フジ・メディア・ホールディングス (4676)

メディア・コンテンツ事業で広く知られていますが、24.3期の最新データでは都市開発・観光事業が営業利益の54%を占めています。同事業では不動産の賃貸、販売、ホテルの運営、水族館の運営等、幅広く手掛けており、25.3期も業績押し上げ材料となる見通しです。配当性向は40%が基本方針で、25.3期は150億円の自己株式の取得が予定されています。

新着記事(2024/05/17)

投資信託

ナスダック100が20,000ポイント突破へ?! ナスダック関連ファンドの実力は?

米国株式市場の代表的な株価指数の1つであるナスダック100(NASDAQ100)が6月10日から18日まで7連騰を記録し、過去最高値を更新しました。主な株価指数の2024年初からのパフォーマンス比較を見ると、6月13日にNASDAQ100が...

投資情報部 川上雅人

2024/06/24

国内株式

エヌビディアが「世界トップ」!株価好調の生成AI関連株

6月第3週の東京株式市場は波乱含みの展開になりました。6/17(月)には日経平均株価が前週末比で864円も下げ、38,000円台を割り込む場面もみられました。これに対し、ハイテク株の多い米ナスダック指数は6/10~18に7営業日連続高となり...

投資情報部 鈴木英之/栗本奈緒実

2024/06/21

国内株式

国内経済は着実に回復!?米国金利の上昇が日本株上昇のきっかけか

5月以降の日経平均は概ね38,000円から39,000円のレンジで推移しています。 ゴールデンウィーク明けの国内株式市場は、米国のテクノロジー株上昇を受けて、半導体関連などのハイテク株が上昇を主導しました。しかし、5/8(水)に植田日...

投資情報部 淺井一郎

2024/06/21

口座開設・管理料は

無料!

信用取引口座開設

信用取引を行うには、信用取引口座の開設が必要になります。 WEBサイト上でのお手続きだけで「最短翌日」口座開設完了!

※信用取引において必要となるその他諸費用の詳細は信用取引のサービス概要をご確認ください。

ご注意事項

※本ページでご紹介する個別銘柄及び各情報は、投資の勧誘や個別銘柄の売買を推奨するものではありません。

※NISA口座で上場株式等の配当金を非課税で受け取るためには、配当金の受領方法を「株式数比例配分方式」に事前にご登録いただく必要があります。詳細はこちら

免責事項・注意事項

・本資料は投資判断の参考となる情報提供のみを目的として作成されたもので、個々の投資家の特定の投資目的、または要望を考慮しているものではありません。投資に関する最終決定は投資家ご自身の判断と責任でなされるようお願いします。万一、本資料に基づいてお客さまが損害を被ったとしても当社及び情報発信元は一切その責任を負うものではありません。本資料は著作権によって保護されており、無断で転用、複製又は販売等を行うことは固く禁じます。

【手数料及びリスク情報等】

SBI証券で取り扱っている商品等へのご投資には、各商品毎に所定の手数料や必要経費等をご負担いただく場合があります。また、各商品等は価格の変動等により損失が生じるおそれがあります(信用取引、先物・オプション取引、商品先物取引、外国為替保証金取引、取引所CFD(くりっく株365)では差し入れた保証金・証拠金(元本)を上回る損失が生じるおそれがあります)。各商品等への投資に際してご負担いただく手数料等及びリスクは商品毎に異なりますので、詳細につきましては、SBI証券WEBサイトの当該商品等のページ、金融商品取引法等に係る表示又は契約締結前交付書面等をご確認ください。