株価急落!「押し目買い」候補の銘柄は?

投資情報部 鈴木英之/栗本奈緒実

2025/03/28

当ページの内容につきましては、SBI証券 投資情報部長 鈴木による動画での詳しい解説も行っております。東証プライム市場を中心に好業績が期待される銘柄・株主優待特集など、気になる話題についてわかりやすくお伝えします。

日本株投資戦略

※YouTubeに遷移します。

株価急落!「押し目買い」候補の銘柄は?

日経平均株価は3/11(火)に一時的に36,000円を割り込んだ後は反発し、3/18(火)以降は、38,000円台を回復する場面もみられるようになりました。しかし、昨年10月~本年2月末のボックス相場における下限38,000円は強い上値抵抗ラインとなっており、足元はそこから跳ね返されるような展開になっています。

特に3/28(金)は、配当落ち影響額307円39銭(Quick推計)を加味しても、大きな下げとなっています。トランプ米大統領が、米国への自動車輸入に25%の関税を賦課(4/3以降)すると発表し、米国株が下げた流れを引き継いでいます。

自動車関税は無論、日本の自動車メーカーの対米輸出にとっては逆風になるでしょう。今後4月下旬から5月半ばに発表される自動車関連メーカーの決算発表では26.3期の業績予想が厳しいものになる可能性は大きいと思われます。反面、米国での日本メーカーの自動車販売は、相当に現地生産も進んでおり、その分悪影響も限定されるとみられます。そもそも、米国の輸入関税はすべての海外生産分を含んでいるので、日本メーカーの競争力が下がることには直結しないとみられます。

米自動車関税では、むしろ、米国のスタグフレーションが懸念されます。日本のGDPの下押し圧力は、諸説ありますが、ゼロコンマ数%程度との予想が多いようで、過度な懸念は不要かもしれません。4/2(水)には、米国から、相互関税を中心とした輸入関税の大枠が示されるとみられますが、当面の悪材料出尽くしにつながる可能性もありそうです。

こうした中、今回の「日本株投資戦略」では、波乱の中でスタートしそうな新年度(25.4~26.3)相場で活躍を期待したい銘柄を抽出すべく、以下のスクリーニングを行ってみました。

①東証プライム市場銘柄

②業績を予想する社数が今期・来期ともに3社以上

③今期・来期の市場予想(Quickコンセンサス、以下同)が営業増益率10%超、もしくは黒字転換

④来期市場予想営業利益が前期営業利益比で50%超増益、もしくは黒字転換

⑤直近四半期(3ヵ月)営業利益が前年同期比30%以上増益、もしくは黒字転換

⑥来期市場予想営業利益変化率(対前回)がプラス

⑦取引所または日証金による信用規制・注意喚起銘柄を除く

図表の銘柄は上記のすべてを満たしています。

掲載は、来期市場予想営業利益の前期営業利益に対する増益率が高い順です。

WEBリクエスト募集中!

気になる投資テーマ等がございましたら、こちらにご意見お待ちしております。

■図表 株価急落!「押し目買い」候補の銘柄は?

| 取引 | チャート | ポートフォリオ | コード | 銘柄名 | 終値(円) 【3/27】 |

年初来 株価騰落率 |

来期市場予想営業利益/前期営業利益 |

| 5801 | 5801 | 5801 | 5801 | 古河電気工業 | 5,375 | -19.6% | 337.0% |

| 5214 | 5214 | 5214 | 5214 | 日本電気硝子 | 3,564 | 5.7% | 336.9% |

| 2492 | 2492 | 2492 | 2492 | インフォマート | 378 | 22.7% | 259.9% |

| 6143 | 6143 | 6143 | 6143 | ソディック | 880 | 19.6% | 138.8% |

| 8136 | 8136 | 8136 | 8136 | サンリオ | 7,043 | 27.1% | 124.6% |

| 5803 | 5803 | 5803 | 5803 | フジクラ | 5,831 | -10.9% | 118.3% |

| 3697 | 3697 | 3697 | 3697 | SHIFT | 1,231 | 1.4% | 84.1% |

| 6508 | 6508 | 6508 | 6508 | 明電舎 | 4,545 | 3.9% | 73.6% |

| 6770 | 6770 | 6770 | 6770 | アルプスアルパイン | 1,624.5 | 0.7% | 69.5% |

| 9766 | 9766 | 9766 | 9766 | コナミグループ | 18,325 | 23.8% | 57.7% |

| 6701 | 6701 | 6701 | 6701 | 日本電気 | 3,200 | 16.6% | 52.8% |

| 8848 | 8848 | 8848 | 8848 | レオパレス21 | 591 | -0.2% | 52.4% |

- ※Quick Workstation Astra Managerデータ、会社発表データをもとにSBI証券が作成。「市場予想」はQuickコンセンサス。

- ※年初来株価騰落率は、3/27終値の2024年末終値に対する騰落率。

一部掲載銘柄を解説!

■日本電気硝子 (5214)~「特殊ガラス」のパイオニア。大規模な自社株買いを実施中

★日足チャート(1年)

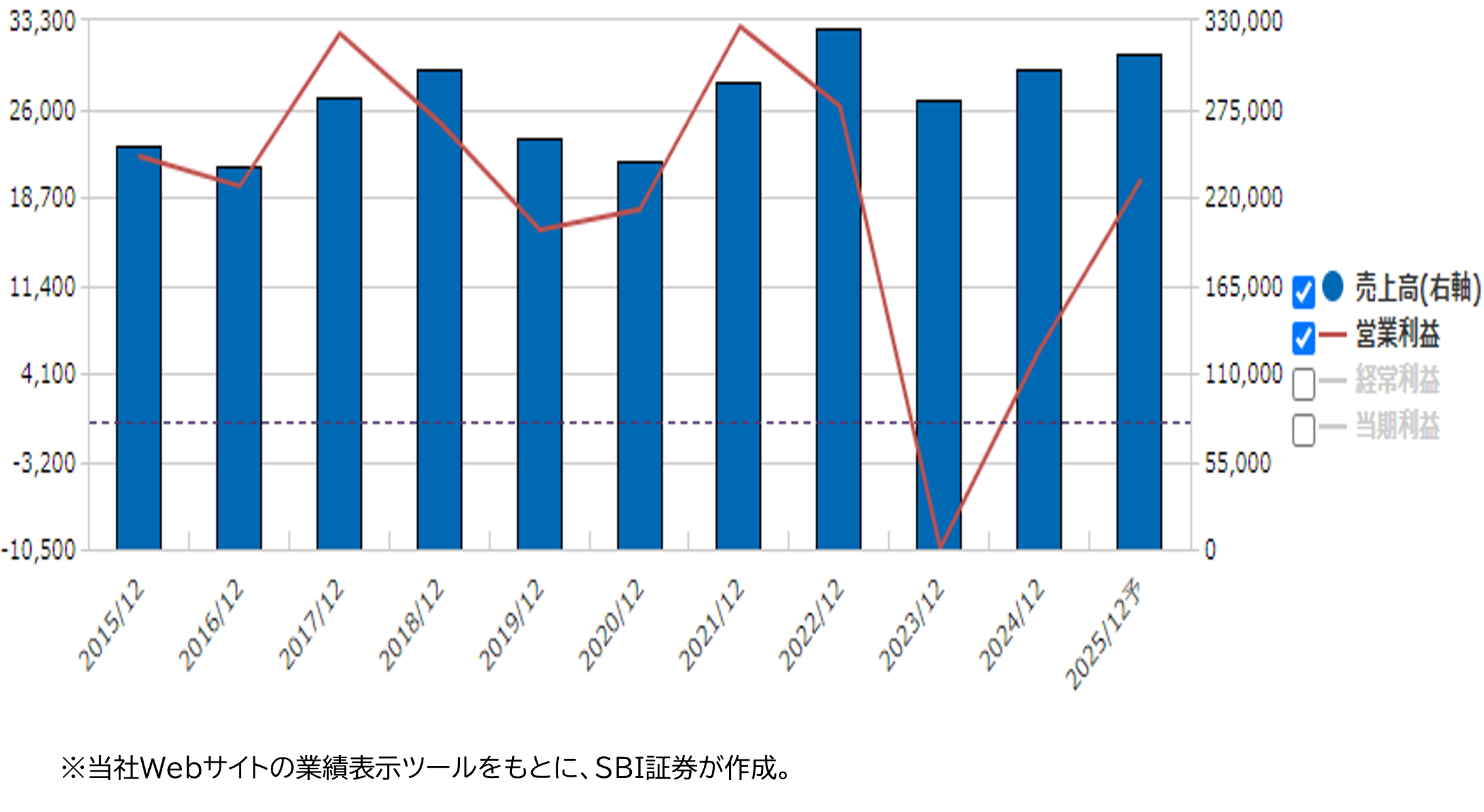

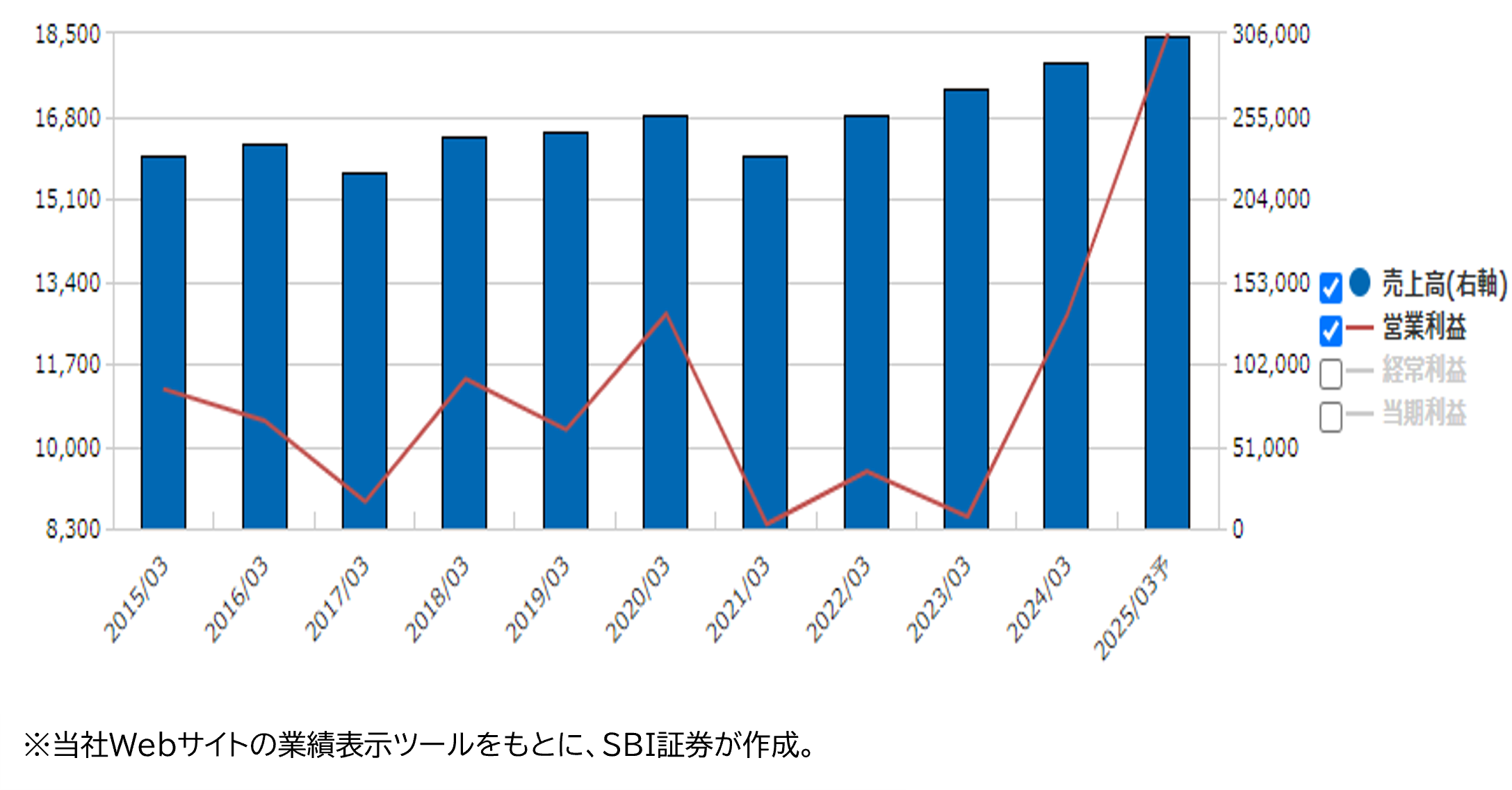

★業績推移(百万円)

■「特殊ガラス」のパイオニア

滋賀県に本社を置くガラスメーカー。ただし、同社が注力しているのは、コップや窓に使用されている一般的なガラスではありません。特定の用途や性能を持つ特別なガラス、「特殊グラス」が主力製品です。

特殊ガラスは、半導体や自動車、医療、インフラなど多岐に亘る分野で使用されており、日常生活や技術進化に必要不可欠な存在です。

事業はおもに、以下2分野に分けられます。

▾電子情報(24.12期売上高構成比:53%)

・ディスプレイ事業の取扱製品→ディスプレイ用ガラス(世界シェア2位。同社資料より)、スマホやタブレットのカバーガラス等。

・電子デバイス事業の取扱製品→半導体用のサポートガラス、光エレクトロニクス用ガラス等

▾機能材料(同:47%)

・複合材事業の取扱製品→自動車、電子部品、建築物など多様な分野で使用されるガラスファイバ

・医療・耐熱・建築事業の取扱製品→医薬容器の材料となるガラスや、放射線遮蔽用ガラス等

中期経営計画「EGP2028」では、電子デバイス事業での拡大と、新規事業の育成を掲げています。新規事業は28.12期までに、全売上高の1割強まで増やすことが目標です。そのうちの一つが、ガラスエンジニアリング事業です。ガラスメーカーに対し、ガラス製造でCO2排出量を削減する技術を提供するサービスとなります。

■大規模な自社株買いを実施中

2/5(水)に前期(24.12期)の本決算を発表。売上高は2,992億円(前期比6%増)、営業利益は61億円と、前期から黒字転換しました(23.12期は製品需要の低迷や原材料費の高騰で、同104億円の赤字)。

同時に、大規模自社株買い計画を発表(~25/12/23まで)。取得目標とする株数700万株(上限)は、発行済株式総数(自己株式を除く)に対する割合は8.67%に該当します。 2月末時点での進捗率は、株式総数に対し12%、取得価額の総額に対し15%です。自社株買いが、当面株価の下支え要因として期待されます。

■明電舎 (6508)~インフラを支える重電メーカー。電気需要の増加が追い風?

★日足チャート(1年)

★業績推移(百万円)

■「7つの電気技術」で事業を展開

電気のある所で、電気を「つくる」「送る」「変える」「うごかす」「みまもる」「ささえる」「つながる(ようにする)」という7つの電気技術で事業を展開しています。

(1)電力インフラ事業(24.3期・売上構成比25.7%)

電気を作り、送るための重電機器やシステムを電力会社等に提供しています。

(2)社会システム事業(同28.5%)

電気の需要家である官公庁、鉄道事業者、民間企業等に重電機器やシステムを提供しています。

(3)産業電子モビリティ事業(同25.9%)

半導体産業、一般産業、EV関連企業向けにコンポーネント製品や研究開発用システムを提供しています。

(4)フィールドエンジニアリング(同14.0%)

電気設備の保守、点検、維持管理等の保守メンテナンス事業です。

その他、保有不動産の賃貸事業を行う「不動産事業」等にも展開しています。

海外への展開も行っており、海外売上高比率(24.3期)は電力インフラ事業で59%、全社では28%です。

■25.3期3Q累計では全セグメントで利益が改善

1/31(金)に発表された25.3期3Q決算(累計)では、売上高1,910億円(前年同期比3.9%増)、営業利益59.9億円(前年同期は0.8億円赤字)となり、増収・黒字転換となりました。

電力インフラ事業では、海外を主体とする変電(発電された高圧電力を消費者が使えるように変える)事業で、旺盛な需要を背景に、シンガポールや北米、ドイツで業容が拡大。前年同期比で11%増収、46%営業増益となりました。安定収益源である「フィールドエンジニアリング事業」も、前年同期比16%増収、同95%増益と拡大しました。

好調な四半期決算を受け、25.3通期の会社計画業績数値も以下のように修正されました。

・売上高 3,000億円→3,050億円(前期比5.9%増)

・営業利益 155億円→185億円(同45.3%増)

1株配当については上期実績35円に対し、期末は「未定」とされていましたが、2/27に期末58円、年間93円とする修正予想が公表されました。

■電力需要の世界的な増加が追い風に。海外売上高拡大が視野

「電気のあるところ」で事業を展開している同社にとって、電力需要の増減は、成長に強く影響するとみられます。その意味で、データセンターや半導体の増加を背景に、2025年~2031年の国内電力需要は増加が予想(会社資料)され、追い風になると期待されます。

電力インフラ事業のけん引役である海外事業についても、北米とインドの飛躍が顕著で、28.3期に同事業の海外売上比率は83%が目標とされています。

営業利益について、Quickコンセンサスでは25.3期190億円(前期比49%増)、26.3期221億円(同16%増)と増益基調が予想されています。株価はAIの普及等を背景とする電力需要増加への期待もあり、2023年に30%、2024年に79%上昇しましたが、2025年は昨年末比での上昇率(3/27時点)が3.8%とマイルドな上昇にとどまっています。予想PERは14.7倍と割高感は乏しく、上昇加速に期待したいところです。

新着記事(2025/03/28)

国内株式

30万円未満で買える「大幅増益期待」中小型株10選

3月相場が間もなく終わろうとしています。3/25(火)時点の年初来騰落率は日経平均株価が5.3%下落、TOPIXが0.5%上昇となっています。トランプ大統領の政策をめぐる不透明感や、AI・半導体関連株の調整等を背景に伸び悩む展開となりました...

投資情報部 鈴木 英之 栗本奈緒実

2025/03/26

債券

世界経済は急変動も?「トランプ時代」の資産配分を考える

3月もまもなく終わり、新たな会計年度を迎えようとしています。 4月以降の内外債券・株式市場はどうなるでしょうか。その際、主に考えておかなければならないのは「トランプ氏が米大統領を務める現在の投資環境のもとで、各市場はどう動くか」ということ...

投資情報部 鈴木 英之

2025/03/26

先物・オプション

「トランプ関税公表」後の日経平均株価は?

3月第3週(3/17~21)の日経平均は、前週末比632円96銭高(+1.7%)と週足ベースで続伸。 週初、米著名投資家のウォーレン・バフェット氏が率いる投資ファンドのバークシャー・ハサウェイが、五大商社株の買い増しを行ったことが判明...

投資情報部 鈴木英之 栗本奈緒実

2025/03/25

口座開設・管理料は

無料!

信用取引口座開設

信用取引を行うには、信用取引口座の開設が必要になります。 WEBサイト上でのお手続きだけで「最短翌日」口座開設完了!

※信用取引において必要となるその他諸費用の詳細は信用取引のサービス概要をご確認ください。

ご注意事項

※本ページでご紹介する個別銘柄及び各情報は、投資の勧誘や個別銘柄の売買を推奨するものではありません。

※NISA口座で上場株式等の配当金を非課税で受け取るためには、配当金の受領方法を「株式数比例配分方式」に事前にご登録いただく必要があります。詳細はこちら

免責事項・注意事項

・本資料は投資判断の参考となる情報提供のみを目的として作成されたもので、個々の投資家の特定の投資目的、または要望を考慮しているものではありません。投資に関する最終決定は投資家ご自身の判断と責任でなされるようお願いします。万一、本資料に基づいてお客さまが損害を被ったとしても当社及び情報発信元は一切その責任を負うものではありません。本資料は著作権によって保護されており、無断で転用、複製又は販売等を行うことは固く禁じます。

【手数料及びリスク情報等】

SBI証券で取り扱っている商品等へのご投資には、商品毎に所定の手数料や必要経費等をご負担いただく場合があります。また、各商品等は価格の変動等により損失が生じるおそれがあります(信用取引、先物・オプション取引、商品先物取引、外国為替保証金取引、取引所CFD(くりっく株365)では差し入れた保証金・証拠金(元本)を上回る損失が生じるおそれがあります)。各商品等への投資に際してご負担いただく手数料等及びリスクは商品毎に異なりますので、詳細につきましては、SBI証券WEBサイトの当該商品等のページ、金融商品取引法等に係る表示又は契約締結前交付書面等をご確認ください。