日経平均、上か下か?逆さプリン戦略で両面待ち

投資情報部 土居雅紹 根津真由子

2025/11/18

底堅い値動きで大台の5万円をキープ

■11月第3週(11/10~11/14)の株式市場動向

・日経平均株価11/14(金)終値は50,376円53銭で、前週末比円100円16銭(約0.20%)の上昇。

・日経平均株価の変動要因

①11/10(月):

米政府機関閉鎖に終結の兆しがみえ、先物買いが優勢となりました。終値は前週末比600円超と大きく反発し、週のスタートを切りました。

②週中:

米政府機関の再開への期待から投資家心理が改善し、買いが優勢となりました。

また、国内企業の決算発表シーズンはピークを迎えました。決算内容が市場予想を下回ったコーセー(4922)は16%安、一方で業績予想を上方修正した三井金属(5706)は上場来高値を更新しました。

③11/14(金):

指数寄与度の高いAI関連株への高値警戒感が強まり、売りが広がりました。AI関連の中心的存在であるソフトバンクG(9984)、アドバンテスト(6857)、東京エレクトロン(8035)の3銘柄で日経平均株価を762円ほど押し下げました。

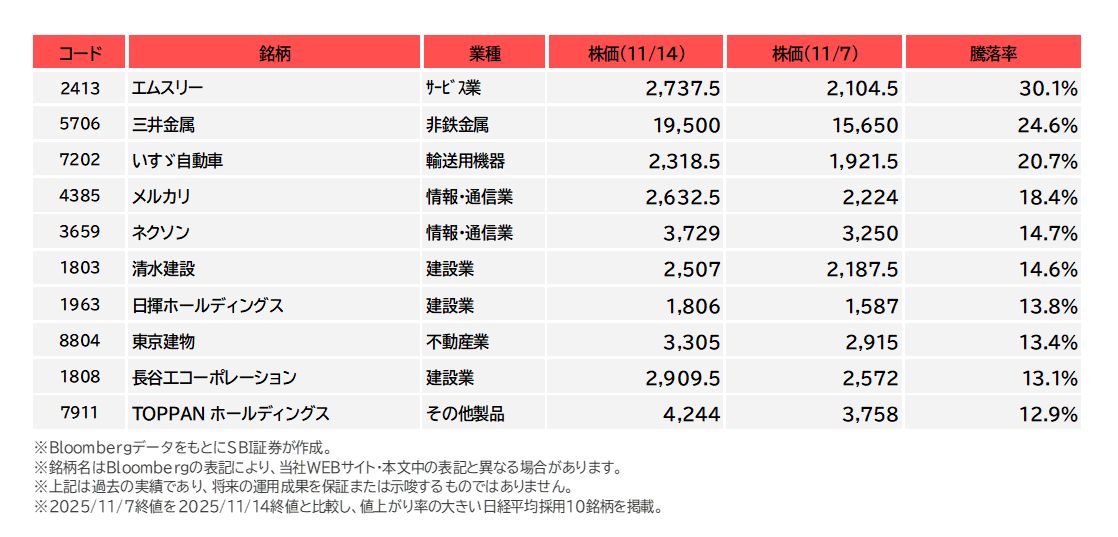

■ 騰落率の傾向(11/7~11/14)

・上昇率上位:医療従事者専門サイトを運営するエムスリー(2413)は11/14(金)に年初来高値を更新しました。4-9月期決算の内容が好感され、買いが集まりました。

・下落率上位:半導体用シリコンウェーハの製造販売を手掛けるSUMCO(3436)は11日に決算発表を行いました。営業損益が42億円の赤字となる見通しが嫌気され、売りが優勢となりました。

■ 11月第2週のスタート(11/17)

今週19日(現地時間)にはエヌビディアの決算発表が控えています。

内容次第では、日本の半導体株に大きな影響を及ぼすことも予想され、注目が集まります。

さらに、20日(現地時間)には延期されていた米国の雇用統計が発表される見通しで、FRB(連邦準備制度理事会)の追加利下げに対する見解が注目されます。

図表1 日経平均株価およびNYダウの値動きとその背景

図表2 日経平均株価

図表3 NYダウ

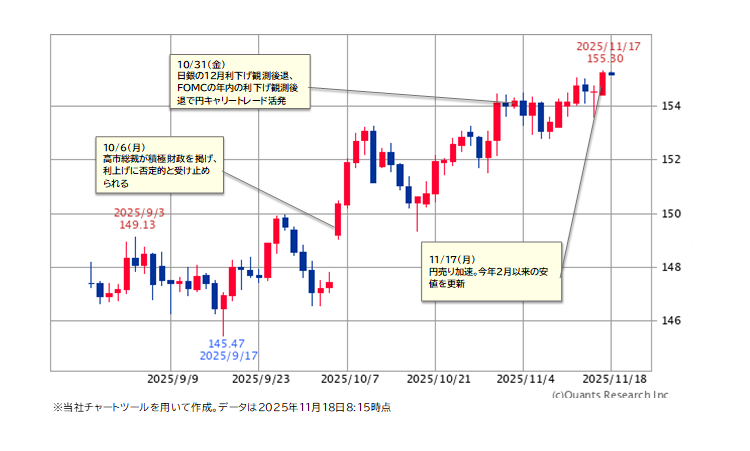

図表4 ドル/円相場

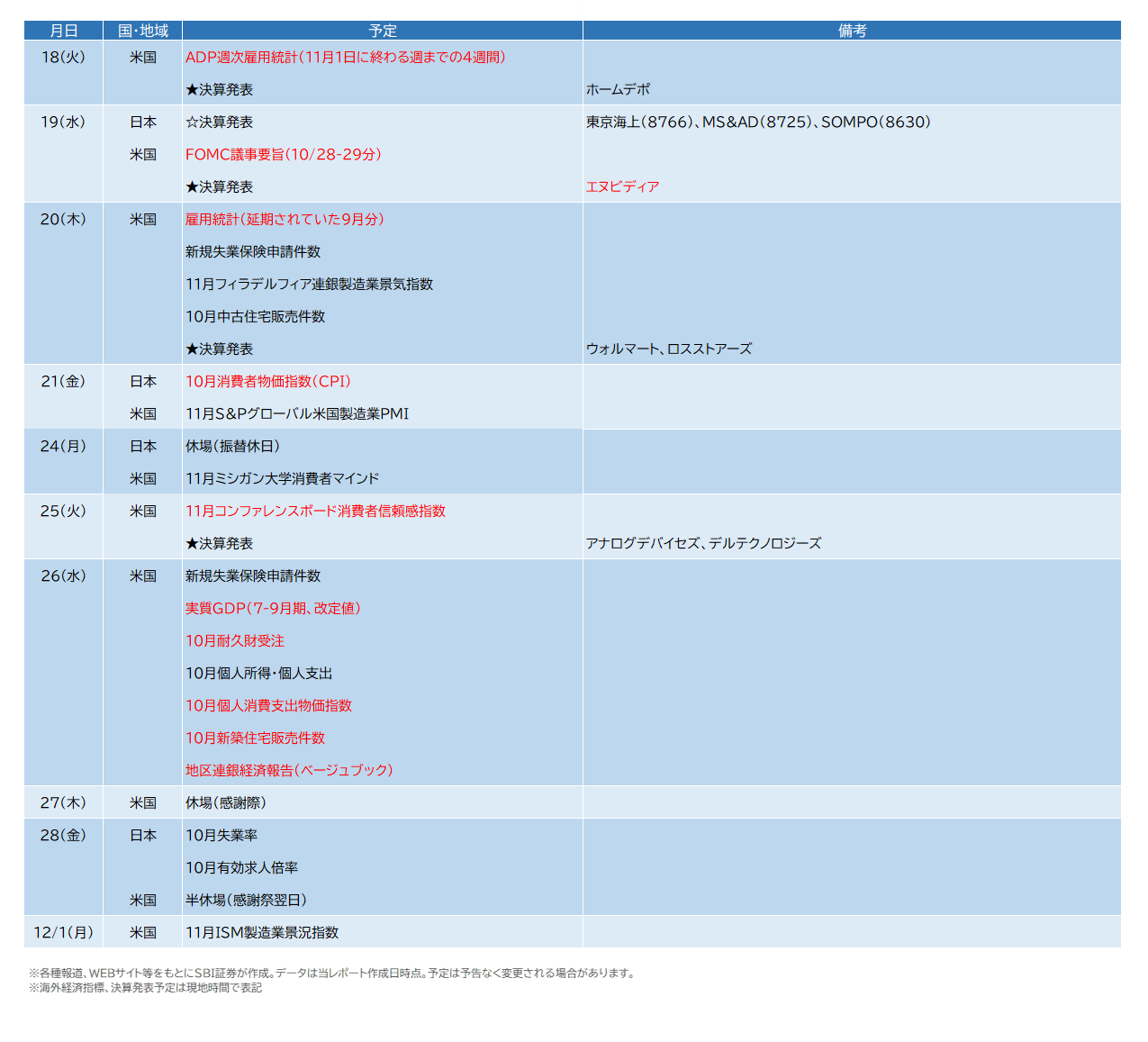

図表5 主な予定

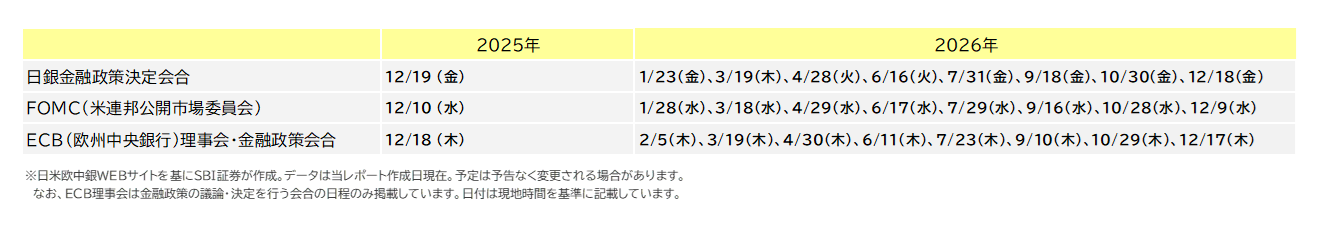

図表6 日米欧中央銀行会議の結果発表予定

図表7 日経平均株価採用銘柄の騰落率上位(11/7~11/14)

図表8 日経平均株価採用銘柄の騰落率下位(11/7~11/14)

日経平均、上か下か?逆さプリン戦略で両面待ち

■AI相場は息切れ?それとも一休み?

日経平均株価は11月4日に 52,636円87銭 の高値を付けた後、米国経済の不透明感やAI関連株の調整に押されて伸び悩んでいます。ただ、1,000円超の下げ局面となった11月14日でも製薬や小売などのセクターは逆行高となり、全面安とはなりませんでした。この背景には、日本株への資金流入が続いていることがあると考えられます。

■海外マネー、半年で7兆円の買い越し

図表9は2022年11月以降の日経平均株価と海外投資家の売買動向です。

2024年9月、石破氏が自民党総裁に選出された際には「石破ショック」で 2.5兆円の売り越し が発生しました。しかし、2025年4月の「トランプショック」以降は買い越しに転じ、10月に高市氏が総裁に選出されると「高市トレード」で 1.9兆円の大幅買い越し に。結果、2025年4月~10月の累計買い越し額は 7兆円 に達しました。

■脱トランプで日本株に資金流入

海外投資家が重視するのは「カタリスト(相場を動かす理由)」です。

2025年4月以降の日本株買いのカタリストは、トランプ政権下での高関税政策と米ドル安を懸念した資金の逃避でした。米国株から資金を移す場合、実質的に先進国株式の選択肢は欧州株と日本株に限られます。この流れは 2026年の少なくとも米中間選挙まで継続し、共和党が大敗しなければ2028年末まで続く可能性 があります。

■高市政権への期待と成長戦略

2025年10月以降の「高市トレード」は「日本が変わる」という期待感が背景です。半年で7兆円の海外投資家からの日本株買い越し額は、アベノミクスが始まった2013年の15兆円に比べればまだ小さい水準です。円安が進んでいることを考えると当時の15兆円は現在の金額なら22兆円に相当します。このため日本の成長戦略の実効性が高まれば資金流入はさらに加速する可能性があります。この場合、国内投資家の買いも加わり、成長戦略17項目の関連銘柄 が幅広く買われ、日経平均の一段高が期待されます。

図表9 海外投資家の資金流入 (2022.11-2025.10)

■米国発の急落リスクは残る

米国では、政府閉鎖の長期化、トランプ関税による景気後退、AI関連株急騰の反動、統計不在で動けないFRBなど不安要因が山積みです。この不透明感は今後数カ月続く可能性があり、米国株がクラッシュすれば日本株も急落するリスクは避けられません。日本株の需給が良好で高市政権の積極財政でも、世界的なクラッシュには逆らえない点は注意が必要です。

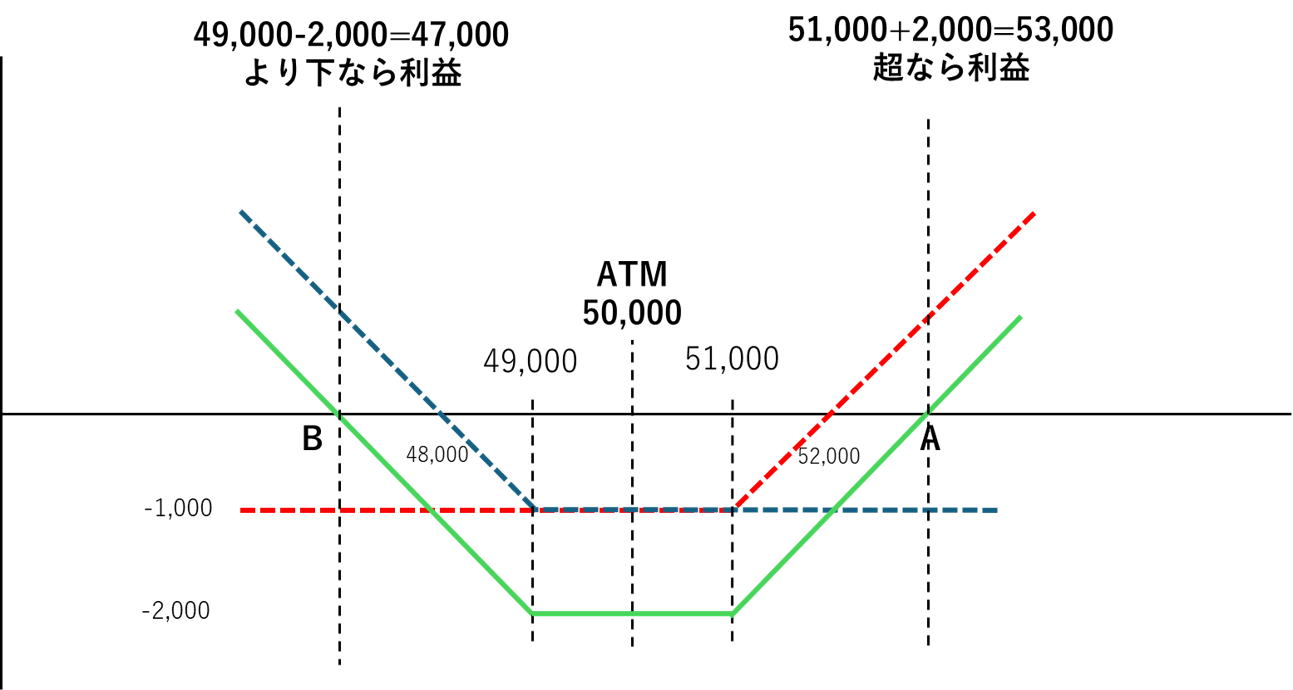

■逆さプリン型の両面待ち戦略「ロング・ストラングル」

「相場がどちらかに大きく動きそう」という局面に適した戦略が ロング・ストラングル(ストラングルの買い) です。

仰々しい名前の割に投資方法は簡単で、同じ満期日のOTM(アウト・オブ・ザ・マネー※1)のコール(買う権利)とプット(売る権利)を同時に購入するだけです。なお、ATM(アット・ザ・マネー※2)で組む場合はロング・ストラドル(ストラドルの買い)と呼ばれます。名前が似ていて紛らわしいのですが、満期時の合成損益が逆プリンではなく、逆三角形になる点が異なります。ストラングルの方がコストが安くなるものの、相場がより大きく動くことが前提の戦略になります。

※1 OTM:このまま満期日となると受け取りが発生しない権利行使価格

※2 ATM:現在の原資産の価格と同じ権利行使価格

図表10は11月14日時点での市場実勢をもとにした満期時の損益イメージ試算です。

・日経平均株価:50,000円

・12月限コール(権利行使価格51,000円):1,000円

・12月限プット(権利行使価格49,000円):1,000円

合計オプション料:2,000円(ミニ日経225オプションでコール1枚・プット1枚の場合は×100で20万円)

満期時に日経平均株価(SQ値)が 53,000円超 または 47,000円未満 なら利益が出ます。満期日の日経平均株価(SQ値)が49,000円から51,000円とあまり動かなかった場合には、1円も満期償還金がなく、当初支払ったオプション料全額が損失になります。一方、予想通り大きく動いて、例えば満期時の日経平均株価(SQ値)が55,000円なら、(55,000円 - 51,000円 - 2,000円) × ミニ日経225の100倍 = 20万円の利益 となります。逆に大きく下落して、例えば満期時の日経平均株価(SQ値)が46,000円なら、(49,000円 - 46,000円 - 2,000円) × ミニ日経225の100倍 = 10万円の利益 となります。

このように、「上下どちらかに大きく動きそう」と感じたら、ミニ日経225オプションでロング・ストラングルのポジションを組んで、両面待ちを実践してみましょう。

図表10 ロング・ストラングル戦略の満期時の合成損益(12月限、11月14日時点の市場実勢をもとにした試算例)

新着記事(2025/11/18)

債券

米政府機関の閉鎖終結で主要通貨上昇

ウエルスアドバイザー社が提供する、主要国の金利・為替に関するレポートです。 前週分の振り返りと、今後の為替見通し・注目すべき経済イベントなどの情報をお伝えしますので、ぜひ債券をご購入の際に、ご参考として本レポートをご利用ください。

ウエルスアドバイザー社

2025/11/18

外国株式

アメリカNOW! ~好決算の2番手銘柄:KLA、HCAヘルスケア、GM、クアンタサービシーズほか~

先週の米国株式市場は、政府閉鎖の解消が好感されたものの、テクノロジー株が不安定な中、複数の金融当局者から利下げに慎重な見解が示され、週後半に下落に転じました。今週の株価材料として、エヌビディアの決算発表、FOMC議事要旨、政府による経済指標...

投資情報部 榮 聡

2025/11/17

外国株式

1分でチェック!今週の米国株式「エヌビディア決算発表や雇用統計を受けてハイテクからのセクターローテーションが変化するかどうかがポイント」

先週の米国株はセクターローテーションの動きが目立ちました。AI関連を中心とした高バリュエーション懸念やFRB高官によるタカ派発言を材料視して、これまで好調だったハイテク株からそれ以外のセクターにシフトする動きが見られて、NYダウが史上最高値...

投資情報部 齊木 良

2025/11/17

少ない資金で大きな利益が狙える先物・オプション取引って何?

信用取引のご注意事項

信用取引に関するリスク

信用取引は、差し入れた委託保証金額の約3倍の取引を行うことができます。そのため、現物取引と比べて大きなリターンが期待できる反面、時として多額の損失が発生する可能性も含んでいます。また、信用取引の対象となっている株価の変動等により、その損失の額が、差し入れた委託保証金額を上回るおそれがあります。この場合は「追加保証金」を差し入れる必要があり状況が好転するか、あるいは建玉を決済しない限り損失が更に膨らむリスクを内包しています。

追加保証金等自動振替サービスは追加保証金が発生した際に便利なサービスです。

信用取引の「二階建て」に関するご注意

委託保証金として差し入れられている代用有価証券と同一銘柄の信用買建を行うことを「二階建て」と呼びます。当該銘柄の株価が下落しますと信用建玉の評価損と代用有価証券の評価額の減少が同時に発生し、急激に委託保証金率が低下します。また、このような状況下でお客さま自らの担保処分による売却や、場合によっては「追加保証金」の未入金によって強制決済による売却が行われるような事態になりますと、当該株式の価格下落に拍車をかけ、思わぬ損失を被ることも考えられます。よって、二階建てのお取引については、十分ご注意ください。

ご注意事項

・ 本資料は投資判断の参考となる情報提供のみを目的として作成されたもので、個々の投資家の特定の投資目的、または要望を考慮しているものではありません。投資に関する最終決定は投資家ご自身の判断と責任でなされるようお願いします。万一、本資料に基づいてお客さまが損害を被ったとしても当社、および情報発信元は一切その責任を負うものではありません。本資料は著作権によって保護されており、無断で転用、複製、または販売等を行うことは固く禁じます。

・ 必要証拠金額は当社証拠金(発注済の注文等を加味した証拠金×100%)-ネット・オプション価値(Net Option Value)の総額となります。

・ 当社証拠金、およびネット・オプション価値(Net Option Value)の総額は発注・約定ごとに再計算されます。

・ 証拠金に対する掛け目は、指数・有価証券価格の変動状況などを考慮のうえ、与信管理の観点から、当社の独自の判断により一律、またはお客さまごとに変更することがあります。

・ 「HYPER先物コース」選択時の取引における建玉保有期限は原則新規建てしたセッションに限定されます。なお、各種設定においてセッション跨ぎ設定を「あり」とした場合には、プレクロージング開始時点の証拠金維持率(お客さま毎の証拠金掛目およびロスカット率設定に関わらず必要証拠金額は証拠金×100%で計算)が100%を上回っていれば、翌セッションに建玉を持ち越せます。「HYPER先物コース」選択時は必要証拠金額は証拠金×50%~90%の範囲で任意に設定が可能であり、また、自動的に決済を行う「ロスカット」機能が働く取引となります。

・ 先物・オプションの証拠金についてはこちら(日本証券クリアリング機構のWEBサイト)

・ 指数先物の価格は、対象とする指数の変動等により上下しますので、これにより損失を被ることがあります。市場価格が予想とは反対の方向に変化したときには、比較的短期間のうちに証拠金の大部分、またはそのすべてを失うこともあります。その損失は証拠金の額だけに限定されません。また、指数先物取引は、少額の証拠金で多額の取引を行うことができることから、時として多額の損失を被る危険性を有しています。

・ 日経平均VI先物取引は、一般的な先物取引のリスクに加え、以下のような日経平均VIの変動の特性上、日経平均VI先物取引の売方には特有のリスクが存在し、その損失は株価指数先物取引と比較して非常に大きくなる可能性があります。資産・経験が十分でないお客さまが日経平均VI先物取引を行う際には、売建てを避けてください。

・ 日経平均VIは、相場の下落時に急上昇するという特徴があります。

・

日経平均VIは、急上昇した後に数値が一定のレンジ(20~30程度)に回帰するという特徴を持っています。

日経平均VIは、短期間で急激に数値が変動するため、リアルタイムで価格情報を入手できない環境での取引は推奨されません。

・ 指数オプションの価格は、対象とする指数の変動等により上下しますので、これにより損失を被ることがあります。なお、オプションを行使できる期間には制限がありますので留意が必要です。買方が期日までに権利行使又は転売を行わない場合には、権利は消滅します。この場合、買方は投資資金の全額を失うことになります。売方は、市場価格が予想とは反対の方向に変化したときの損失が限定されていません。また、指数オプション取引は、市場価格が現実の指数に応じて変動しますので、その変動率は現実の指数に比べて大きくなる傾向があり、場合によっては大きな損失を被る危険性を有しています。

・ 未成年口座のお客さまは先物・オプション取引口座の開設は受付いたしておりません。

・ 「J-NETクロス取引」で取引所 立会市場の最良気配と同値でマッチングする場合、本サービスをご利用いただくお客さまには金銭的利益は生じないものの、SBI証券は委託手数料を機関投資家から受け取ります。

・ J-NETクロス取引の詳細は適宜修正される可能性がありますのでご留意ください。

・ SBI証券で取り扱っている商品等へのご投資には、商品毎に所定の手数料や必要経費等をご負担いただく場合があります。また、各商品等は価格の変動等により損失が生じるおそれがあります(信用取引、先物・オプション取引、商品先物取引、外国為替保証金取引、取引所CFD(くりっく株365)、店頭CFD取引(SBI CFD)では差し入れた保証金・証拠金(元本)を上回る損失が生じるおそれがあります)。各商品等への投資に際してご負担いただく手数料等及びリスクは商品毎に異なりますので、詳細につきましては、SBI証券WEBサイトの当該商品等のページ、金融商品取引法等に係る表示又は契約締結前交付書面等をご確認ください。