決算発表シーズン直前!好決算期待のプライム銘柄は?

投資情報部 鈴木英之/栗本奈緒実

2025/07/11

当ページの内容につきましては、SBI証券 投資情報部長 鈴木による動画での詳しい解説も行っております。東証プライム市場を中心に好業績が期待される銘柄・株主優待特集など、気になる話題についてわかりやすくお伝えします。

日本株投資戦略

※YouTubeに遷移します。

決算発表シーズン直前!好決算期待のプライム銘柄は?

日経平均株価は6月下旬にイラン・イスラエルの停戦が実現したことを好感し、6/30(月)には一時40,852円と昨年7月以来の高値水準を回復しました。しかし、約3ヵ月で1万円超(取引時間中ベース)上昇したこともあり、7月上旬の日経平均株価は再び39,000円台に押し戻される展開となっています。

「トランプ関税」については、7/7(月)にトランプ米大統領が貿易相手国に対し、新たな関税率を通知する文書の送付を始めました。新たな関税率(日本は25%)は8/1(金)から適用される運びです。日本については、4月に提示された「相互関税」の税率24%と大きな差がないことや、通商交渉の期限が実質的に7月いっぱいまで延期されたことを受け、東京株式市場の反応は落ち着いたものとなっています。

なお、米国株は経済指標やインフレ指標に関税の影響が表れていないことを好感し、テック株を中心に上昇基調です。ナスダック指数およびS&P500指数が過去最高値圏にあり、日本株にも好影響を与えています。

そうした中、米国および日本の株式市場では、7月第3週以降、4~6月期の決算発表が本格化してきます。7/17(木)には半導体製造装置大手のディスコ(6146)の発表が予定されていますが、それに先んじて7/9(水)に同社が四半期の業績見通しを上方修正し、7/10(木)の株価は大幅高になっています。個別企業の業績から目を離せない季節になりました。

そこで今回の「日本株投資戦略」では好決算が期待される銘柄を抽出すべく、以下のスクリーニングを行ってみました。

スクリーニング条件は以下の通りです。

①東証プライム市場に上場

②3月決算企業

③今期市場予想売上高の対期初変化率>0

④今期市場予想営業利益の対期初変化率>0

⑤来期市場予想売上高の(5/19~7/9)変化率>0

⑥来期市場予想営業利益の(5/19~7/9)変化率>0

⑦今期来期の予想売上高と予想営業利益を公表しているアナリストが3名以上

⑧広義の金融を除く

⑨ファイナンス公表予定・実施中銘柄除く

図表の銘柄は、上記条件をすべて満たしています。掲載は、来期市場予想の営業増益率が高い順です。

WEBリクエスト募集中!

気になる投資テーマ等がございましたら、こちらにご意見お待ちしております。

■図表 決算発表シーズン直前!好決算期待のプライム銘柄は?

| 取引 | チャート | ポートフォリオ | コード | 銘柄名 (決算発表予定日) |

終値(円) 【7/10】 |

今期市場予想営業利益変化率(対期初) | 来期市場予想 営業増益率 |

| 1719 | 1719 | 1719 | 1719 | 安藤・間(8/7) | 1,571 | 23.0% | 26.1% |

| 7990 | 7990 | 7990 | 7990 | グローブライド(8/8) | 2,155 | 11.2% | 24.6% |

| 1969 | 1969 | 1969 | 1969 | 高砂熱学工業(8/8) | 7,179 | 16.2% | 18.9% |

| 1944 | 1944 | 1944 | 1944 | きんでん(7/31) | 4,468 | 25.6% | 17.0% |

| 1803 | 1803 | 1803 | 1803 | 清水建設(7/29) | 1,634.5 | 16.4% | 15.3% |

| 1942 | 1942 | 1942 | 1942 | 関電工(7/31) | 3,387 | 11.0% | 13.0% |

| 2296 | 2296 | 2296 | 2296 | 伊藤ハム米久ホールディングス(8/4) | 4,975 | 11.1% | 10.7% |

| 6013 | 6013 | 6013 | 6013 | タクマ(8/6) | 2,067 | 14.0% | 9.1% |

| 6754 | 6754 | 6754 | 6754 | アンリツ(7/30) | 1,801 | 26.6% | 8.6% |

| 1808 | 1808 | 1808 | 1808 | 長谷工コーポレーション(8/7) | 2,210 | 6.3% | 7.9% |

| 8279 | 8279 | 8279 | 8279 | ヤオコー(8/8) | 9,562 | 5.6% | 7.8% |

| 1835 | 1835 | 1835 | 1835 | 東鉄工業(8/7) | 4,025 | 6.6% | 7.3% |

- ※Quick Workstation Astra Manager、会社発表データをもとにSBI証券が作成

- ※市場予想の数値は、Quickコンセンサスを使用

- ※市場予想の数値は、Quickコンセンサスを使用

一部掲載銘柄を解説!

■アンリツ (6754)~計測器メーカー。6Gに加え、食品、医薬品などの新分野でも成長か

★日足チャート(1年)

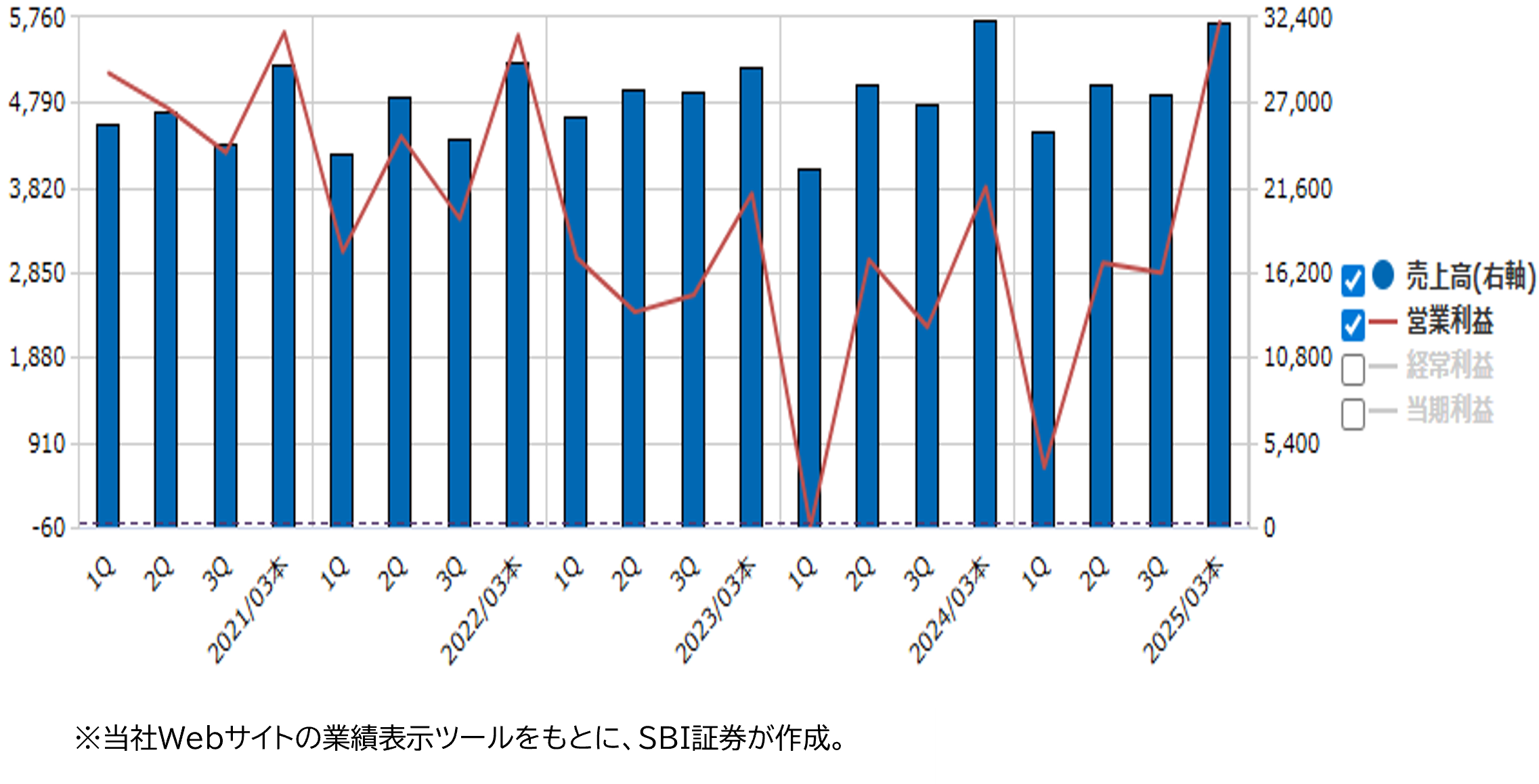

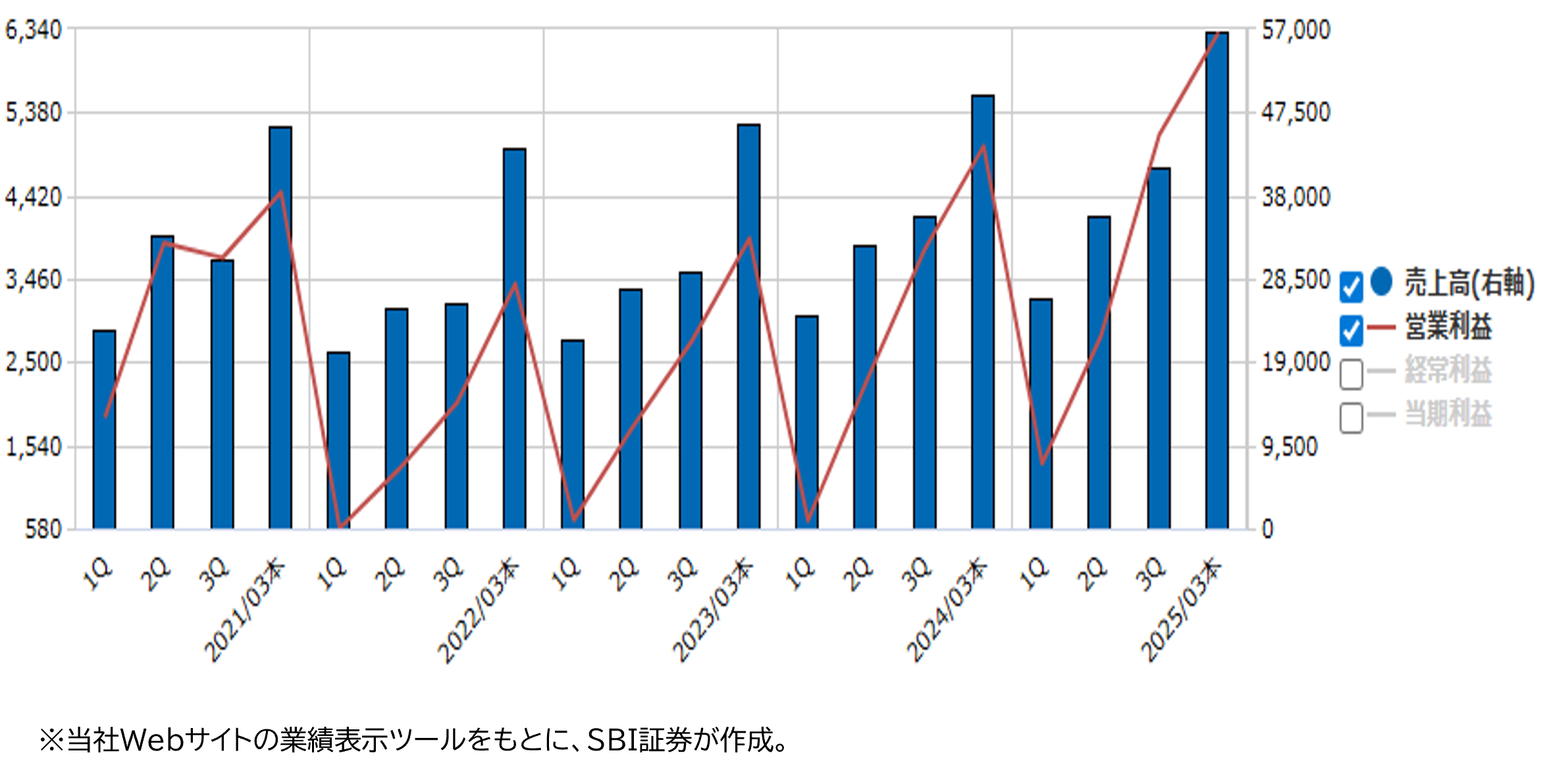

★業績推移(百万円)

■計測器メーカー。「はかる」技術を基盤とし、通信、食品、医療等の多分野で活躍

情報通信や食品、医薬品などの分野で、開発・品質保証に欠かせない計測器を扱うメーカー。計測器とは、機械やシステムの性能、動作、異物混入の有無などをチェックする機械です。携帯や基地局向けの通信計測機器で国内外でトップ級のシェアを持ち、2017年~2020年頃まで「5G関連銘柄」として、注目を集めました。

1931年、安中電機と共立電機が合併し「安立(アンリツ)電気」として設立されました。国産初のテレビジョン放送機や、電電公社(NTT)向けに公衆電話の提供などを行っていました。その後、高速通信化を見越して光デバイス事業に参入。しかし、2000年~2001年のITバブルの崩壊と通信大不況の影響で、2003.3期に史上唯一の営業赤字を計上しました。(1980.3期以降の記録)。

その後、通信機器市場から高付加価値のモバイル通信向けへ注力分野をシフトし、業績が回復。1990年代以降、携帯電話通信規格に特化した計測器を開発。3G、LTE、5Gと通信規格の進化に応じ、業界での地位を確立してきました。現在は6Gに向けに技術開発を行っています。

2007.3期以降には海外売上高比率が過半となりました。直近10期では65%~72%での推移が続いています。

■もう情報通信だけじゃない!業績安定化目指す

5G関連の投資のピークが予想より早く到来し、22.3期~24.3期までの業績は下降傾向。全ての利益項目で3期連続2桁台以上の減益でした。

情報通信分野のトレンドに業績が大きく左右されやすい点が経営の課題点でした。そのため、現在は事業ポートフォリオの多角化を図っています。直近の25.3期には、PQA事業(食品や医薬品などの製造ライン向けに、異物検査・重量選別機などを提供)が寄与し、売上高1,129億円(前期比2.8%増)、営業利益121億円(同35%増)と4期ぶりに営業増益を達成。今期(26.3期)会社計画も増収増益が継続する見通しです。

27.3期の営業利益の25%を通信計測以外で創出することを中期計画で掲げています(25.3期に前倒しで達成)。25.3期~27.3期では、“産業計測(通信以外の産業、たとえば自動車 や電子部品、コンピューティングや航空宇宙など)”、“EV/電池”、“医薬品・医療”を、重点的に拡大を進める3つの新領域として位置付けています。

創立130周年にあたる本年7/10(木)~7/11(金)に、20年ぶりとなる技術展覧会「テクノプラザ2025」を開催。次世代通信(6G)以外にも展示テーマとして、医薬品・医療、スマートファクトリーなどを並べ、“通信計測”一辺倒のイメージ刷新を図っています。

6Gは、2025年6月から実証実験が開始され、商用化は2030年頃の見込みで、6G関連の設備投資の増加が期待されます。さらに、世界的なスマートフォン出荷台数回復に加え、AI搭載モデルなどによる市況活況も見込まれていることも同社業績にとっての追い風として期待されます。

■東鉄工業 (1835)~鉄道関連工事のリーディング・カンパニー。防災・減災分野への対応要請も増加か?

★日足チャート(1年)

★業績推移(百万円)

■鉄道関連工事のリーディング・カンパニー

1943年(昭和18年)、当時の鉄道省の要請により、鉄道の保持・強化を目的に、関東地方の建設業者が企業合同し、設立されました。現在は、JR東日本(9020)を筆頭株主(25.3期末時点の持株比率19.4%)とする、鉄道関連工事のリーディングカンパニーです。売上構成比(カッコ内・25.3期)は以下の通りです。

◎線路(22%)

線路メンテナンス工事(国内シェア・トップ)。軌道新設工事(新幹線、私鉄、地下鉄)。

◎土木(41%)

耐震補強工事。防災・立体交差工事他。

◎建築(31%)

駅関連施設、鉄道近接建物、マンション、オフィス、店舗、工場等の建設。

◎その他(6%)

緑化、太陽光発電、アスベスト除去、ZEB(ネット・ゼロ・エネルギー・ビル)等の工事。

■JR東日本の業績と連動性が大きい

当社は「単独」部門では売上高の75.5%が、連結では土木の53.4%、建築の15.8%が、JR東日本を相手先としています。(25.3期)

このため、当社業績はJR東日本の業績から影響を強く受ける傾向です。

JR東日本はコロナ禍の中で21.3期および22.3期に最終赤字となり、23.3期に黒字転換。24.3期および25.3期は前期比で営業増益となりました。当社も22.3期に利益が当面のボトムを付け、JR東日本の業績回復に合わせる形で、23.3期および24.3期は増益となっています。

5/9(金)発表の25.3期本決算では、売上高が1,600億円(前期比12%増)、営業利益が155億円(同32%増)と過去最高益を更新しました。期初に1,350億円(前期比12.5%減)を見込んでいた受注高は1,494億円(前期比3.1%減)と上振れました。26.3期は売上高1,650億円(前期比3%増)、営業利益160億円(同3%増)と最高益更新の会社計画となっています。

なお、29.3期を最終年度とする中期計画では、売上高1,900億円、ROE10%を目標にしています。利益還元政策としては、DOE(株主資本配当率)3%を目安に、累進配当(配当は毎期増配か、悪くても据え置きを維持する配当政策)政策を取っています。今期予想1株配当140円に対し、予想配当利回りは3.5%(7/9)で、東証プライム市場の同2.6%を大きく上回っています。

■防災・減災分野への対応要請も増加か?

当社は耐震・防災工事、ホームドア工事、立体交差工事等に豊富な施工実績を有しています。地震や大雨などの自然災害に、迅速に応急復旧工事を行う体制を整えています。

中長期的には、国土強靭化や防災・減災分野への対応要請も見込まれ、事業は安定して推移しそうです。また「羽田アクセス線」の建設や、新幹線大規模改修プロジェクト(2031年~)などの大型工事での活躍も期待できそうです。

新着記事(2025/07/11)

外国株式

K-Beautyでもカワイイは作れる

伝統的にフランスブランドが圧倒的なシェアを誇ってきたアメリカの化粧品輸入市場において、韓国は2016年に第5位にランクインして以来、着実に順位を上げ、ついに2024年には輸入国第1位の座を獲得しました。この変化は単に市場の流れが変わったとい...

LS証券リサーチセンター

2025/07/11

外国株式

トランプ政権の規制緩和で注目の大手銀行株

6月半ばから銀行株の上昇が目立っていますが、トランプ政権による規制緩和への期待のほか、堅調な決算への期待、マクロ環境の改善が背景にあるとみられます。

投資情報部 榮 聡

2025/07/09

国内株式

「10年に1度」?意外な猛暑関連

2025年の東京株式市場は、トランプ米大統領に振り回され続け約半分を通過しました。しかし7/7(月)に同氏が日本からのすべての輸入に25%の関税を賦課すると発表したことで、日本の「トランプ関税」問題は大きなヤマ場を越した印象です。相互関税が...

投資情報部 鈴木 英之 栗本奈緒実

2025/07/09

先物・オプション

「トランプ関税」のヤマ場は通過か?

7月第1週(6/30~7/4)の日経平均株価は、前週末比339円91銭安(▲0.85%)と週足ベースで4週ぶりに反落。4/7(月)を底に取引時間中ベースで1万円超上昇する場面もありましたが、過熱感が一服しました。6月の日経平均株価は前月末比...

投資情報部 鈴木英之 栗本奈緒実

2025/07/08

口座開設・管理料は

無料!

信用取引口座開設

信用取引を行うには、信用取引口座の開設が必要になります。 WEBサイト上でのお手続きだけで「最短翌日」口座開設完了!

※信用取引において必要となるその他諸費用の詳細は信用取引のサービス概要をご確認ください。

ご注意事項

※本ページでご紹介する個別銘柄及び各情報は、投資の勧誘や個別銘柄の売買を推奨するものではありません。

※NISA口座で上場株式等の配当金を非課税で受け取るためには、配当金の受領方法を「株式数比例配分方式」に事前にご登録いただく必要があります。詳細はこちら

免責事項・注意事項

・レポートおよびコラムの配信は、状況により遅延や中止、または中断させていただくことがございます。あらかじめご了承ください。

・本資料は投資判断の参考となる情報提供のみを目的として作成されたもので、個々の投資家の特定の投資目的、または要望を考慮しているものではありません。投資に関する最終決定は投資家ご自身の判断と責任でなされるようお願いします。万一、本資料に基づいてお客さまが損害を被ったとしても当社及び情報発信元は一切その責任を負うものではありません。本資料は著作権によって保護されており、無断で転用、複製又は販売等を行うことは固く禁じます。

【手数料及びリスク情報等】

SBI証券で取り扱っている商品等へのご投資には、商品毎に所定の手数料や必要経費等をご負担いただく場合があります。また、各商品等は価格の変動等により損失が生じるおそれがあります(信用取引、先物・オプション取引、商品先物取引、外国為替保証金取引、取引所CFD(くりっく株365)では差し入れた保証金・証拠金(元本)を上回る損失が生じるおそれがあります)。各商品等への投資に際してご負担いただく手数料等及びリスクは商品毎に異なりますので、詳細につきましては、SBI証券WEBサイトの当該商品等のページ、金融商品取引法等に係る表示又は契約締結前交付書面等をご確認ください。