アメリカNOW! 今週の5銘柄 ~イスラエル、イランの軍事衝突を踏まえた防衛関連、エネルギー銘柄~

投資情報部 榮 聡

2025/06/16

先週の米国株式市場は、米中閣僚による通商交渉を進めるための「枠組み」合意が好感され、5月物価指標が市場予想を下回ったことを受けた金利低下も相場を押し上げましたが、イスラエル・イランの軍事衝突が発生して週末に反落しました。今週の株価材料として、イスラエル・イランの軍事衝突の行方、5月小売売上高、6月FOMC、などが注目されます。

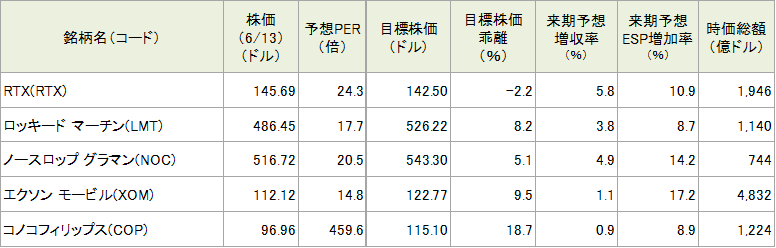

今回はイスラエルとイランの交戦が続いていることを考慮して防衛関連からRTX(RTX)、ロッキード マーチン(LMT)、ノースロップ グラマン(NOC)、エネルギー企業からエクソン モービル(XOM)、コノコフィリップス(COP)を選んでご紹介いたします。

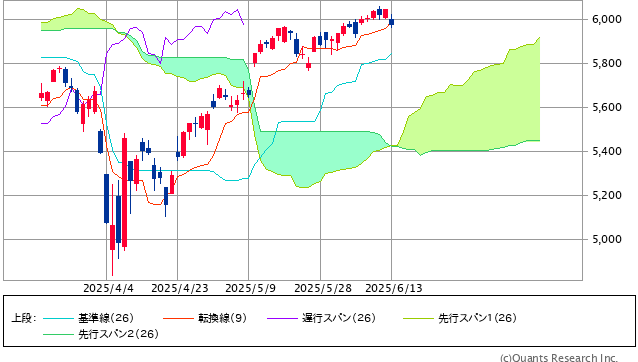

図表1 S&P500指数の一目均衡表(日足、3ヵ月)

6/12(木)終値は最高値(2/19の6,147.43ポイント)まで1.7%に迫りましたが、6/13(金)にイスラエルとイランの軍事衝突で反落しました。

※当社WEBサイトを通じてSBI証券が作成

図表2 業種別指数騰落率・個別銘柄騰落率

| S&P500業種指数騰落 | 5日 | 1ヵ月 | 3ヵ月 |

| エネルギー | 5.7% | 2.8% | -1.8% |

| ヘルスケア | 1.2% | 2.1% | -6.1% |

| 公益事業 | 0.2% | -1.3% | 3.2% |

| 一般消費財・サービス | 0.1% | -2.0% | 8.2% |

| 情報技術 | -0.1% | 1.7% | 11.6% |

| 不動産 | -0.2% | -0.7% | 0.8% |

| S&P500 | -0.4% | 0.3% | 6.0% |

| 素材 | -0.5% | 0.5% | 1.9% |

| コミュニケーションサービス | -0.8% | 3.9% | 9.4% |

| 生活必需品 | -1.1% | -1.3% | 3.0% |

| 資本財・サービス | -1.6% | -0.9% | 8.8% |

| 金融 | -2.6% | -3.3% | 3.0% |

| 騰落率上位(5日) | 騰落率 |

| オラクル | 23.7% |

| コノコフィリップス | 11.2% |

| テスラ | 10.2% |

| エクソンモービル | 7.5% |

| イーライリリー | 6.4% |

| 騰落率下位(5日) | 騰落率 |

| GEエレクトリック | -7.4% |

| TモバイルUS | -7.3% |

| アドビ | -6.1% |

| セールスフォース | -5.9% |

| ブッキング・ホールディングス | -5.6% |

注:個別銘柄の騰落率上位、下位はS&P100指数が母集団です。銘柄名はBloombergの表記により、当社WEBサイト・本文中の表記と異なる場合があります。

※BloombergデータをもとにSBI証券が作成

先週の米国株式市場

S&P500指数は週間で0.4%、ダウ平均は1.3%、ナスダック指数は0.6%の下落となり、3週連続の上昇とはなりませんでした。

週前半は米中閣僚がロンドンで通商協議を行い、これまでの合意内容を実行に移すための「枠組み」ができたと発表して好感されました。また、5月の消費者物価指数、生産者物価指数とも市場予想を下回ったことを受けて長期金利が低下したことも株価を押し上げました。一方、6/13(金)には、イスラエルがイランの核施設を空爆したことが嫌気されて大きく下落、週間ではマイナスとなりました。

5月物価指標は、消費者物価指数の総合指数は前月から伸びが高まったものの、同コア指数、生産者物価指数の総合指数、コア指数とも前月から横ばいまたは低下して、関税による物価上昇はまだ顕在化していないことが確認されました。

また、市場では先々週のステーブルコイン発行のサークル インターネット グループ(CRCL)に続いて、先週は宇宙関連技術のボイジャー テクノロジーズ A(VOYG)、消費者向けフィンテック企業のチャイム フィナンシャル A(CHYM)とも上場初日に大幅上昇となり、IPO市場の好調に注目が集まりました。

業種指数は、中東での紛争を受けて原油価格が上昇してエネルギーが大幅に上昇、薬価引き下げの大統領令による下げから回復しつつあるヘルスケアも上昇しました。一方、金融の下落は、サークル インターネット グループの上場が市場で注目を集めたことで、ビザ、マスターカードをはじめとする決済関連事業に影響が出る可能性が懸念されたためとみられます。

個別銘柄で騰落率トップのオラクル(ORCL)は、6/11(水)に3-5月期決算を発表しました。AI関連売上のけん引によって2025年5月期から2026年5月期にかけてクラウド全体の売上は前年比24%増から同40%増へ、クラウドインフラの売上は同50%増から同70%増以上へ伸びて、売上全体は同8%増から大きく高まる見通しとしたことが好感されました。

今週の米国株式市場

先週6/13(金)に悪材料となったイスラエルとイランの軍事衝突がどの程度続きそうか、まだまだ不透明です。経済指標は今後数ヵ月悪化傾向が続くと考えられますので、慎重姿勢を維持したほうが良いのではないでしょうか。

今週の株価材料として、イスラエル・イランの軍事衝突の行方、5月小売売上高、6月FOMC、などが注目されます。

イスラエル・イランの軍事衝突の行方は、イスラエルがイランの核開発に対してどの程度の打撃で満足するかにかかっていそうです。イスラエルによる最初の空爆で核開発の技術者数名が死亡したとされ、ある程度の打撃は与えたと考えられます。これで満足するなら、相場への影響は限られそうです。

一方、イランのウラン濃縮設備は地下数10メートルにあるとされ、空爆による影響は限定的です。核開発に決定的なインパクトを与えるには、地上への侵入を含む大規模な軍事作戦が必要とみられ、そこまでやるのか見極めが必要でしょう。そのような事態になると周辺のイスラム教国家にも紛争が広がると考えられ、相場への影響は大きくなりそうです。

6/17(火)に発表予定の5月小売売上高は、前月比-0.6%と比較的大きなマイナスの予想です。関税政策などによる不透明感の高まりが影響していると捉えられる可能性があり、その場合は相場へのネガティブな影響が懸念されます。

6月FOMCでは、政策金利は維持される見込みです。FedWatchの予想では、7月FOMCでも金利維持が優勢で、利下げ確率が50%を超えるのは9月FOMCからとなっています(日本時間16日(月)午前9時)。最近の経済指標を踏まえて、この予想に変化をもたらすような見通しや発言が出るか注目されます。

経済指標では上記のほか、6/18(水)に米国の5月住宅着工件数(前月比-0.2%の予想)、5月住宅建設許可件数(前月比+0.2%の予想)、などの発表が予定されています。

今週の5銘柄

今回はイスラエルとイランの戦闘が長引く可能性を考慮して、防衛関連大手3社とエネルギー大手2社をご紹介します。

防衛関連大手3社は、ミサイルシステムや戦闘機に強いRTX(RTX)、最大の軍用機メーカーのロッキード マーチン(LMT)、無人偵察機やステルス戦闘機のノースロップ グラマン(NOC)です。エネルギー大手は、総合大手のエクソン モービル(XOM)と探鉱・生産に特化するコノコフィリップス(COP)です。

戦闘がどれくらい長引くかは、前節にも述べた通り、イスラエルがイランの核開発に対してどれくらいのインパクトで満足するかにかかっているとみられます。戦闘力では米国が支援するイスラエルが圧倒的に優位で、イランは受け身にならざるを得ないと考えられるためです。

そしてそのイスラエルの意図については、「イランによる核兵器開発が近づいている」ことを先制攻撃の理由としましたが、核開発能力をどこまで削ぐのかはっきりとはしていません。また、イスラエルのネタニヤフ首相の発言から、イランの体制転換が真の意図だとする分析も見られ、戦闘の持続性については、まだまだ不透明だと言えるでしょう。

図表3 今週の5銘柄の投資指標

※BloombergデータをもとにSBI証券が作成

今週の注目銘柄

| 取引 | チャート | 銘柄 | 株価 (6/13) |

予想PER (倍) |

ポイント |

| 買付 | RTX(RTX) | 145.69ドル | 24.3 | 【ミサイル、航空システムに強み】 ・2020年4月にレイセオンとユナイテッドテクノロジーズの航空宇宙部門が合併して誕生、ミサイルシステムや航空システムなどに強みをもつ軍需関連企業です。 ・2024年12月期の売上構成比は、コリンズエアロスペース(統合航空システムなど)34%、プラット&ホイットニー(旅客機、軍用機のエンジン)34%、レイセオン(ミサイルシステムなど)32%からなります。 | |

| 買付 | ロッキード マーチン(LMT) | 486.45ドル | 17.7 | 【米国最大の軍用機メーカー】 ・軍事機・宇宙関連機器の大手メーカーで、防衛関連売上高は世界最大です。米国政府を中心に約30ヵ国と取引があり、海外売上は26.1%を占めます(2024年12月期)。 ・2024年12月期の売上構成比は、航空機(F-35、F-16などの戦闘機)が40%、ミサイル・火器制御が18%、ロータリー・ミッションシステム(ヘリコプターなど)が24%、宇宙が18%です。 | |

| 買付 | ノースロップ グラマン(NOC) | 516.72ドル | 20.5 | 【無人偵察機などの国防大手】 ・米国政府向け売上が8割以上の国防大手です。 ・2024年12月期の売上構成比(部門間売上控除前)は、航空システム(無人偵察機やステルス爆撃機など)27%、防衛システム(ミサイル防空システムなど)20%、ミッションシステム(早期警戒システムやサイバーセキュリティなど)26%、宇宙システム(ロケットエンジンなど)27%からなります。 | |

| 買付 | エクソン モービル(XOM) | 112.12ドル | 17.3 | 【エネルギーの総合大手】 ・原油生産ほか、石油製品、化学品の生産を行うエネルギーの総合大手です。二酸化炭素回収・貯留、水素、リチウムなどの事業にも取り組んでいます。 ・2024年12月期の売上構成比(本社部門控除前)は、上流部門72%、石油製品部門12%、化学品部門7%、スペシャルティ部門9%です。 | |

| 買付 | コノコフィリップス(COP) | 96.96ドル | 20.5 | 【上流部門に特化するエネルギー大手】 ・原油の探鉱・生産の上流部門に特化するエネルギー大手です。原油価格上昇の恩恵が総合大手よりも受けやすい事業構造と言えます。2024年11月に同業のマラソンオイルを買収しています。 ・2024年12月期の地域別の調整後純利益構成比は、アラスカ13%、ロワー48(アラスカを除く北米の48州)52%、カナダ7%、欧州・中東・北アフリカ12%、アジア太平洋16%です。中東ではカタールで生産しています。 |

注:予想PERはBloomberg集計のコンセンサス予想EPSによります。使用した予想EPSの決算期は、いずれも2025年12月期です。

※会社資料、BloombergデータをもとにSBI証券が作成

主要イベントの予定

| 経済指標・イベント | 企業決算・イベント | |

| 16(月) | ・G7サミット(カナダのカナナスキス、15日~17日) ・米NY連銀製造業景気指数(6月) ・20年国債入札 |

|

| 17(火) | ・米小売売上高(5月) ・米輸入物価指数(5月) ・米鉱工業生産指数(5月) ・米NAHB住宅市場指数(6月) ・5年物価連動債入札 |

レナー |

| 18(水) | ・日本機械受注(4月) ・米住宅着工・建設許可件数(5月) ・米新規失業保険申請件数(6月14日に終わる週) ・FOMC政策金利 |

|

| 19(木) | ・米国市場休場(ジューンティーンス) | |

| 20(金) | ・米フィラデルフィア連銀製造業景気指数(6月) | アクセンチュア、カーマックス、クローガー |

| 23(月) | ・S&Pグローバル米国製造業PMI(6月) ・米中古住宅販売件数(5月) |

|

| 24(火) | ・ドイツIFO企業景況感指数(6月) ・S&PコアロジックCS住宅価格(4月) ・米コンファレンスボード消費者信頼感指数(6月) ・2年国債入札 |

フェデックス |

| 25(水) | ・米新築住宅販売件数(5月) ・5年国債入札 |

マイクロンテクノロジー、カーニバル |

| 26(木) | ・シカゴ連銀全米活動指数(5月) ・米耐久財受注(5月) ・米新規失業保険申請件数(6月21日に終わる週) ・米中古住宅販売成約(5月) ・7年国債入札 |

ナイキ |

| 27(金) | ・ユーロ圏景況感(6月) ・米個人所得・個人支出(5月) ・米個人消費支出物価指数(5月) ・米ミシガン大学消費者信頼感指数(6月、確報値) |

注:日付は現地時間によります。(E)はBloombergによる予想を示します。企業決算の赤字でのハイライトは、当社顧客保有人数の1~30位、青字のハイライトは31~50位を示します。

※Bloombergデータ、各種報道をもとにSBI証券が作成

※本ページでご紹介する個別銘柄及び各情報は、投資の勧誘や個別銘柄の売買を推奨するものではありません。

新着記事(2025/06/16)

外国株式

1分でチェック!今週の米国株式「中東情勢のほか、G7サミットとFOMCがポイント」

先週の米国株は米中の貿易協議進展期待や半導体株の牽引などを背景に堅調な展開が見られましたが、その後は中東情勢緊迫化を背景に弱含む展開でした。米国と中国の代表団がロンドンで行った貿易協議において5月にスイスで合意した内容を実行に移すことで原則...

投資情報部 齊木 良

2025/06/16

投資信託

オルカン・S&P500 を大きく上回った運用効率! 1年好成績ファンドは?

直近1年間のマーケットは、2024年8月の米景気減速や円高急伸などによる日本を中心とした世界的な株式市場の急落と、2025年4月のトランプ政権による相互関税発表に伴う世界的な株式市場の急落という、2つのショックを経験しました。 日米の株価...

投資情報部 川上雅人

2025/06/16

国内株式

6月に配当の権利獲得予定!好業績銘柄12選

米中通商会議の進展期待や、米労働指標が堅調さを示したことで、東京株式市場では日経平均株価が6/9(月)~6/12(木)に4日連続で終値が38,000円台を超えて推移しました。しかし、イスラエルによるイラン攻撃が伝わり、6/13(金)の東京株...

投資情報部 鈴木英之/栗本奈緒実

2025/06/13

外国株式

米国のIPO市場が好調!!注目銘柄をご紹介

コアウィーブ、サークルインターネットなどの株価が大幅に上昇して、米国のIPO市場に対する関心が高まっています。年初来のIPO銘柄の動向を振り返り、今後の見通しについても考えてみます。

投資情報部 榮 聡

2025/06/11

免責事項・注意事項

・レポートおよびコラムの配信は、状況により遅延や中止、または中断させていただくことがございます。あらかじめご了承ください。

・本資料は投資判断の参考となる情報提供のみを目的として作成されたもので、個々の投資家の特定の投資目的、または要望を考慮しているものではありません。投資に関する最終決定は投資家ご自身の判断と責任でなされるようお願いします。万一、本資料に基づいてお客さまが損害を被ったとしても当社及び情報発信元は一切その責任を負うものではありません。本資料は著作権によって保護されており、無断で転用、複製又は販売等を行うことは固く禁じます。

【手数料及びリスク情報等】

SBI証券で取り扱っている商品等へのご投資には、商品毎に所定の手数料や必要経費等をご負担いただく場合があります。また、各商品等は価格の変動等により損失が生じるおそれがあります(信用取引、先物・オプション取引、商品先物取引、外国為替保証金取引、取引所CFD(くりっく株365)では差し入れた保証金・証拠金(元本)を上回る損失が生じるおそれがあります)。各商品等への投資に際してご負担いただく手数料等及びリスクは商品毎に異なりますので、詳細につきましては、SBI証券WEBサイトの当該商品等のページ、金融商品取引法等に係る表示又は契約締結前交付書面等をご確認ください。