保守的な業績予想が相次ぐ中で注目の材料は?

投資情報部 淺井一郎 栗本奈緒実

2024/04/30

日経平均は反発。前週下落した半導体株・半導体関連株が上昇をけん引

4月第4週(4/22-26)の日経平均は、前週末比866円41銭高(+2.34%)となり、週足べースで反発。米テック株高を背景に、前週軟調であった主力半導体関連株が上昇をけん引しました。

同期間、フィラデルフィア半導体株指数(SOX指数)は428pt上昇。前週438pt下落していた分を、ほぼ戻したような形です。また、米国では決算発表シーズンが本格化する中で、アルファベット(GOOGL)やマイクロソフト(MSFT)が1-3月期決算を発表。AI投資の収益貢献が確認され、グロース株全体の追い風となりました。S&P500は+2.7%したのに対し、ナスダックは+4.2%とアウトパフォームしています。

さらに東京市場では、26日(金)に日銀が金融政策決定会合で金融政策の現状維持を決定。緩和的な金融環境が維持されたことで、海外勢を中心に買いが入ったもようです。米国では根強いインフレ懸念でFRBによる年内利下げ観測が後退しており、日米金利差が一層意識されました。日銀会合後の為替市場では、一時1ドル160円を突破し34年ぶりの円安ドル高水準を更新。その後は、急速に1ドル154円台に戻すなど、日本当局による為替介入とみられる動きが発生しました。

日経平均株価採用銘柄の騰落率上位(4/22~26・図表7)の首位は、キーエンス(6861)でした。25日(木)引け後に24.3期決算を発表し、3期連続で過去最高の最終利益を更新。FA機器の同業他社にもれず中国は軟調であった一方、米州や欧州で前年比で増収となりました。2位のアルプスアルパイン(6770)は、旧村上ファンド系による株式取得が明らかとなっています。

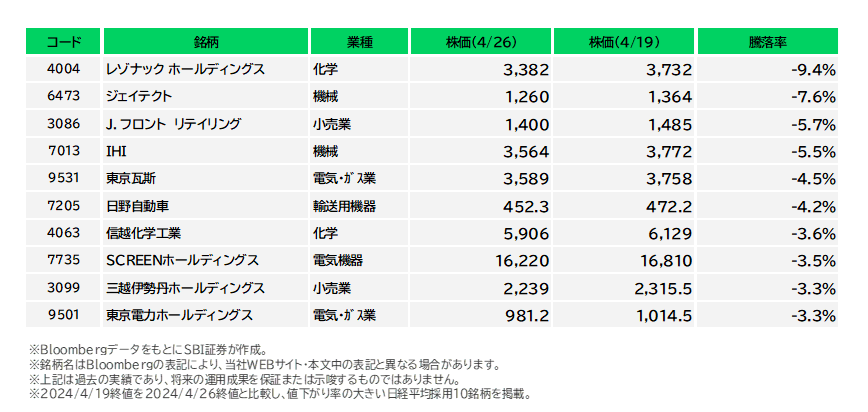

日経平均株価採用銘柄の騰落率下位(4/22~26・図表8)の首位は、レゾナック・ホールディングス(4004)でした。23日(火)に海外向け転換社債で1,000億円を調達すると発表。将来的な株式の希薄化を懸念した売りが広がりました。他には、ジェイテクト(6473)や東京瓦斯(9531)など期中の決算発表の内容が嫌気された銘柄が複数ランクインしました。

図表1 日経平均株価およびNYダウの値動きとその背景

図表2 日経平均株価

図表3 NYダウ

図表4 ドル・円相場

図表5 主な予定

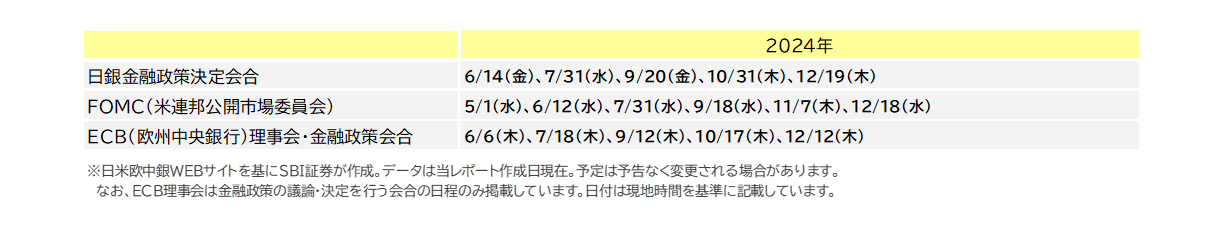

図表6 日米欧中央銀行会議の結果発表予定

図表7 日経平均株価採用銘柄の騰落率上位(4/19~4/26)

図表8 日経平均株価採用銘柄の騰落率下位(4/19~4/26)

保守的な業績予想が相次ぐ中で注目の材料は?

国内では3月期決算企業の決算発表が続いています。今回の決算は、前期(24年3月期)の通期実績と共に、今期(25年3月期)の会社計画が発表されます(発表しない企業もあります)。新たな期に入り、企業側が期初時点でどのような事業計画を立てているのかを知る上でも注目の決算発表と言えます。

図表9は、東証上場企業のうち3月に本決算、または四半期決算を迎える企業の決算発表予定日を企業数で示したグラフです。毎年のことですが、この時期の決算はゴールデンウィーク(GW)を挟むため、決算発表日はその前後に分散(というより後ろ倒し)する傾向があります。今回の決算発表シーズンは、5月13日から15日の3日間で全体の半分以上の企業の決算発表が集中します。

図表9 決算発表予定社数の推移(3・6・9・12月期決算企業)

現状はGW入り前で決算発表シーズンは序盤戦を終了したところ。しかし、既にいくつかの主力企業が決算発表を終えており、そこから傾向として読み取れるのは、企業側が例年以上に慎重な会社計画を示す傾向があるということです。

例えば、日経平均採用銘柄の3月期決算企業で先陣を切って決算発表を行ったニデックは、今期の税前利益予想(会社予想)が2,200億円とアナリスト予想(Quickコンセンサス予想)の2,444億円を下回りました。また、半導体製造装置で26日に決算発表を行ったアドバンテストも、今期税前利益予想(会社予想)は890億円と、アナリスト予想1,335億円を大きく下振れしました。元々、企業側の期初予想はアナリスト予想を下回るなど、保守的になる傾向があると言われています。しかし、今回については、下振れが大きく、例年以上にその傾向が顕著になっていると思われます。中国をはじめ海外経済の不透明感が強いことや、為替相場が不安定なこと等、不透明要素が数多くみられる中、企業側としてはなかなか強気な会社予想打ち出し難い状況と言えます。

図表10は、今週以降に発表される主力銘柄の決算発表の一部を抜粋した表です。なかなか強気な会社予想を期待するのは難しい状況にありますが、アナリスト予想を上回る会社予想を打ち出す企業が出てくれば、そうした企業については市場から高い評価を得ることが期待できるでしょう。

図表10 今後に決算発表が予定されている主力企業(一部抜粋)

もっとも、業績予想が保守的になる傾向がある程度見えてきている中、全体として業績面において高い期待をかけることは難しいかもしれません。そうした中で業績面以外の注目点となるのが株主還元策となります。

図表11は株主還元策の1つである自社株買いについて、月毎の発表件数をまとめたグラフですが、3月期決算企業の決算発表が集中する5月は、他の月に比べて多くの自社株買いが発表される傾向があります。今回の決算発表では、業績面よりも自社株買いの有無に注目が集まる可能性があるでしょう。なお、自社株買いが期待できる銘柄については、4月12日付けの一郎の投資戦略『あるか為替介入?日本株の展開は?』や、日本株投資戦略『決算発表シーズン接近!自社株買いも期待できる?割安銘柄』で取り上げておりますのでご参考ください。

図表11 自社株買いの季節性

損失は限定的!日経平均の予想に応じたオプション取引戦略を動画でご紹介

※外部サイトに遷移します。

新着記事(2024/04/30)

先物・オプション

日米の株式市場が大幅変動へ!?カギを握るイベントは?

7月第4週(7/22-7/26)の日経平均は、前週末比2,396円38銭安(▲5.98%)と週足ベースで大幅続落。2週累計では、3,500円超の下落となり、調整色の強い展開でした。日米ともに決算発表を消化する中、米国の半導体株や大型テックが...

投資情報部 淺井一郎 栗本奈緒実

2024/07/30

外国株式

アメリカNOW! 今週の5銘柄 ~米国の好決算銘柄:IBM、BSX、UHS、KO、LMT~

先週はマグニフィセント7の決算が相場を支える要因になりうると期待していた市場に対して、テスラ、アルファベットの決算発表は市場の期待を満足させることができず、2週連続の下落となりました。今週の株価材料として、4-6月期決算発表、7月FOMC、...

投資情報部 榮 聡

2024/07/29

外国株式

1分でチェック!今週の米国株式

先週の米国株はアルファベット A(GOOGL)やテスラ(TSLA)の決算発表がネガティブ材料視された事で、ハイテク株を中心に大きく調整する相場展開となりました。GDP速報値が市場予想を上回った事でソフトランディング期待から買われる銘柄もあり...

投資情報部 齊木 良

2024/07/29

NISA・iDeCo

みんなの投資を見てみよう!NISAポートフォリオ大公開 第1回 ポートフォリオとは?

新NISAでの投資におけるポートフォリオの組み方について、SBI証券の社員と学んでみよう!

投資情報部 川上雅人

2024/07/29

少ない資金で大きな利益が狙える先物・オプション取引って何?

信用取引のご注意事項

信用取引に関するリスク

信用取引は、差し入れた委託保証金額の約3倍の取引を行うことができます。そのため、現物取引と比べて大きなリターンが期待できる反面、時として多額の損失が発生する可能性も含んでいます。また、信用取引の対象となっている株価の変動等により、その損失の額が、差し入れた委託保証金額を上回るおそれがあります。この場合は「追加保証金」を差し入れる必要があり状況が好転するか、あるいは建玉を決済しない限り損失が更に膨らむリスクを内包しています。

追加保証金等自動振替サービスは追加保証金が発生した際に便利なサービスです。

信用取引の「二階建て」に関するご注意

委託保証金として差し入れられている代用有価証券と同一銘柄の信用買建を行うことを「二階建て」と呼びます。当該銘柄の株価が下落しますと信用建玉の評価損と代用有価証券の評価額の減少が同時に発生し、急激に委託保証金率が低下します。また、このような状況下でお客さま自らの担保処分による売却や、場合によっては「追加保証金」の未入金によって強制決済による売却が行われるような事態になりますと、当該株式の価格下落に拍車をかけ、思わぬ損失を被ることも考えられます。よって、二階建てのお取引については、十分ご注意ください。

ご注意事項

・ 本資料は投資判断の参考となる情報提供のみを目的として作成されたもので、個々の投資家の特定の投資目的、または要望を考慮しているものではありません。投資に関する最終決定は投資家ご自身の判断と責任でなされるようお願いします。万一、本資料に基づいてお客さまが損害を被ったとしても当社、および情報発信元は一切その責任を負うものではありません。本資料は著作権によって保護されており、無断で転用、複製、または販売等を行うことは固く禁じます。

・ 必要証拠金額は当社証拠金(発注済の注文等を加味した証拠金×100%)-ネット・オプション価値(Net Option Value)の総額となります。

・ 当社証拠金、およびネット・オプション価値(Net Option Value)の総額は発注・約定ごとに再計算されます。

・ 証拠金に対する掛け目は、指数・有価証券価格の変動状況などを考慮のうえ、与信管理の観点から、当社の独自の判断により一律、またはお客さまごとに変更することがあります。

・ 「HYPER先物コース」選択時の取引における建玉保有期限は原則新規建てしたセッションに限定されます。なお、各種設定においてセッション跨ぎ設定を「あり」とした場合には、プレクロージング開始時点の証拠金維持率(お客さま毎の証拠金掛目およびロスカット率設定に関わらず必要証拠金額は証拠金×100%で計算)が100%を上回っていれば、翌セッションに建玉を持ち越せます。「HYPER先物コース」選択時は必要証拠金額は証拠金×50%~90%の範囲で任意に設定が可能であり、また、自動的に決済を行う「ロスカット」機能が働く取引となります。

・ 先物・オプションの証拠金についてはこちら(日本証券クリアリング機構のWEBサイト)

・ 指数先物の価格は、対象とする指数の変動等により上下しますので、これにより損失を被ることがあります。市場価格が予想とは反対の方向に変化したときには、比較的短期間のうちに証拠金の大部分、またはそのすべてを失うこともあります。その損失は証拠金の額だけに限定されません。また、指数先物取引は、少額の証拠金で多額の取引を行うことができることから、時として多額の損失を被る危険性を有しています。

・ 日経平均VI先物取引は、一般的な先物取引のリスクに加え、以下のような日経平均VIの変動の特性上、日経平均VI先物取引の売方には特有のリスクが存在し、その損失は株価指数先物取引と比較して非常に大きくなる可能性があります。資産・経験が十分でないお客さまが日経平均VI先物取引を行う際には、売建てを避けてください。

・ 日経平均VIは、相場の下落時に急上昇するという特徴があります。

・

日経平均VIは、急上昇した後に数値が一定のレンジ(20~30程度)に回帰するという特徴を持っています。

日経平均VIは、短期間で急激に数値が変動するため、リアルタイムで価格情報を入手できない環境での取引は推奨されません。

・ 指数オプションの価格は、対象とする指数の変動等により上下しますので、これにより損失を被ることがあります。なお、オプションを行使できる期間には制限がありますので留意が必要です。買方が期日までに権利行使又は転売を行わない場合には、権利は消滅します。この場合、買方は投資資金の全額を失うことになります。売方は、市場価格が予想とは反対の方向に変化したときの損失が限定されていません。また、指数オプション取引は、市場価格が現実の指数に応じて変動しますので、その変動率は現実の指数に比べて大きくなる傾向があり、場合によっては大きな損失を被る危険性を有しています。

・ 未成年口座のお客さまは先物・オプション取引口座の開設は受付いたしておりません。

・ 「J-NETクロス取引」で取引所 立会市場の最良気配と同値でマッチングする場合、本サービスをご利用いただくお客さまには金銭的利益は生じないものの、SBI証券は委託手数料を機関投資家から受け取ります。

・ J-NETクロス取引の詳細は適宜修正される可能性がありますのでご留意ください。