アメリカNOW! 今週の5銘柄 ~イスラエル、イランの軍事衝突を踏まえた防衛関連、エネルギー銘柄(再掲)~

投資情報部 榮 聡

2025/06/23

先週の米国株式市場は、イスラエル・イランの軍事衝突が継続、5月小売売上高が予想を下回ったほか、FOMCがややタカ派と捉えられてS&P500指数は小幅に下落しました。今週の株価材料として、中東情勢、5月個人消費支出物価指数、6月消費者信頼感指数、などが注目されます。

今回はイスラエルとイランの攻撃の応酬に米国もが加わったことを考慮して防衛関連とエネルギー関連を先週に続いて再度取り上げます。RTX(RTX)、ロッキード マーチン(LMT)、ノースロップ グラマン(NOC)、エクソン モービル(XOM)、コノコフィリップス(COP)の5銘柄です。

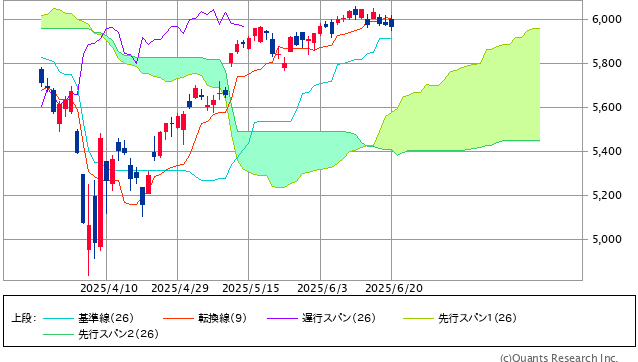

図表1 S&P500指数の一目均衡表(日足、3ヵ月)

中東情勢の緊迫化、経済指標の悪化など悪材料が多い割に最高値に近い水準が維持されており、株式需給が良いのだと思われます。「雲」が厚くなる局面に差し掛かっていることから、仮に調整しても浅い可能性が高そうです。

※当社WEBサイトを通じてSBI証券が作成

図表2 業種別指数騰落率・個別銘柄騰落率(「5日」は6/12(木)終値~6/20(金)終値によります)

| S&P500業種指数騰落 | 5日 | 1ヵ月 | 3ヵ月 |

| エネルギー | 2.8% | 8.7% | -3.8% |

| 情報技術 | -0.6% | 6.3% | 12.6% |

| 資本財・サービス | -1.0% | 1.0% | 7.7% |

| 金融 | -1.3% | 0.6% | 1.9% |

| S&P500 | -1.3% | 2.8% | 5.3% |

| 不動産 | -1.3% | 2.4% | 0.5% |

| 生活必需品 | -1.4% | -1.2% | 3.0% |

| 公益事業 | -1.4% | -0.6% | 2.6% |

| 一般消費財・サービス | -1.5% | 0.4% | 7.5% |

| 素材 | -2.4% | 0.5% | 0.9% |

| コミュニケーションサービス | -2.6% | 2.7% | 7.6% |

| ヘルスケア | -3.2% | 1.6% | -9.6% |

| 騰落率上位(5日) | 騰落率 |

| アドバンスト・マイクロ・デバイセズ | 8.2% |

| エクソンモービル | 4.5% |

| RTX | 4.0% |

| シェブロン | 3.2% |

| オラクル | 2.7% |

| 騰落率下位(5日) | 騰落率 |

| アクセンチュア | -10.3% |

| マスターカード | -9.6% |

| アドビ | -8.9% |

| ビザ | -8.8% |

| ダウ | -7.9% |

注:個別銘柄の騰落率上位、下位はS&P100指数が母集団です。銘柄名はBloombergの表記により、当社WEBサイト・本文中の表記と異なる場合があります。

※BloombergデータをもとにSBI証券が作成

先週の米国株式市場

S&P500指数は週間で0.2%の下落、ダウ平均は0.02%、ナスダック指数は0.2%の上昇でした。

イスラエルとイランの攻撃の応酬は継続して、中東地域の地政学リスクは高いままとなりました。トランプ大統領は、イランに無条件降伏を要求して、事態収拾の遅れが懸念されましたが、その後イランへの攻撃に参加するか2週間以内に決定すると述べて、外交による解決の期待も生まれました。

経済指標は悪化が目立ちました。5月小売売上高が前月比-0.9%となって市場予想の同-0.5%を下回りました。コントロールグループ(フードサービス、自動車販売、建材店、ガソリンスタンドを除く)の値は、同+0.4%と同+0.3%の予想を上回ったため、さほど大きな反応にはなりませんでしたが、消費減速が懸念されます。

FOMCの政策金利見通しは年内2回の利下げで維持されましたが、年内利下げなしを見込む委員は4人から7人に増え、ややタカ派と捉えられました。

業種指数は、原油価格の上昇を受けてエネルギーのみ上昇しました。半導体株にまだ物色の勢いがあり、情報技術の下落も小幅に収まりました。個別銘柄で騰落率トップのアドバンスト マイクロ デバイシズ(AMD)は、6/12(木)にAI半導体に関する投資家向け説明会を開催しました。一部アナリストが同社AI半導体の復調を期待するとコメントして株価の上昇が大きくなっています。

今週の米国株式市場

投資環境の不透明感が強く、景気指標は悪化の兆しが見えている割に株式市場は最高値近辺を維持して想定外に強い印象です。各種の調査で投資家の株式組み入れ比率は過去の平均よりも低く抑えられていると報告されており、低いままで相場が戻ったために下げても押し目買いが入っていると考えられ、株式需給が良いことが要因とみられます。

ただし、そういう意味では投資家の心理に支えられた相場と考えられ、心理は変わりやすいものです。経済指標は今後数ヵ月悪化傾向が続くと考えられますので、慎重姿勢を維持したほうが良いのではないでしょうか。

今週の株価材料として、中東情勢、5月個人消費支出物価指数、6月消費者信頼感指数、などが注目されます。

中東情勢は、米国がイランの核施設に攻撃したことで新たな局面に入りました。過去の事例を見ると、米国自身が戦闘に参加した場合は、一時的にしてもネガティブな反応となることが多いようです。ただ、地理的に遠いことから、中期的な市場への影響は原油価格の動向を通じてのみに限定されるとみられます。

その原油価格については供給リスクの高まりを背景に堅調となりそうですが、大幅な価格上昇は避けられそうです。イランは米国への対抗手段として、「ホルムズ海峡」の封鎖を示唆していますが、米国が空母を展開しつつあるため実効性は小さいと考えられます。

今回のイスラエル・イランの攻撃の応酬でサプライズだったのは、イランの新型ミサイルによる攻撃力が想定以上だったことです。これが事態収拾の交渉にどのような影響を与えるか注目する必要があるでしょう。

6/27(金)の5月個人消費支出物価指数は前月から伸びが高まる予想です。5月の消費者物価指数、生産者物価指数とも市場予想を下回り、金利低下を促しましたが、今回は金利上昇につながる可能性がありそうです。総合指数は前年比+2.3%の予想(前月は同+2.1%)、コア指数は前年比+2.6%の予想(前月は同+2.5%)です。

6/24(火)の6月コンファレンスボード消費者信頼感指数は、前月の98.0から99.8への改善が予想されています。先週に5月小売売上高がトレンドからの下振れとなったことを確認した後ですので、消費減速への警戒は一旦緩む可能性がありそうです。

経済指標では上記のほか、6/23(月)に米国の5月中古住宅販売件数(前月比-1.3%の予想)、6/25(水)に米国の5月新築住宅販売件数(前月比-6.7%の予想)、6/26(木)に米国の5月耐久財受注(前月比+8.5%の予想)、などの発表が予定されています。

今週の5銘柄

今回はイスラエルとイランの攻撃の応酬に米国が加わったことを考慮して、先週ご紹介した防衛関連とエネルギー関連を再掲します。

防衛関連大手3社は、ミサイルシステムや戦闘機に強いRTX(RTX)、最大の軍用機メーカーのロッキード マーチン(LMT)、無人偵察機やステルス戦闘機のノースロップ グラマン(NOC)です。エネルギー大手は、総合大手のエクソン モービル(XOM)と探鉱・生産に特化するコノコフィリップス(COP)です。

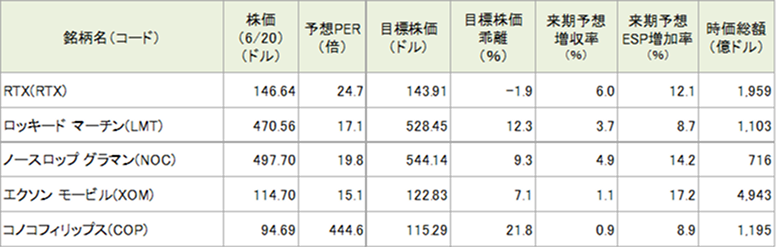

図表3 今週の5銘柄の投資指標

※BloombergデータをもとにSBI証券が作成

今週の注目銘柄

| 取引 | チャート | 銘柄 | 株価 (6/20) |

予想PER (倍) |

ポイント |

| 買付 | RTX(RTX) | 146.64ドル | 24.6 | 【ミサイル、航空システムに強み】 ・2020年4月にレイセオンとユナイテッドテクノロジーズの航空宇宙部門が合併して誕生、ミサイルシステムや航空システムなどに強みをもつ軍需関連企業です。 ・2024年12月期の売上構成比は、コリンズエアロスペース(統合航空システムなど)34%、プラット&ホイットニー(旅客機、軍用機のエンジン)34%、レイセオン(ミサイルシステムなど)32%からなります。 | |

| 買付 | ロッキード マーチン(LMT) | 470.56ドル | 17.1 | 【米国最大の軍用機メーカー】 ・軍事機・宇宙関連機器の大手メーカーで、防衛関連売上高は世界最大です。米国政府を中心に約30ヵ国と取引があり、海外売上は26.1%を占めます(2024年12月期)。 ・2024年12月期の売上構成比は、航空機(F-35、F-16などの戦闘機)が40%、ミサイル・火器制御が18%、ロータリー・ミッションシステム(ヘリコプターなど)が24%、宇宙が18%です。 | |

| 買付 | ノースロップ グラマン(NOC) | 497.70ドル | 19.8 | 【無人偵察機などの国防大手】 ・米国政府向け売上が8割以上の国防大手です。 ・2024年12月期の売上構成比(部門間売上控除前)は、航空システム(無人偵察機やステルス爆撃機など)27%、防衛システム(ミサイル防空システムなど)20%、ミッションシステム(早期警戒システムやサイバーセキュリティなど)26%、宇宙システム(ロケットエンジンなど)27%からなります。 | |

| 買付 | エクソン モービル(XOM) | 114.70ドル | 17.6 | 【上流部門に特化するエネルギー大手】 ・原油の探鉱・生産の上流部門に特化するエネルギー大手です。原油価格上昇の恩恵が総合大手よりも受けやすい事業構造と言えます。2024年11月に同業のマラソンオイルを買収しています。 ・2024年12月期の地域別の調整後純利益構成比は、アラスカ13%、ロワー48(アラスカを除く北米の48州)52%、カナダ7%、欧州・中東・北アフリカ12%、アジア太平洋16%です。中東ではカタールで生産しています。 | |

| 買付 | コノコフィリップス(COP) | 94.69ドル | 15.0 | 【上流部門に特化するエネルギー大手】 ・原油の探鉱・生産の上流部門に特化するエネルギー大手です。原油価格上昇の恩恵が総合大手よりも受けやすい事業構造と言えます。2024年11月に同業のマラソンオイルを買収しています。 ・2024年12月期の地域別の調整後純利益構成比は、アラスカ13%、ロワー48(アラスカを除く北米の48州)52%、カナダ7%、欧州・中東・北アフリカ12%、アジア太平洋16%です。中東ではカタールで生産しています。 |

注:予想PERはBloomberg集計のコンセンサス予想EPSによります。使用した予想EPSの決算期は、いずれも2025年12月期です。

※会社資料、BloombergデータをもとにSBI証券が作成

主要イベントの予定

| 経済指標・イベント | 企業決算・イベント | |

| 23(月) | ・S&Pグローバル米国製造業PMI(6月) ・米中古住宅販売件数(5月) ・シカゴ連銀グールズビー総裁が討論に参加 ・クーグラーFRB理事の講演 |

|

| 24(火) | ・ドイツIFO企業景況感指数(6月) ・S&PコアロジックCS住宅価格(4月) ・米コンファレンスボード消費者信頼感指数(6月) ・パウエルFRB議長の議会証言(下院金融サービス委員会) ・クリーブランド連銀ハマック総裁が金融政策にコメント ・NY連銀ウィリアムズ総裁が基調講演 ・2年国債入札 |

カーニバル、フェデックス |

| 25(水) | ・米新築住宅販売件数(5月) ・パウエルFRB議長の議会証言(上院銀行委員会) ・5年国債入札 |

マイクロンテクノロジー |

| 26(木) | ・シカゴ連銀全米活動指数(5月) ・米耐久財受注(5月) ・米新規失業保険申請件数(6月21日に終わる週) ・米中古住宅販売成約(5月) ・7年国債入札 ・クリーブランド連銀ハマック総裁があいさつ ・バーFRB理事が講演 |

ナイキ、マコーミック |

| 27(金) | ・ユーロ圏景況感(6月) ・米個人所得・個人支出(5月) ・米個人消費支出物価指数(5月) ・米ミシガン大学消費者信頼感指数(6月、確報値) ・NY連銀ウィリアムズ総裁が会議に参加 |

|

| 29(日) | ・中国製造業・非製造業PMI(6月) | |

| 30(月) | ・日銀短観(4-6月期) ・アトランタ連銀ボスティック総裁が講演 ・シカゴ連銀グールズビー総裁が討論に参加 |

|

| 7月 1(火) |

・米ISM製造業景気指数(6月) ・米求人労働異動調査(5月) |

コンステレーションブランズ |

| 2(水) | ||

| 3(木) | ・米市場半日休場(独立記念日 前日) ・米雇用統計(6月) ・米貿易統計(5月) ・米新規失業保険申請件数(6月28日に終わる週) ・米製造業受注(5月) ・米ISM非製造業景気指数(6月) |

|

| 4(金) | ・米市場休場(独立記念日) |

注:日付は現地時間によります。(E)はBloombergによる予想を示します。企業決算の赤字でのハイライトは、当社顧客保有人数の1~30位、青字のハイライトは31~50位を示します。

※Bloombergデータ、各種報道をもとにSBI証券が作成

※本ページでご紹介する個別銘柄及び各情報は、投資の勧誘や個別銘柄の売買を推奨するものではありません。

新着記事(2025/06/23)

外国株式

1分でチェック!今週の米国株式「中東情勢のほか、パウエルFRB議長の議会証言がポイント」

先週の米国株は中東情勢と原油価格動向を受けて一進一退の動きとなりました。週間ベースではS&P500指数は続落となりましたが、NYダウとナスダックは反発となりました。アドバンスト マイクロ デバイシズ(AMD)やマイクロン テクノロジー(MU...

投資情報部 齊木 良

2025/06/23

投資信託

オルカン+α の分散投資! トランプ関税の影響を受けにくい国内小型株ファンドは?

足元の国内株式市場は堅調な値動きとなっており、日経平均株価は6月18日に2月以来の38,800円台まで回復しています。米国ではテック株主導での戻り基調が続き、その動きにつられて日本株も上昇しています。 とはいえ、日経平均株価も東証株価指数...

投資情報部 川上雅人

2025/06/23

国内株式

20万円以下!ボーナスで投資したい?好業績期待株7選

中東情勢への懸念が残る中、日経平均株価は6/18(水)取引時間中に38,885円を付けるなど力強さを見せています。海外投資家による買いがあったと指摘する声が市場から聞こえます。トランプ米大統領がイランへの攻撃可能性を示唆するなど、先行き懸念...

投資情報部 栗本奈緒実/鈴木英之

2025/06/20

免責事項・注意事項

・レポートおよびコラムの配信は、状況により遅延や中止、または中断させていただくことがございます。あらかじめご了承ください。

・本資料は投資判断の参考となる情報提供のみを目的として作成されたもので、個々の投資家の特定の投資目的、または要望を考慮しているものではありません。投資に関する最終決定は投資家ご自身の判断と責任でなされるようお願いします。万一、本資料に基づいてお客さまが損害を被ったとしても当社及び情報発信元は一切その責任を負うものではありません。本資料は著作権によって保護されており、無断で転用、複製又は販売等を行うことは固く禁じます。

【手数料及びリスク情報等】

SBI証券で取り扱っている商品等へのご投資には、商品毎に所定の手数料や必要経費等をご負担いただく場合があります。また、各商品等は価格の変動等により損失が生じるおそれがあります(信用取引、先物・オプション取引、商品先物取引、外国為替保証金取引、取引所CFD(くりっく株365)では差し入れた保証金・証拠金(元本)を上回る損失が生じるおそれがあります)。各商品等への投資に際してご負担いただく手数料等及びリスクは商品毎に異なりますので、詳細につきましては、SBI証券WEBサイトの当該商品等のページ、金融商品取引法等に係る表示又は契約締結前交付書面等をご確認ください。