かんたん節税シミュレーション

※2025年 オリコン顧客満足度®ランキング iDeCo 証券会社 第1位

ケーススタディで見る

控除額や節税効果はどのくらい?

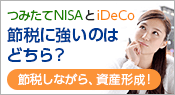

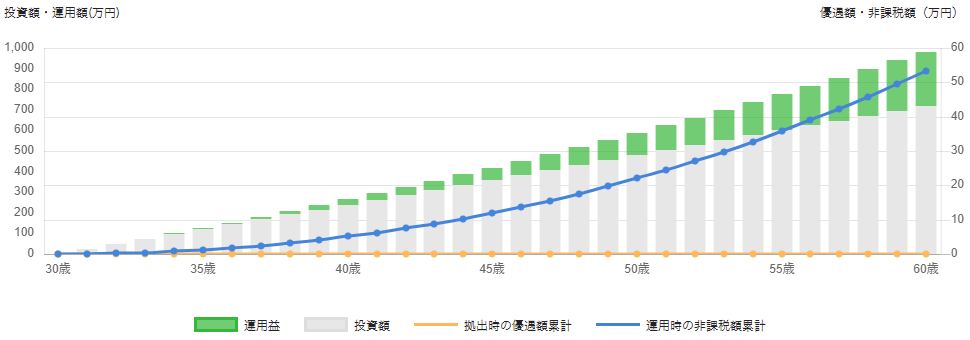

会社員Aさんの運用シミュレーション

| 年収 | 700万円 |

|---|---|

| 毎月の掛金 | 1.5万円 |

| 積立期間 | 30年 |

| 運用利回り | 2.0% |

総額7,368,707円 |

投資額5,400,000円 |

|---|---|

30年間の運用益1,968,707円 |

iDeCoの節税効果1

毎月の掛金が全額所得控除されます。年間54,700円 |

30年間の合計1,641,000円優遇 |

iDeCoの節税効果2

運用益も非課税で再投資されます。30年間の運用益1,968,707円 |

運用益に対する非課税額 |

iDeCoの節税効果3

将来受け取る時も税制優遇措置があります。

一時金の場合は退職所得控除を受けられます。 |

年金での受取の場合は |

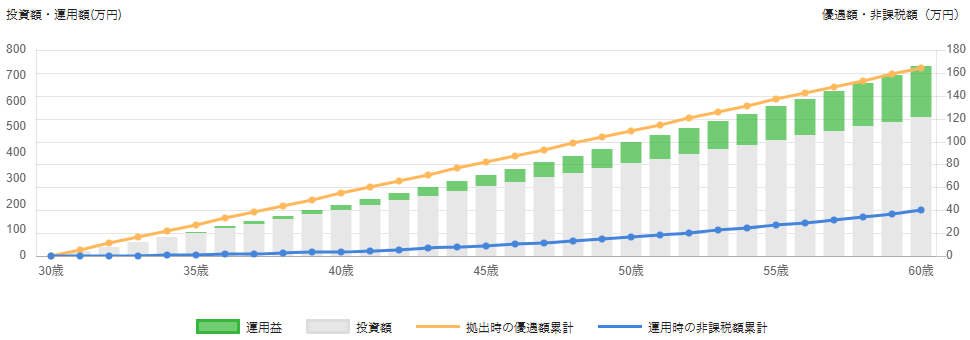

自営業Bさんの運用シミュレーション

| 課税所得 | 650万円 |

|---|---|

| 毎月の掛金 | 3万円 |

| 積立期間 | 25年 |

| 運用利回り | 2.0% |

総額11,636,031円 |

投資額9,000,000円 |

|---|---|

25年間の運用益2,636,031円 |

iDeCoの節税効果1

毎月の掛金が全額所得控除されます。年間109,500円 |

25年間の合計2,737,500円優遇 |

iDeCoの節税効果2

運用益も非課税で再投資されます。25年間の運用益2,636,031円 |

運用益に対する非課税額 |

iDeCoの節税効果3

将来受け取る時も税制優遇措置があります。一時金の場合は退職所得控除を受けられます。 |

年金での受取の場合は公的年金等控除を受けられます。 |

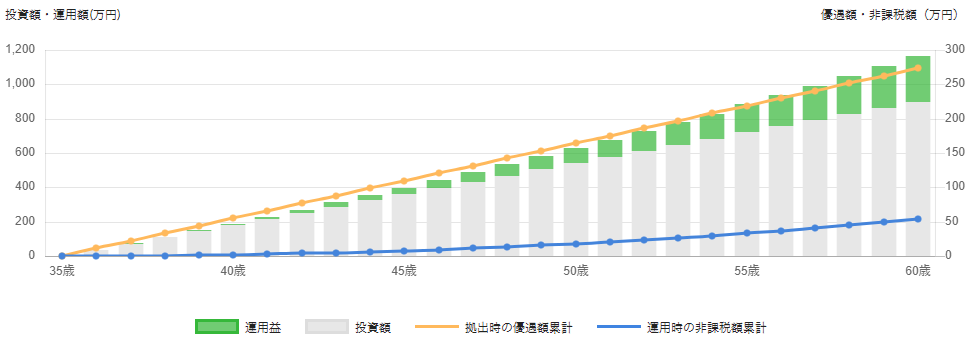

公務員Cさんの運用シミュレーション

| 税込年収 | 500万円 |

|---|---|

| 毎月の掛金 | 2万円 |

| 積立期間 | 25年 |

| 運用利回り | 2.0% |

総額7,757,297円 |

投資額6,000,000円 |

|---|---|

25年間の運用益1,757,297円 |

iDeCoの節税効果1

毎月の掛金が全額所得控除されます。年間48,500円 |

25年間の合計1,212,500円優遇 |

iDeCoの節税効果2

運用益も非課税で再投資されます。25年間の運用益1,757,297円 |

運用益に対する非課税額 |

iDeCoの節税効果3

将来受け取る時も税制優遇措置があります。一時金の場合は退職所得控除を受けられます。 |

年金での受取の場合は公的年金等控除を受けられます。 |

専業主婦・主夫Dさんの運用シミュレーション

| 毎月の掛金 | 2万円 |

|---|---|

| 積立期間 | 30年 |

| 運用利回り | 2.0% |

総額9,825,028円 |

投資額7,200,000円 |

|---|---|

30年間の運用益2,625,028円 |

iDeCoの節税効果1

毎月の掛金が全額所得控除されます。所得税・住民税が課税されない方は、iDeCoに加入しても掛金の所得控除による税制優遇はありません。 |

iDeCoの節税効果2

運用益も非課税で再投資されます。30年間の運用益2,625,028円 |

運用益に対する非課税額 |

iDeCoの節税効果3

将来受け取る時も税制優遇措置があります。一時金の場合は退職所得控除を受けられます。 |

年金での受取の場合は公的年金等控除を受けられます。 |

- ※ シミュレーションの結果は、2024年11月現在の法定税率を用いて計算しています。

- ※ 運用益への課税は20.315%で計算しています。

- ※ ウエルスアドバイザー株式会社が提供する「iDeCo加入者診断&節税シミュレーション」での試算結果に基づくものです。

こんなにお得!

iDeCoの3つの税制メリット税制メリットを受けられる制度は他にもたくさんありますが、

iDeCoほどのメリットを享受できる制度は、多くはありません。

メリット1

住民税と所得税が軽減できる!iDeCoを始めると、毎月、一定額を積立てることになります。その積立額(掛金)の全額が所得控除となり、課税されませんので、「住民税」と「所得税」を軽減することにつながります。

積立額(掛金)全額が「所得控除」の対象に!

その分、課税所得が減少=支払う税額が少なくなります!

- ※ 自営業者の方が月額68,000円拠出した場合の事例です。

- ※ 職業等によって拠出限度額は異なります。

メリット2

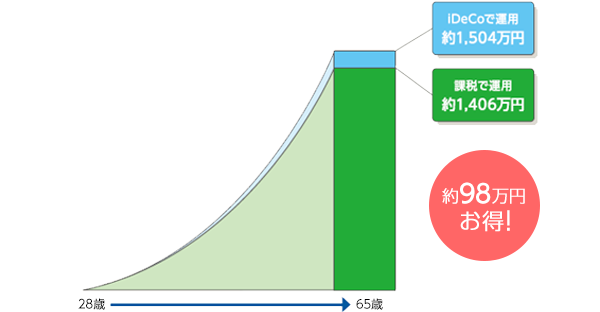

運用収益がすべて非課税に!通常、金融商品の運用で得た利益には税金がかかりますが、確定拠出年金では税金はかかりません。一体、どのくらいお得になるのか、ぜひ下記の図表でお確かめください!

ケース

28歳の会社員Aさんが37年運用した場合65歳まで毎月23,000円の掛金を積み立てて、年利2%で運用した場合、60歳時点の資産残高は?

確定拠出年金は運用益に税金がかからない分お得に資産形成ができます!

- ※ シミュレーションの結果は、2024年11月現在の法定税率を用いて計算しています。

- ※ 運用益への課税は20.315%で計算しています。

- ※ ウエルスアドバイザー株式会社が提供する「iDeCo加入者診断&節税シミュレーション」での試算結果に基づくものです。

- ※ あくまで仮定に基づく試算ですので、将来の運用成果を保証するものではありません。

メリット3

退職金や年金として控除が適用!60歳以降に受け取る資産を老齢給付金といいますが、受け取る方法は、2つあります。

それぞれ「退職所得控除」、「公的年金等控除」の対象となり、控除の対象となります。

ケース1

老齢給付金を「一時金」として受け取る場合退職所得とみなされ、「退職所得控除」が適用されます。

掛金を積み立てた年数は退職所得控除計算上の「勤続年数」として扱われます。

退職所得控除の額は、勤続年数20年までは1年につき40万円、20年を超える年数は1年につき70万円を掛けたものの合計金額となり、それを上回った部分についても課税所得はその2分の1となります。

退職所得の課税対象額

{退職所得 ー (40万円×20年以内の掛金の積立年数+70万円×20年を超える掛金の積立年数)}× 1/2

ケース2

老齢給付金を「年金」として受け取る場合確定拠出年金を年金として分割で受け取る場合、公的年金との合算で「公的年金等控除」が適用されます。

- ※ シミュレーションの結果は、2024年11月現在の法定税率を用いて計算しています。

- ※ 運用益への課税は20.315%で計算しています。

- ※ ウエルスアドバイザー株式会社が提供する「iDeCo加入者診断&節税シミュレーション」での試算結果に基づくものです。

- ※ あくまで仮定に基づく試算ですので、将来の運用成果を保証するものではありません。

- ※1 退職所得控除・・・退職手当等の収入金額から、勤続年数に応じた一定額を差し引くことをいいます。

- ※2 公的年金等控除・・・公的年金等の収入金額から、公的年金等の収入金額、年齢に応じた一定額を差し引くことをいいます。

iDeCo(個人型確定拠出年金)に関する

お問い合わせ

- ・iDeCoのお申込みや制度については、SBI証券(個人型確定拠出年金)サポートデスクまでお問い合わせください。

- ・よくあるご質問一覧はこちら

- ・メールでのお問い合わせはこちら

- ・お電話でのお問い合わせはこちら

- ※平日および土曜日、日曜日(年末年始、祝日を除く)8:00~17:00

- ※土曜日、日曜日は新規加入のお問い合せのみ承ります。

- ※給付のご請求、掛金の還付、Webサイトでの運用指図や操作の方法、IDおよびパスワードの再交付、個人別管理資産の残高等については、SBIベネフィット・システムズにお問い合わせください。

SBIベネフィット・システムズへの問い合わせは、こちらをご確認ください。 - ※オペレータが対応するダイヤルにつきましては、サービス向上などのため、通話内容を録音させていただきます。

- ※インターネット取引の匿名性に配慮し、口座名義人ご本人様以外の方(ご家族の方を含む)の口座のご利用、ならびに個別のお取引に関するお問い合わせはお断りさせていただきます。

ご注意事項

<投資信託に関するご注意事項>

- 投資信託は、主に国内外の株式や債券等を投資対象としています。投資信託の基準価額は、組み入れた株式や債券等の値動き、為替相場の変動等により上下しますので、これにより投資元本を割り込むおそれがあります。

- 投資信託は、個別の投資信託毎にご負担いただく手数料等の費用やリスクの内容や性質が異なります。ファンド・オブ・ファンズの場合は、他のファンドを投資対象としており、投資対象ファンドにおける所定の信託報酬を含めてお客さまが実質的に負担する信託報酬を算出しております(投資対象ファンドの変更等により、変動することがあります)。

- ご投資にあたっては、商品概要や目論見書(目論見書補完書面)をよくお読みください。

<その他のご注意事項>

- 確定拠出年金運営管理機関であるSBI証券は、お客さま(加入者等)に対して特定の商品への投資について指図を行うこと、または指図を行わないことを勧めるものではありません。

- 掲載されている各コンテンツは、情報の提供を目的としており、投資その他の行動を勧誘する目的で作成したものではありません。

- 投資対象、投資機会の選択などの投資に係る最終決定は、お客さまご自身の判断でなさるようにお願いいたします。