個人型確定拠出年金

(iDeCo)とは

※2026年 オリコン顧客満足度®ランキング iDeCo 証券会社 第1位

<2024年12月1日施行の制度改正に関するお知らせ>

2024年12月の確定拠出年金法の改正施行により、第2号被保険者の方は以下の変更があります。詳細はこちら

・公務員(共済組合員)または会社員(厚生年金被保険者)で確定給付型(DB 等)の他制度(※)を併用するお客さま

iDeCoの拠出限度額が12,000円から20,000円に引上げられます。

(※)確定給付企業年金(DB)、厚生年金基金、石炭鉱業年金基金、国家公務員共済組合、地方公務員共済組合、私立学校教職員共済制度

・会社員(厚生年金被保険者)または公務員(共済組合員)のお客さま

加入手続き(掛金を拠出する)において、「事業主の証明書」の提出が不要(※)になります。

(※)iDeCo掛金の納付方法で「事業主払込」を希望される方は、「事業主払込に関する証明書(旧 事業主の証明書)」の提出が必要になります。

個人型確定拠出年金(iDeCo)とは?

-

・自分で拠出した掛金を自分自身で運用し、将来に備える私的年金制度のことです。掛金を原則65歳まで積み立てすることができます。また、受取は原則60歳以降に可能です。

・節税しながら資産形成ができ、月額5,000円からはじめられるので、投資経験がない方にも始めていただきやすい制度です。

将来の生活がより快適で充実したものとなるよう、さあ、今から準備をはじめましょう!

知っておきたい!iDeCoのポイント

iDeCoの特徴は?まず押さえておくべき『5つのポイント』

ポイント1

将来の生活にゆとりをプラスするための、「自分年金」制度iDeCoは資産形成を後押しする国の制度であり、

ベースとなる公的年金に上乗せする「自分年金」制度です。

ポイント2

自由な運用が可能iDeCoは自分で掛金を拠出(積立)・運用し、運用成果に応じて将来の受取額が決まる仕組みです。

ご自身の今のおサイフ事情と将来設計に合わせて、拠出枠内で掛金を決め、

自分が選んだ商品で運用することができます。

ポイント3

活用しないともったいない!節税メリット

iDeCoは国が用意した資産形成を後押しする制度のため、

節税メリットが充実しているのが最大の特徴といっても過言ではありません。

iDeCoの掛金は全額が所得控除の対象になります。

また受け取るまでずっと運用益が非課税なのも魅力です。

ポイント4

月額5,000円からはじめられる少額からでもはじめられるので、「まとまったお金を投資するのはちょっとこわい」という方にもおすすめです。

毎月の支出をちょっと見直して、将来の自分のために準備をしましょう。

また掛金額の変更や拠出を一時的にストップすることも可能です。

ポイント5

原則60歳以降に受け取る年金制度の一種なので、引き出しは原則60歳以降となります。

一見デメリットに思えますが、年金制度の一種と考えれば、引き出せないのも納得ではないでしょうか。

お金があるとついつい使ってしまう、という方でも確実に積立できるので、

将来のためのお金を準備するためにはむしろプラスになる、ととらえましょう。

iDeCoの節税メリットをチェック!

iDeCoには3つの節税メリットがあるので、効率的に資産形成ができます。

① 積立時

掛金が全額「所得控除」の対象となり、所得税・住民税を軽減できます

② 運用時

NISA同様に、運用益に対して通常かかる約20%の税金が非課税になります。

③ 受取り時

「退職所得控除」「公的年金等控除」の対象になり、一定金額まで非課税で受け取れます。

例えば…年収500万円の会社員の方なら

1年で約55,800円も所得税額・住民税額が少なくなります!

ケース別の一例をご紹介

会社員 Aさんの場合

- 年齢

- 40歳

- 年収

- 700万円

- 積立額(毎月)

- 23,000円

- 節税額/年間

- 約83,900円

- 60歳までの節税合計

- 約167万8,000円

公務員 Bさんの場合

- 年齢

- 27歳

- 年収

- 450万円

- 積立額(毎月)

- 20,000円

- 節税額/年間

- 約42,600円

- 60歳までの節税合計

- 約140万5,800円

自営業 Cさんの場合

- 年齢

- 35歳

- 年収

- 550万円

- 積立額(毎月)

- 53,000円

- 節税額/年間

- 約193,500円

- 60歳までの節税合計

- 約483万7,500円

※シミュレーションの結果は、2024年11月現在の法定税率を用いて計算しています。また、課税所得の計算において、住宅ローン控除や各種保険料控除などを考慮していません。

※住民税は10%で計算しています。

※金額はあくまでシミュレーションであり、正確性および信頼性を保証するものではありません。

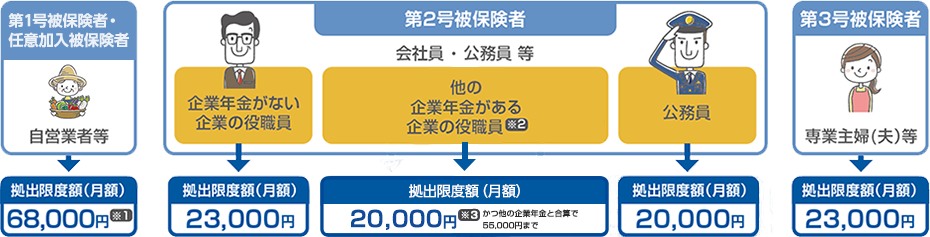

iDeCoの加入資格と月額の掛金額

iDeCoの加入資格

確定拠出年金法の改正により、iDeCoを利用できる方が増えました!

国民年金を納めている65歳未満の方であれば、原則誰でもiDeCoに加入できるように。

利用しやすくなったiDeCoをぜひご活用ください!

※2017年には専業主婦(夫)や公務員の方もiDeCoに加入できるようになり、2022年5月には加入年齢が60歳から65歳に引き上げられました。また、2022年10月には企業型確定拠出年金の加入者でも、条件を満たせばiDeCoに加入できるようになりました。

iDeCo月額の掛金額

iDeCoの掛金は月額5,000円から上限額までの範囲で1,000円刻みで設定でき、年1回金額の変更が可能です。掛金を拠出するのが難しいときは一時的に掛金の拠出を停止することもできます。

なお、iDeCoの掛金を拠出できるのは原則65歳になるまでです。

職業別のiDeCo掛金額の上限一覧

※1 国民年金保険料の付加保険料や国民年金基金との合算枠です。

・第1号被保険者(自営業者等)は、国民年金の保険料を期限までに納めていること、また、免除を受けていないことが条件となります。

上記条件を満たさないまま掛金を拠出した場合、翌年、お客さまに手数料をご負担いただく還付となります。

※2 他の企業年金に加えて、企業型確定拠出年金がある場合も含みます。

※3 各月の企業型確定拠出年金の事業主掛金額と他の企業年金の掛金相当額の合計金額が35,000円を超える際には、iDeCoの掛金と合算して月額55,000円以下となるよう、iDeCoの拠出限度額が引き下げられます。

なお、以下に該当する場合はiDeCoに加入できませんので、ご留意ください。

・他の企業年金の加入者(企業型確定拠出年金の加入者を含む。)であり、月額55,000円から他の企業年金の掛金相当額を控除した額がiDeCoの掛金の最低額(5,000円)を下回る方

・iDeCo掛金の年単位拠出を希望される企業型確定拠出年金の加入者、または他の企業年金(私学共済含む)の加入者

・企業型確定拠出年金の加入者掛金の拠出(マッチング拠出)を選択している方や、企業型確定拠出年金の事業主掛金が毎月定額納付となっていない方

・厚生年金保険の被保険者であるが、国民年金の第2号被保険者でない方(例:65歳以上で公的年金の受給権を有する方)

・公的年金の老齢年金(特別支給の老齢厚生年金を除く)を受給している方

・iDeCoの老齢給付金を受給したことがある方、受給中の方、受給を申請した方

iDeCoの制度概要

掛金拠出から受け取りまで

①iDeCo口座の開設

iDeCoで運用をするためにはiDeCoの口座を開設する必要があります。iDeCoの口座はNISA口座と同様に、一つの金融機関でのみ開設することができます。

金融機関ごとに、口座管理手数料やiDeCoで買付できる商品が異なるため、しっかり見比べて選びましょう。

②掛金の拠出・運用

iDeCo口座を開設したら掛金を拠出します。掛金の拠出方法には指定の銀行口座から引落としをする「個人払込」と給与から天引きする「事業主払込」があります。

掛金はご自身で各金融機関が定める運用商品ラインナップの中から運用する商品を選び、運用します。運用商品には定期預金や投資信託などがあります。

定期預金

満期まで預けると、

事前に決められた金利がもらえます。

メリット元本割れしない

デメリット金利が低く、あまり増えない

投資信託

運用をプロにお任せ。

様々な商品に分散投資できます。

メリット値上がり益が期待できる

デメリット運用成果次第で元本割れすることも

③受け取り

iDeCoはご自身で拠出した金額をご自身で運用していき、受取時点の運用成果に応じた金額を受け取ります。

受取開始時期は原則として60歳から75歳になるまでの間でご自身で自由に決めることができます。60歳時点で通算加入者等期間が10年に満たない場合は、受給開始年齢が段階的に引き上げられていき、最高で65歳まで引き上げられます。50歳までに加入していれば原則どおり60歳から受け取りを開始できます。

受取可能な年齢になった時点でお客さまに通知が届き、受け取り方法をご自身で選択していただきます。 SBI証券では、『一時金として一括で受け取る方法』、『年金として分割で受け取る方法』、『これらを併用する方法(一定割合を一時金、残りを年金で受け取る方法)』のいずれかを選ぶことができます。年金で受け取る場合は、受給期間を5年、10年、15年、20年からご選択いただけます。

万が一加入者の方が亡くなった場合には、ご遺族の方がiDeCoで運用してきた資産を受け取ることができます。

私的年金制度としてのiDeCo

日本の年金制度は3階建て、という表現を聞いたことがある方もいらっしゃるのではないでしょうか。

まず年金制度のベースとなっているのは、20歳以上の全国民が加入する「国民年金」(基礎年金)です。これに加え、会社員や公務員には、国民年金の上乗せの制度として「厚生年金保険」があります。さらにお勤めの企業によっては3階部分となる「厚生年金基金」「確定給付型企業年金」「企業型確定拠出年金」といった「企業年金」があります。また、自営業者等のためには、任意で加入できる「国民年金基金」があります。

「個人型確定拠出年金(iDeCo)」も3階部分にあたる上乗せの制度であり、節税メリットを享受しながらご自身で将来の備えとして活用することができます。

NISAとiDeCoの違い

NISA、iDeCoはいずれも運用益に対して通常かかる約20%の税金が非課税になる点がポイントです。

例えば、通常の口座で投資信託を購入して100万円の利益が出た場合、約20万円が税金として徴収され手元に80万円が残ります。しかし、NISA、iDeCoなら全額を受け取ることができるので効率よく運用できます。

また、iDeCoなら掛金が全額所得控除の対象になる、というメリットもあります。反面、年金制度の一種のため、原則60歳まで引き出しができないのが特徴です。

そのほか、投資する商品や投資金額の年間での上限が異なります。

「iDeCo」「NISA」の比較

| iDeCo | NISA | ||

|---|---|---|---|

| つみたて投資枠 | 成長投資枠 | ||

| 最低投資金額 | 5,000円~ | 100円~ | 100円~ |

| 年間投資限度額 | 24万円~81万6,000円(※) | 120万円 | 240万円 |

| 運用可能期間 | 原則65歳まで | 無期限 | 無期限 |

| 投資対象商品 | 各金融機関が選定した 投資信託、定期預金、保険など | 一定の条件をクリアした 長期投資に適している 投資信託(ETFを含む) | 日本株、外国株、投資信託 |

| 資金の引き出し | 原則60歳まで不可 | いつでも可 | いつでも可 |

| 投資にかかる手間 | なし(自動で積立) | なし(自動で積立) | 自身で購入・売却 |

| 非課税対象 | 運用益・掛金 | 運用益 | 運用益 |

※加入者の職業等によって拠出できる金額は変わります。

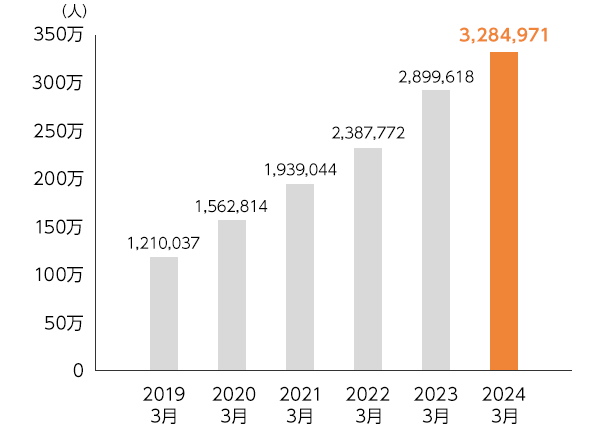

iDeCoを活用している人は

どれくらいいるの?

公的年金だけではゆとりある老後を送ることは難しいという考え方が定着しつつあります。

そんな中、「人生100年時代」に備える資産形成の制度として年々注目が高まっているiDeCo。

加入者数も右肩上がりで、2024年3月時点で全国のiDeCo加入者は328万人を突破し、iDeCoで資産形成に取り組む方が増え続けています。

iDeCoの加入者数推移(累計)

iDeCoのしくみ

iDeCoの運営にはさまざまな機関が携わっています。関係する各機関の役割や業務内容を図でご紹介します。

SBI証券のiDeCoの場合、実施者である「国民年金基金連合会」からSBI証券が「運営管理業務」の委託を受けて、iDeCoのサービスを提供しています。なお、「運営管理業務」のうち「記録関連運営管理業務」という、お客さまの加入後の情報管理をする業務は「SBIベネフィット・システムズ株式会社」に再委託をしています。

iDeCoのデメリット・注意点

①原則60歳まで引き出しができない

iDeCoは老後を支援するための私的年金制度です。公的年金が一定の年齢にならないと受給する事ができないのと同じように、iDeCoで積み立てた資産は原則60歳まで現金として引き出す事ができません。反面、ついつい使ってしまうということがないので、確実に資産形成ができると考えることもできます。

iDeCoの掛金額は無理のない範囲で設定しましょう。ライフプランの変更に応じて、掛金の拠出を止めたり、金額を変更したりすることもできます。

②iDeCoの口座を開設して掛金を拠出する場合、実施者である「国民年金基金連合会」に加入時の手数料として2,829円支払う必要があります。その後は「国民年金基金連合会」に105円、「事務委託先金融機関(日本カストディ銀行)」に66円の口座管理手数料が毎月かかります。

金融機関によってはその他に運営管理手数料がかかる場合もありますが、SBI証券のiDeCoでは年金資産にかかわらず、どなたでも無料です。手数料はお客さま負担にはなりますが、掛金の全額所得控除による税制優遇や運用益が非課税になることなどを合わせて考えるとメリットが大きいと考えられます。

③運用状況によって、元本割れすることがある

iDeCoで受け取る金額は運用成果次第のため、元本割れをする場合があります。

一般的に、長期間にわたり一定額を運用する「長期積立投資」はリターンがマイナスとなることが少ない投資方法と言われています。

「どうしても元本割れが怖い」という方は、口座管理手数料分はマイナスになりますが、定期預金で運用をはじめてみるのも選択肢の一つです。

よくあるご質問

- 個人型確定拠出年金の申し込みに必要な書類を教えてください。

- SBI証券の証券口座から掛金の引き落としをすることはできますか?

- お問い合わせは平日のみですか。メールなどでしたい場合はどうすればいいですか。

- 他の金融機関iDeCoからSBI証券iDeCoに変更したいのですがどのような手続きが必要ですか。

- 個人型の年金制度なのに、なぜ事務所(勤務先)の登録をしなければならないのですか?また、なぜ申し込み時に事業主が作成した証明書を添付する必要があるのですか?

- 家族が申込みを検討しています。代理で資料請求可能ですか

- 引落金融機関を住信SBIネット銀行にすることはできますか。

- 掛金の上限下限はいくらですか

- 掛金の引き落し口座に利用可能な金融機関を教えてください。

- 申し込みをしたいのですがどうしたらよいのですか?

- 運用商品の選択はどのようにするのでしょうか?

iDeCo(個人型確定拠出年金)に関する

お問い合わせ

- ・iDeCoのお申込みや制度については、SBI証券(個人型確定拠出年金)サポートデスクまでお問い合わせください。

- ・よくあるご質問一覧はこちら

- ・メールでのお問い合わせはこちら

- ・お電話でのお問い合わせはこちら

- ※平日および土曜日、日曜日(年末年始、祝日を除く)8:00~17:00

- ※土曜日、日曜日は新規加入のお問い合せのみ承ります。

- ※給付のご請求、掛金の還付、Webサイトでの運用指図や操作の方法、IDおよびパスワードの再交付、個人別管理資産の残高等については、SBIベネフィット・システムズにお問い合わせください。

SBIベネフィット・システムズへの問い合わせは、こちらをご確認ください。 - ※オペレータが対応するダイヤルにつきましては、サービス向上などのため、通話内容を録音させていただきます。

- ※インターネット取引の匿名性に配慮し、口座名義人ご本人様以外の方(ご家族の方を含む)の口座のご利用、ならびに個別のお取引に関するお問い合わせはお断りさせていただきます。

ご注意事項

<投資信託に関するご注意事項>

- 投資信託は、主に国内外の株式や債券等を投資対象としています。投資信託の基準価額は、組み入れた株式や債券等の値動き、為替相場の変動等により上下しますので、これにより投資元本を割り込むおそれがあります。

- 投資信託は、個別の投資信託毎にご負担いただく手数料等の費用やリスクの内容や性質が異なります。ファンド・オブ・ファンズの場合は、他のファンドを投資対象としており、投資対象ファンドにおける所定の信託報酬を含めてお客さまが実質的に負担する信託報酬を算出しております(投資対象ファンドの変更等により、変動することがあります)。

- ご投資にあたっては、商品概要や目論見書(目論見書補完書面)をよくお読みください。

<その他のご注意事項>

- 確定拠出年金運営管理機関であるSBI証券は、お客さま(加入者等)に対して特定の商品への投資について指図を行うこと、または指図を行わないことを勧めるものではありません。

- 掲載されている各コンテンツは、情報の提供を目的としており、投資その他の行動を勧誘する目的で作成したものではありません。

- 投資対象、投資機会の選択などの投資に係る最終決定は、お客さまご自身の判断でなさるようにお願いいたします。